VUK 555 No.lu Tebliğ

…

Yedek akçelerin düzeltilmesi

MADDE 39- (1) Düzeltilmiş 2023 hesap dönemi sonuna ait bilançoda yer alan (vergisi ödenmiş kazanç üzerinden ayrılmış) kâr yedeklerinin ve bunların düzeltilmesi sonucunda meydana gelen enflasyon düzeltme farklarının sermayeye ilave edilebilmesi mümkün bulunmak- tadır.

(2) 2024 hesap dönemine ait bilançoların düzeltilmesi sırasında, 2024 hesap dönemi başından itibaren ayrılmış olan yedek akçelerin düzeltmeye esas tarihi olarak, yedek akçe olarak ayrılmış olan tutarın ait olduğu hesap dönemi sonundaki ay dikkate alınacaktır. Buna göre, hesap dönemi takvim yılı olanlarda 1/1/2024 tarihinden sonraki dönemlere ait bilançoların düzeltilmesi sırasında, 2024 yılı içerisinde ayrılan yedek akçelerin düzeltmeye esas tarihi 2023 yılının Aralık ayı olacaktır.

…

Kaynak: VUK 555 not.lu Tebliğ

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.

]]>

2023 sonu yapılacak enflasyon düzeltmesi kayıtları 31/12/2023 tarihine yapılacaktır.

Kaynak: İSMMMO

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.

]]>

İşveren işyerinde çalışan işçilerin tümünün ya da bir kısmının, yıllık izinlerini Nisan ayı başı ile Ekim ayı sonu arasındaki bir tarihte toplu olarak kullanmalarına karar verebilir.

İşyerinde toplu izin uygulamasına karar verilmesi halinde, henüz yıllık izne hak kazanmamış işçiler de bu uygulamaya dâhil edilebilirler.

Böyle bir uygulamada belirli sayıda işçi, işyerinin korunması, araç-gereç ve makinaların bakımı vb. işler ile ilgilenmek üzere toplu izin uygulaması dışında tutulabilir. Bu durumda olanların yıllık izinleri toplu izin döneminden önce veya sonra diledikleri tarihte verilir.

Kaynak: T.C. ÇSGB

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.

]]>

Düzenlenen e-smm nin çıktısı alınacak üzerine iptal yazılacak. 5 yıl saklanacak. İptal edilen makbuz kayıtlar alınmayacak.

Kaynak: İSMMMO

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.

]]>

EK VERGİ MUHASEBE KAYDI

Bu vergi gider ve indirim olarak dikkate alınamayacak ve hiçbir vergiden mahsup edilemeyecektir.

Ek Vergi için karşılık ayrılmaz. 31/12/2022 tarihli Bilançoya müdahale olmaz. Ek vergi 2023 de yürürlüğe girdiği için kapanan hesap dönemi için karşılık ayrılmaz. Aşağıdaki yevmiye kaydı Nisan 2023 de yapılır.

____________ / ____________

570 (B)

360 (A)

Ek Verginin dönem karından mahsubu

____________ / ____________

360 (B)

102 (A)

Ek Verginin ödenmesi

____________ / ____________

Kaynak: İSMMMO

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.

]]>

İSMMMMO

DUYURU

Gelir İdaresi Başkanlığı’nca yayımlanan 154 numaralı VUK Sirkülerine göre; 26 Nisan 2023 ve 2 Mayıs 2023 tarihine kadar verilmesi gereken bazı Beyanname ve Bildirimlerin verilme süresi ve bu beyannameler üzerinden hesaplanan vergilerin ödeme sürelerinde değişiklik yapıldı.

| Muhtasar ve Prim Hizmet Beyannamesi | 28 Nisan 2023 Cuma |

| Konaklama Vergisi Beyannamesi | |

| Damga Vergisi Beyannamesi | |

| Kurumlar Vergisi Beyannamesi | 5 Mayıs 2023 Cuma |

| Geri Kazanım Kafllım Payı Beyannamesi | |

| Form Ba v e Form Bs | |

| Elektronik Defterlerin oluşturulması ve Beratların oluşturulması | 8 Mayıs 2023 Pazartesi |

Not: KDV Beyannamelerinin verilme ve ödeme sürelerinde değişiklik yapılmamıştır.

Kaynak: İSMMMO Duyuru Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.

]]>

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Sigorta Primleri Genel Müdürlüğü

Sayı : E-24010506-010.06.01-67899952 20.03.2023

Konu : 7440 Sayılı Kanun Uyarınca Alacakların

Yapılandırılması

GENELGE

2023/14

1) GENEL AÇIKLAMALAR

Bilindiği üzere, 9/3/2023 tarihli ve 7440 sayılı “Bazı Alacakların Yeniden Yapılandırılması İle Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun” 12/3/2023 tarihli ve 32130 sayılı Resmi Gazetede yayımlanarak yürürlüğe girmiş bulunmaktadır.

Söz konusu Kanun ile Kurumumuz tarafından 6183 sayılı Kanun hükümlerine göre takip edilen,

2022/Aralık ve önceki aylara ait olup Kanunun yayım tarihi olan 12/3/2023 tarihi veya Kanunun ilgili hükümlerinde belirtilen sürelerin sonuna kadar tahakkuk ettiği halde ödenmemiş olan Kurumumuz alacakları ile takip ve tahsili Kurumumuza verilen alacaklar, yapılandırılmaktadır.

2) YASAL DAYANAKLAR

7440 sayılı Kanunda yer alan Kurumumuz alacaklarına ilişkin hükümlere, ihtiyaç duyulduğunda

kolay ulaşılmasını sağlamak amacıyla aşağıda yer verilmiştir.

“Kapsam ve tanımlar

MADDE 1- (1) Bu Kanun hükümleri;

….

c) Sosyal Güvenlik Kurumuna bağlı tahsil daireleri tarafından 6183 sayılı Kanun kapsamında takip edilen ve bu Kanunun yayım tarihine veya bu Kanunun ilgili hükümlerinde belirtilen sürelerin sonuna kadar tahakkuk ettiği hâlde ödenmemiş olan;

1) 31/5/2006 tarihli ve 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 4 üncü maddesinin birinci fıkrasının (a), (b) ve (c) bentleri kapsamındaki sigortalılık statülerinden kaynaklanan,

2022 yılı Aralık ayı ve önceki aylara ilişkin sigorta primi, emeklilik keseneği ve kurum karşılığı, işsizlik sigortası primi, sosyal güvenlik destek primi ile bunlara bağlı gecikme cezası ve gecikme zammı alacakları,

2) 2022 yılı Aralık ayı ve önceki aylara ilişkin isteğe bağlı sigorta primleri ve topluluk sigortası primi ile bunlara bağlı gecikme cezası ve gecikme zammı alacakları,

3) 31/12/2022 tarihine kadar (bu tarih dâhil) bitirilmiş olan özel nitelikteki inşaatlar ile ihale konusu işlere ilişkin yapılan ön değerlendirme, araştırma veya tespit sonucunda bulunan eksik işçilik tutarı üzerinden hesaplanan sigorta primi ile bunlara bağlı gecikme cezası ve gecikme zammı alacakları,

4) 31/12/2022 tarihine kadar (bu tarih dâhil) işlenen fiillere ilişkin olup ilgili kanunları uyarınca uygulanan idari para cezaları ile bunlara bağlı gecikme cezası ve gecikme zammı alacakları,

Bu belge, güvenli elektronik imza ile imzalanmıştır.

5) İlgili kanunları gereğince takip edilen 2022 yılı Aralık ayı ve önceki aylara ilişkin damga vergisi, özel işlem vergisi ve eğitime katkı payı ile bunlara bağlı gecikme zammı alacakları,

….

hakkında uygulanır.

(2) Bu Kanunun uygulanmasında;

….

ç) Yİ-ÜFE aylık değişim oranları: Türkiye İstatistik Kurumunun her ay için belirlediği

31/12/2004 tarihine kadar toptan eşya fiyatları endeksi (TEFE) aylık değişim oranlarını, 1/1/2005 tarihinden itibaren üretici fiyatları endeksi (ÜFE) aylık değişim oranlarını, 1/1/2014 tarihinden itibaren

yurt içi üretici fiyat endeksi (Yİ-ÜFE) aylık değişim oranlarını, 1/11/2016 tarihinden itibaren aylık %0,75 oranını (bu Kanunun yayımlandığı ay dâhil),

d) Geç ödeme zammı: Bu Kanuna göre ödenmesi gereken tutarlara, ödemede gecikilen her ay ve kesri için 6183 sayılı Kanunun 51 inci maddesine göre belirlenen gecikme zammı oranında hesaplanacak zammını, ifade eder.

(3) Bu Kanun, bazı alacakların yapılandırılmasına ilişkin hükümler ile bazı kanunlarda değişiklik

yapılmasına ve yeni hükümler ihdasına ilişkin hükümleri kapsar.

Kesinleşmiş Sosyal Güvenlik Kurumu alacakları

MADDE 7- (1) 2022 yılı Aralık ayı ve önceki aylara ilişkin olup bu Kanunun yayımı tarihinden

önce tahakkuk ettiği hâlde bu Kanunun yayımı tarihi itibarıyla ödenmemiş olan;

a) 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a), (b) ve (c) bentleri kapsamındaki sigortalılık statülerinden kaynaklanan; sigorta primi, emeklilik keseneği ve kurum karşılığı, işsizlik

sigortası primi, sosyal güvenlik destek primi,

b) Bu Kanuna göre yapılan başvuru tarihi itibarıyla ilgili mevzuatına göre ödenmesi imkânı

ortadan kalkmamış isteğe bağlı sigorta primi ve topluluk sigortası primi,

c) Sosyal Güvenlik Kurumu tarafından ilgili kanunları gereğince takip edilen damga vergisi, özel işlem vergisi ve eğitime katkı payı, asılları ile bu alacaklara ödeme sürelerinin bittiği tarihlerden bu Kanunun yayımı tarihine kadar geçen süre için Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın, bu Kanunda belirtilen süre ve şekilde ödenmesi hâlinde, bu alacaklara uygulanan gecikme cezası ve gecikme zammı gibi fer’i alacakların tamamının tahsilinden vazgeçilir.

(2) 31/12/2022 tarihine kadar (bu tarih dâhil) bitirilmiş özel nitelikteki inşaatlar ile ihale konusu işlere ilişkin olup bu Kanunun yayımı tarihinden önce tebliğ edildiği hâlde bu Kanunun yayımı tarihi itibarıyla ödenmemiş olan; özel nitelikteki inşaatlar ile ihale konusu işlere ilişkin yapılan ön değerlendirme, araştırma veya tespitler sonucunda bulunan eksik işçilik tutarı üzerinden hesaplanan sigorta primi asılları ile bu alacaklara gecikme cezası ve gecikme zammı hesaplanan sürenin başlangıç tarihinden bu Kanunun yayımı tarihine kadar geçen süre için Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın, bu Kanunda belirtilen süre ve şekilde ödenmesi hâlinde, bu alacaklara uygulanan gecikme cezası ve gecikme zammı gibi fer’i alacakların tamamının tahsilinden vazgeçilir.

(3) 31/12/2022 tarihinden önce (bu tarih dâhil) işlenen fiillere ilişkin olup bu Kanunun yayımı tarihinden önce kesinleştiği hâlde bu Kanunun yayımı tarihi itibarıyla ödenmemiş olan idari para cezası asıllarının %50’si ile bu tutara ödeme sürelerinin bittiği tarihlerden bu Kanunun yayımı tarihine kadar geçen süre için Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın, bu Kanunda belirtilen süre ve şekilde ödenmesi hâlinde, idari para cezası asıllarının kalan %50’si ile idari para cezasına uygulanan gecikme cezası ve gecikme zammı gibi fer’i alacaklarının tamamının tahsilinden vazgeçilir.

(4) Bu madde kapsamına giren alacakların; asıllarının bu Kanunun yayımı tarihinden önce ödenmiş olmasına rağmen, fer’ilerinin bu Kanunun yayımı tarihi itibarıyla ödenmemiş olduğu durumlarda, aslı ödenmiş fer’i alacağın %40’ının bu Kanunda belirtilen süre ve şekilde ödenmesi hâlinde, kalan %60’ının tahsilinden vazgeçilir.

(5) 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (b) bendi kapsamındaki sigortalılar ile ek 5 inci ve ek 6 ncı maddeleri kapsamında sigortalı olanların, bu madde kapsamındaki borçlarını yapılandırmaları hâlinde, yapılandırılan borç haricinde altmış günden fazla prim ve prime ilişkin borçlarının bulunmaması veya altmış günden fazla prim ve prime ilişkin borçları bulunmakla birlikte bu borçlarını ilgili kanunlara göre taksitlendirmiş veya yapılandırmış olup ödeme yükümlülüklerini de yerine getiriyor olmaları ve bu maddeye göre yapılandırılan borçlarının ilk taksitini ödemeleri kaydıyla genel sağlık sigortasından yararlanmaya başlatılır.

(6) 5510 sayılı Kanunun 60 ıncı maddesinin birinci fıkrasının (g) bendi kapsamında genel sağlık sigortası tescili yapılmış olup da gelir testine hiç başvurmayanlardan bu maddenin yayımı tarihinden

31/7/2023 tarihine kadar gelir testine başvuran kişilerin genel sağlık sigortası primleri, gelir testi sonucuna göre ilk tescil başlangıç tarihinden itibaren tahakkuk ettirilir.

(7) 2022 yılı Aralık ayı ve önceki aylara ilişkin olup bu Kanunun yayımı tarihinden önce 5510 sayılı Kanunun 60 ıncı maddesinin birinci fıkrasının (g) bendi kapsamında tahakkuk ettiği hâlde ödenmemiş olan prim borçlarının 31/8/2023 tarihine kadar ödenmesi hâlinde gecikme cezası ve gecikme zammı gibi fer’i alacakların tamamının tahsilinden vazgeçilir. Bu Kanunun yayımı tarihinden önce 5510 sayılı Kanunun 60 ıncı maddesinin birinci fıkrasının (g) bendi kapsamındaki sigortalılık statüsünden kaynaklanan prim borcu bulunanlar anılan Kanunun 67 nci maddesinde belirtilen şartları taşımaları hâlinde, bu Kanunun yayımı tarihinden önceki döneme ait prim borçları dikkate alınmaksızın Kanunun yayımı tarihinden itibaren 31/8/2023 tarihine kadar sağlık hizmetlerinden ve diğer haklardan yararlandırılır. Bu Kanunun yayımı tarihine kadar ödenmiş olan 5510 sayılı Kanunun 60 ıncı maddesinin birinci fıkrasının (g) bendi kapsamındaki genel sağlık sigortası primleri ile gecikme cezası ve gecikme zammı tutarları iade ve mahsup edilmez.

Ön değerlendirme, araştırma veya tespit aşamasında olan eksik işçilik prim tutarları ile kesinleşmemiş idari para cezaları

MADDE 8- (1) 31/12/2022 tarihine kadar (bu tarih dâhil) bitirilmiş özel nitelikteki inşaatlar ile ihale konusu işlere ilişkin olup, bu Kanun hükümlerinden yararlanmak için başvurulduğu hâlde, 9 uncu

maddenin birinci fıkrasının (a) bendinde belirtilen başvuru süresinin sonuna kadar işverene tebliğ edilmiş….

Devamını okumak için tıklayınız..

7440 SGK Yapılandırma Genelgesi – 2023

]]>Bilindiği üzere; farklı tarihlerde yayımlanan geçici maddelerle kurumlar vergisi farklı yıllar için %20’den farklı tutarlarda uygulanmıştır.

2018 ila 2023 yılları arasında uygulanan kurumlar vergisi oranları;

2023 – %20

2022 – %23

2021 – %25

2020 – %22

2019 – %22

2018 – %22

(Bankalar, 6361 sayılı Kanun kapsamındaki şirketler, elektronik ödeme ve para kuruluşları, yetkili döviz müesseseleri, varlık yönetim şirketleri, sermaye piyasası kurumları ile sigorta ve reasürans şirketleri ve emeklilik şirketlerinin kurum kazançları üzerinden kurumlar vergisi %25 oranında alınır.)

1 Ocak 2023 tarihinden itibaren elde edilecek kurum kazançları için kurumlar vergisi oranı %20 olarak uygulanacaktır.

Kaynak: İSMMMO

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.

]]>

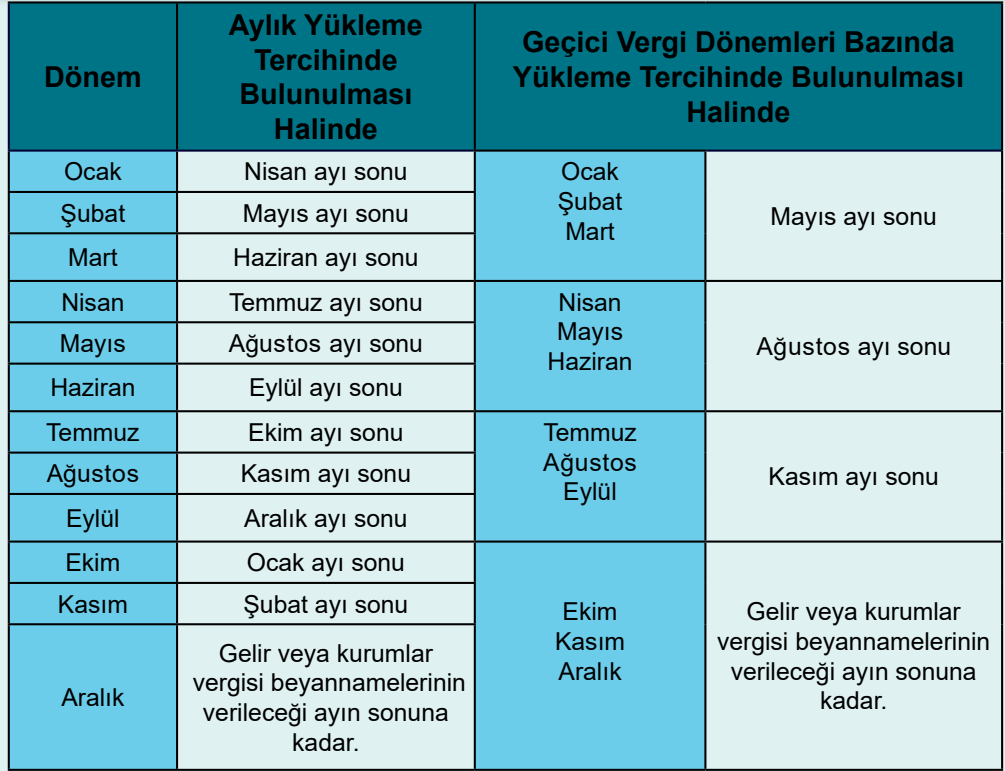

Uygulamadan yararlananlar aylık dönemler halinde oluşturacakları e-Defter ve berat dosyalarını, aşağıda belirtilen sürelerde oluşturmak, NES veya Mali Mühürle zaman damgalı imzalamak/onaylamak ve berat dosyaları e-Defter uygulamasına yüklemek suretiyle Başkanlıkça onaylı halini almak zorundadırlar:

Defter ve berat dosyalarının ilgili olduğu ayı takip eden üçüncü ayın son gününe kadar,

Hesap dönemlerinin son ayına ait defter ve berat dosyaları, gelir veya kurumlar vergisi beyannamelerinin verildiği ayın son

gününe kadar.

Dileyen mükellefler, her hesap dönemine ilişkin ilk ayda (hesap dönemi içinde işe başlayanlarda işe başlanılan ayda),

tercihlerini e-Defter uygulaması aracılığıyla elektronik ortamda bildirmeleri şartıyla, her bir geçici vergi döneminin aylarına

ait e-Defter ve berat dosyalarını her ay için ayrı ayrı olmak üzere, ilgili olduğu geçici vergi dönemine ilişkin geçici vergi beyannamesinin verileceği ayın sonuna kadar (son dönem geçici vergi dönemine ilişkin ayların defter ve berat dosyalarının

gelir vergisi mükelleflerinde gelir vergisi beyannamesinin verileceği ayın sonuna kadar, kurumlar vergisi mükelleflerinde

ise kurumlar vergisi beyannamesinin verileceği ayın sonuna kadar) oluşturma, NES veya Mali Mühürle imzalama/onaylama

ve berat dosyalarını e-Defter uygulamasına yükleyerek Başkanlıkça onaylı halini alma imkânından da yararlanabilirler.

Tercihlerini burada belirtilen süre içinde bildirmeyen mükellefler hakkında yukarıda belirtilen tarihler esas alınır. Ayrıca yapılan tercih, tercih bildirim süresi içinde yapılan değişiklikler hariç olmak üzere, müteakip hesap dönemlerine ait tüm aylar için geçerlidir. Tercihini geçici vergi dönemi bazında yapan mükelleflerden, defter ve berat dosyalarına ilişkin işlemlerini belirtilen sürede gerçekleştirmeyenler hakkında cezai müeyyidelerin tayininde her bir ay, ayrı ayrı dikkate alınır.

Kaynak: GİB Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.

]]>

Tasfiye Beyannameleri;

Tasfiyeye giriş için Kurumlar Vergisi Beyannamesi ; Kurumlar Vergisi Kanunu’nun 14. maddesinde de belirtildiği üzere tasfiye döneminin kapandığı ayı takip eden 4.ayın birinci gününden yirmibeşinci günü akşamına kadar kurumun bağlı olduğu vergi dairesine tasfiye memuru tarafından verilir.

Şirketin Tasfiye girdiği bilgisi VD’ye 1 ay içinde bildirilecek.

Tasfiyeye giriş için Kurumlar Vergisi Beyannamesi ; Kurumlar Vergisi Kanunu’nun 14. maddesinde de belirtildiği 21/03/2022 tarihini takip eden 4.ayın birinci gününden yirmibeşinci günü akşamına kadar kurumun bağlı olduğu vergi dairesine tasfiye memuru tarafından verilir.

Tasfiyenin sonlandırılması TTK na göre 3 ay olarak belirlendi .ANCAK KVK da değişiklik yapılmadığın için bu süre değişikliğinin önemi yoktur.

Sizin firmanızın Tasfiye giriş beyannamesi ;

01/01/2022-21/03/2022 dönemi için beyanname yukarıdaki tanıma göre; 01-25/Temmuz /2022 tarihinde verilecektir. Bu tarihten önce Beyanname verilemez.

…

17. Tasfiye

17.1. Tasfiye dönemi

Her ne sebeple olursa olsun, tasfiye haline giren kurumların vergilendirilmesinde hesap dönemi yerine tasfiye dönemi geçerli olacaktır.

Tasfiye, kurumun tasfiyeye girmesine ilişkin genel kurul kararının tescil edildiği tarihte başlar ve tasfiye kararının tescil edildiği tarihte sona erer.

Başlangıç tarihinden aynı takvim yılı sonuna kadar olan dönem ile bu dönemden sonraki her takvim yılı ve tasfiyenin sona erdiği dönem için ilgili takvim yılı başından tasfiyenin bitiş tarihine kadar olan dönem bağımsız bir tasfiye dönemi sayılır.

Tasfiyenin aynı takvim yılı içinde sona ermesi halinde tasfiye dönemi, kurumun tasfiye haline girdiği tarihte başlayacak ve tasfiyenin bittiği tarihe kadar devam edecektir.

Örnek 1:

Tasfiyenin aynı yıl içinde sonuçlanması hali:

Kurumun tasfiyeye giriş tarihi: 18/1/2006

Tasfiyenin bitiş tarihi: 12/12/2006

Tasfiye dönemi : 18/1/2006-12/12/2006

Örnek 2:

Tasfiyenin bir yıldan fazla devam etmesi hali:

Kurumun tasfiyeye giriş tarihi: 15/4/2006

Tasfiyenin bitiş tarihi: 4/6/2008

I. Tasfiye dönemi : 15/4/2006-31/12/2006

II. Tasfiye dönemi: 1/1/2007-31/12/2007

III. Tasfiye dönemi: 1/1/2008-4/6/2008

17.1.1. Tasfiyenin zararla kapanması halinde düzeltme

Tasfiyenin zararla kapanması halinde tasfiye sonucu, önceki tasfiye dönemlerine doğru düzeltilir ve önceki dönemlerde fazla ödenen vergiler mükellefe iade edilir. Nihai tasfiye sonucunda matrah beyan edilmesi halinde önceki tasfiye dönemlerinin düzeltilmesi söz konusu olmaz.

Tasfiye işlemleri sürerken vergi oranında meydana gelecek değişmeler söz konusu düzeltme işleminin yapılmasını gerektirmeyecektir. Düzeltme işlemleri ancak son tasfiye döneminin zararla sonuçlanması halinde yapılacaktır.

Örnek 3:

3/6/2006 tarihinde tasfiyeye giren bir kurumda tasfiye 15/4/2009 tarihinde tamamlanmıştır. Bu kurumda 3/6/2006 – 31/12/2006 tarihleri arasındaki dönem birinci tasfiye dönemini, 2007 ve 2008 yılları ikinci ve üçüncü tasfiye dönemlerini, 1/1/2009 – 15/4/2009 tarihleri arasındaki dönem dördüncü ve son tasfiye dönemini oluşturacaktır.

Kurum;

I. Tasfiye döneminde 20.000 TL Kazanç,

II. Tasfiye döneminde 150.000 TL Kazanç,

III. Tasfiye döneminde 50.000 TL Zarar,

Son tasfiye döneminde ise 25.000 TL Zarar,

bildirmiştir.

Bu beyanlara göre ilk iki dönemde (4.000 + 30.000 =) 34.000 TL kurumlar vergisi ödenmiştir.

Oysa tasfiyenin kesin ve nihai sonucuna göre kâr; [(20.000 + 150.000) – (50.000 + 25.000) =] 95.000.- YTL’dir. Bu matrah üzerinden ödenmesi gereken kurumlar vergisi ise 19.000.- YTL olacaktır.Bu durumda (34.000 – 19.000 =) 15.000.- YTL kuruma iade olunacaktır.

17.1.2. Tasfiyede zamanaşımı

Bir yıldan fazla süren tasfiyelerde tarh zamanaşımı, tasfiyenin sona erdiği dönemi izleyen yıldan başlar.

Örnek 4:

11/2/2002 tarihinde tasfiyeye giren bir kurumda tasfiyenin 4/6/2006 tarihinde sonuçlanmış olması halinde tarh zamanaşımı 1/1/2007 tarihinden itibaren başlar ve 31/12/2011 tarihine kadar 11/2/2002 – 4/6/2006 tarihlerini kapsayan tasfiye dönemleri için tarhiyat yapılabilir.

17.2. Tasfiyeden vazgeçilmesi

Tasfiyeden vazgeçilmesi halinde, kurum hakkında tasfiye hükümleri uygulanmaz. Bu durumda tasfiyeden vazgeçme kararı, bu kararın alındığı tasfiye döneminin başından itibaren geçerli olacak, tasfiyeden vazgeçme kararının alındığı tarihe kadar verilen tasfiye dönemi beyannameleri, normal faaliyet beyannamelerinin yerine geçecektir.

Tasfiyesinden vazgeçilen kurumun geçici vergiyle ilgili yükümlülükleri de tasfiyeden vazgeçilmesine ilişkin kararın alındığı tarihi kapsayan geçici vergilendirme dönemi başından itibaren başlayacaktır.

Örnek 5:

Kurumun tasfiyeye giriş tarihi : 14/2/2006

Tasfiyeden vazgeçme tarihi : 15/4/2008

I. Tasfiye dönemi :14/2/2006-31/12/2006

II. Tasfiye dönemi: 1/1/2007-31/12/2007

Normal beyan dönemi: 1/1/2008-31/12/2008

Örnekten de anlaşılacağı üzere, tasfiyeden vazgeçme kararının alındığı tarihin içinde bulunduğu yıl başı itibarıyla normal beyan dönemine geçilmekte ve söz konusu tasfiyeden vazgeçme kararına ilişkin tarihin (15/4/2008) içinde bulunduğu üç aylık geçici vergi döneminin başından (1/4/2008) itibaren geçici vergi yükümlülüğü başlamaktadır.

17.3. Tasfiye beyannameleri

Tasfiye beyannamesi, tasfiyenin aynı takvim yılı içinde başlayıp sonuçlanması halinde, tasfiyenin sonuçlandığı tarihten itibaren otuz gün içinde kurumun bağlı olduğu vergi dairesine verilecektir.

Tasfiyeye giriş tarihi ile tasfiyenin sonuçlanma tarihinin farklı takvim yıllarında gerçekleşmesi durumunda, her bir tasfiye dönemine ilişkin tasfiye beyannamesi, tasfiye memuru tarafından tasfiye döneminin kapandığı ayı izleyen dördüncü ayın birinci gününden yirmibeşinci günü akşamına kadar mükellefin bağlı olduğu vergi dairesine verilecektir. Tasfiyenin sona erdiği döneme ilişkin tasfiye beyannamesi ise tasfiyenin sonuçlandığı tarihten itibaren otuz gün içinde kurumun bağlı olduğu vergi dairesine verilecektir.

Örnek 6:

Kurumun tasfiyeye giriş tarihi: 4/6/2006

Tasfiyenin sonuçlandığı tarih:15/4/2008

Kıst dönem için beyanname verme süresi (1/1/2006 – 3/6/2006): 1-25/10/2006

I. Tasfiye dönemi için beyanname verme süresi (4/6/2006– 31/12/2006): 1-25/4/2007

II. Tasfiye dönemi için beyanname verme süresi (1/1/2007–31/12/2007) : 1-25/4/2008

III. Tasfiye dönemi için beyanname verme süresi (1/1/2008–15/4/2008): 15/5/2008

Bu şekilde verilecek olan beyannamelere, bilanço ve gelir tablosu ile tasfiye bilançosuna göre ortaklara dağıtılan paralar ve diğer değerlerin ayrıntılı bir listesi de eklenecektir.

17.4. Tasfiye kârı

Tasfiye halindeki kurumların vergi matrahı tasfiye kârıdır. Tasfiye kârı, tasfiye döneminin sonundaki servet değeri ile tasfiye döneminin başındaki servet değeri arasındaki olumlu farktır.

Tasfiye kârı hesaplanırken;

– Ortaklar veya kurum sahiplerine tasfiye esnasında avans olarak veya diğer şekillerde yapılan her türlü ödemeler tasfiyenin sonundaki servet değerine,

– Mevcut sermayeye ilave olarak ortaklar veya sahipleri tarafından yapılan ödemeler ile tasfiye esnasında elde edilen ve vergiden istisna edilmiş olan kazanç ve iratlar da tasfiye döneminin başındaki servet değerine

eklenecektir.

Bununla birlikte, hisselerine mahsuben ortaklara dağıtılan, satılan, devredilen veya kurum sahibine iade olunan iktisadi kıymetlerin değerleri dağıtımın, satışın, devrin veya iadenin yapıldığı gün itibarıyla Kurumlar Vergisi Kanununun transfer fiyatlandırması yoluyla örtülü kazanç dağıtımı hükümlerine göre belirlenecektir.

Ayrıca, tasfiye kârının hesaplanması sırasında, Kanunun indirilecek giderler, zarar mahsubu, diğer indirimler ve kabul edilmeyen indirimlerle ilgili madde hükümleri de dikkate alınacaktır.

Özel kanunlarında tasfiye işlemlerine ilişkin herhangi bir hüküm bulunmayan iktisadi kamu kuruluşları ile dernek veya vakıflara ait iktisadi işletmelerden tüzel kişiliği haiz olmayanların mükellefiyeti, şahıs işletmelerinde olduğu gibi işin bırakılmasıyla sona erecektir. Bu tür işletmelerde tasfiye, mevcut iktisadi kıymetler, ya satılmak ya da bağlı olduğu kurum, dernek veya vakfa fatura edilerek işletmeden çekilmek suretiyle sonuçlandırılacaktır. Bu kapsamda işi bırakan mükelleflerin ilgili döneme ait kurumlar vergisi beyannameleri ise Kurumlar Vergisi Kanununun 14 üncü maddesinde belirtilen sürede verilecektir.

17.5. Servet değeri

Tasfiye döneminin başındaki ve sonundaki servet değeri, kurumun tasfiye dönemi başındaki ve sonundaki bilançosunda görülen öz sermayesidir. Bir yıldan fazla süren tasfiyelerde; izleyen tasfiye dönemlerinin başındaki servet değeri, bir önceki dönemin son bilançosunda görülen servet değeridir.

Aşağıda belirtilenler dışında kalan her çeşit karşılıklar ile dağıtılmamış kazançlar bu sermayeye dahildir:

– Vergi kanunlarına göre ayrılmış olan her türlü amortismanlar ve karşılıklar ile sigorta şirketlerinin teknik karşılıkları,

– Hissedar veya sahip olmayan kimselere dağıtılacak olan kazanç kısmı.

17.6. Tasfiye memurlarının sorumluluğu

Tasfiye memurları, kurumun tahakkuk etmiş vergileri ile tasfiye beyannamelerine göre hesaplanan vergiler ve diğer itirazlı tarhiyatlar için 2004 sayılı İcra ve İflas Kanununun 207 nci maddesine uygun bir karşılık ayırmadan aynı Kanunun 206 ncı maddesinin dördüncü sırasında yazılı alacaklılara ödeme ve ortaklara paylaştırma yapamazlar. Aksi takdirde, bu vergilerin asıl ve zamları ile vergi cezalarından şahsen ve müteselsilen sorumlu olurlar.

Yukarıda belirtilen vergiler ile tasfiye işleminin incelenmesi sonucu tarh edilecek vergilerin asılları ve zamları, tasfiye kalanı üzerinden kendisine paylaştırma yapılan ortaklardan aranacağı gibi tasfiye sırasında dağıtım, devir, iade veya satış gibi yollarla kendisine bir iktisadi kıymet aktarılan ortaklardan da aranabilecektir. Ortaklardan tahsil edilmiş olan vergi asılları için ayrıca tasfiye memurlarına başvurulmayacaktır.

Tasfiye memurları, Kanunun 17 nci maddesi gereğince ödedikleri vergilerin asıllarından dolayı, tasfiye sırasında kendisine bir iktisadi kıymet aktarılan veya tasfiye kalanından pay alan ortaklara rücu edebilirler. Ortakların aldığı bu değerlerin vergileri karşılamaya yetmemesi durumunda ise İcra ve İflas Kanununun 207 nci maddesine uygun oranlar dahilinde aynı Kanunun 206 ncı maddesinin dördüncü sırasında yazılı alacakları tamamen veya kısmen tahsil eden alacaklılara da rücu edebileceklerdir.

17.7. Tasfiye işlemlerinin incelenmesi

Tasfiye işlemlerinin incelenmesi talebini içeren dilekçenin vergi dairesine verilmesinden itibaren en geç üç ay içinde vergi incelemelerine başlanacak, vergi incelemesinin bitmesini takip eden otuz gün içinde de vergi dairesi, söz konusu vergi incelemesinin sonucunu tasfiye memurlarına bildireceklerdir. Buna göre, kurumdan aranan vergilerin sonucu alınıncaya kadar tasfiye memurlarının Kanunun 17 nci maddesine göre varolan sorumlulukları devam edecektir.

Maliye Bakanlığı; mükelleflerin hukuki statülerini, faaliyet gösterdikleri alanları ve tasfiyeye giriş tarihindeki aktif büyüklüklerini dikkate almak suretiyle tasfiye işlemlerine yönelik inceleme yaptırmamaya yetkilidir.

(4 Seri No’lu Kurumlar Vergisi Genel Tebliği’nin 2. maddesiyle eklenen bölüm)

17.8. Tasfiye edilerek ticaret sicilinde tüzel kişiliği sona eren kurumlar vergisi mükellefleri hakkında yapılacak tarhiyatlar

15 Seri No.lu Kurumlar Vergisi Genel Tebliği ile değiştirilmiştir. Değişik bölüm:RG-25/05/2018-30431) 5520 sayılı Kanunun 17 nci maddesinin dokuzuncu fıkrası, 7103 sayılı Kanunun 74 üncü maddesiyle 27/3/2018 tarihi itibarıyla yürürlükten kaldırılmıştır.

Yine 7103 sayılı Kanunun 9 uncu maddesiyle, 27/3/2018 tarihinden itibaren yürürlüğe girmek üzere 213 sayılı Vergi Usul Kanununun 10 uncu maddesine beşinci fıkra eklenmiş olup söz konusu fıkrada, tasfiye edilerek tüzel kişiliği ticaret sicilinden silinmiş olan mükellefler hakkında, tasfiye öncesi ve tasfiye dönemlerine ilişkin her türlü vergi tarhiyatı ve ceza kesme işlemine ilişkin düzenlemelere yer verilmiştir.

Buna göre, tasfiye edilerek tüzel kişiliği ticaret sicilinden silinmiş olan kurumlar vergisi mükellefleriyle ilgili, tasfiye öncesi ve tasfiye dönemlerine ilişkin olarak 27/3/2018 tarihinden sonra yapılacak her türlü vergi tarhiyatı ve ceza kesme işleminde Vergi Usul Kanununun 10 uncu maddesinin beşinci fıkrası hükümlerinin dikkate alınması gerekmektedir.(*)

(*)15 Seri No.lu Kurumlar Vergisi Genel Tebliği ile değiştirilmeden önceki hali:

(Ek:RG-13/8/2009-27318)

5904 sayılı Kanunla Kurumlar Vergisi Kanununun 17 nci maddesine eklenen dokuzuncu fıkra uyarınca, tasfiye edilerek tüzel kişiliği ticaret sicilinden silinmiş olan mükelleflerin, tasfiye öncesi ve tasfiye dönemlerine ilişkin olarak yapılacak her türlü vergi tarhiyatı ve kesilecek cezalar, müteselsilen sorumlu olmak üzere; tasfiye öncesi dönemler için kanuni temsilcilerden, tasfiye dönemi için ise tasfiye memurlarından herhangi biri adına yapılacaktır. Limited şirket ortakları, tasfiye öncesi dönemlerle ilgili bu kapsamda doğacak amme alacaklarından şirkete koydukları sermaye hisseleri oranında sorumlu olacaklardır. Tasfiye dönemi için tasfiye memurlarının sorumluluğu, tasfiye sonucu dağıtılan tasfiye artığı tutarıyla sınırlı olacaktır.

Anılan hüküm, maddenin yürürlüğe girdiği 3/7/2009 tarihinden itibaren konu ile ilgili olarak yapılan her türlü vergi tarhiyatı ve kesilen cezalar hakkında uygulanacaktır.

Kaynak: KVK Genel Uygulama Tebliği, İSMMMO

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.

]]>