Dr. Numan Emre ERGİN

Avukat, YMM, E. Hesap Uzmanı

n.emre.ergin@hotmail.com

7 Aralık 2019 tarihli Resmi Gazete’de yayımlanan 7194 sayılı Kanun ile hayatımıza giren vergilerden bir tanesi de Emlak Vergisi Kanunu’na monte edilen Değerli Konut Vergisi (DKV) idi. Söz konusu Kanun, ilk yayımlandığında büyük tartışmalara neden olmuş, özellikle vergi matrahının Tapu Kadastro Genel Müdürlüğü tarafından belirlenecek değere bağlanması ve Kanundaki eşiği (5 milyon TL) geçen taşınmazların değerinin tamamı üzerinden vergi alınması eleştirilmiş; bunun üzerine 20.02.2020 tarihli Resmi Gazete’de yayımlanan 7221 sayılı Kanun ile bu eleştirileri dikkate alacak şekilde yasal değişiklik yapılmış ve Kanun’un uygulanması 1 yıl ertelenmişti. Bu erteleme nedeniyle DKV’ye ilişkin ilk beyannameler 20 Şubat 2021 tarihi sonuna kadar verilecektir. 15 Ocak 2021 tarihli Resmi Gazete’de yayımlanan Değerli Konut Vergisi Uygulama Genel Tebliği (Tebliğ) ile söz konusu verginin uygulanmasına ilişkin usul ve esaslar belirlenmiştir. Tebliğdeki açıklamalar ışığında DKV’nin detayları ise aşağıdaki gibidir.

1- Hangi taşınmazlar için Değerli Konut Vergisi ödenecek?

DKV’nin konusuna Türkiye’de bulunan mesken (konut) nitelikli taşınmazlardan bina vergi değeri 2021 yılı için 5.227.000 TL’yi aşanlar girmektedir. Emlak Vergisi Kanunu’nun 29. maddesine göre belirlenen bina vergi değeri, taşınmazın bulunduğu yerdeki belediyeden temin edilebilmektedir.

Kanunda mesken nitelikli taşınmazın tanımı yapılmamış olmakla birlikte, Tebliğde bu kavramın mesken niteliğini haiz binalar ile birden fazla bağımsız bölümden oluşan binalarda her bir bağımsız bölümü ifade edeceği ve her bir bağımsız bölümün vergilendirme açısından ayrı ayrı değerlendirileceği ifade edilmiştir.

Tebliğ, taşınmazın mesken niteliğini haiz olup olmadığı hususunun değerlendirilmesinde, taşınmazın kayıtlardaki niteliğinin yanında fiilen kullanım durumuna da bakılacağını belirtmektedir. Bu durumda, DKV uygulamasında tapu ve belediye kayıtları esas alınacak olmakla birlikte, bu kayıtlarda konut olarak gözüken taşınmazların fiiliyatta konut olarak kullanmamaları halinde DKV alınmaması gerektiğini değerlendiriyorum.

2- Değerli Konut Vergisi’nin mükellefi kimdir?

Değerli konut vergisinin mükellefi, mesken nitelikli taşınmazların maliki, varsa intifa hakkı sahibi, her ikisi de yoksa mesken nitelikli taşınmaza malik gibi tasarruf edenlerdir.

Buna göre, mesken nitelikli taşınmaza ilişkin değerli konut vergisini taşınmazın maliki öder. Mesken nitelikli taşınmaz üzerinde intifa hakkı varsa vergi, bu hakkın sahibi tarafından ödenir. Mesken nitelikli taşınmazın maliki veya intifa hakkı sahibi yoksa malik gibi tasarruf edenler vergiyi ödemekle mükelleftir. Bir mesken nitelikli taşınmaza paylı mülkiyet halinde malik olanlar, hisseleri oranında mükellef olurlar. Paylı mülkiyet durumunda, taşınmazın verginin konusuna girip girmediği tespit edilirken hissedarların payları değil, taşınmazın toplam değeri esas alınır. Ancak çıkan toplam vergiden hissedarlar payları oranında sorumlu olur. Elbirliği mülkiyette ise malikler vergiden müteselsilen sorumludurlar.

3- Değerli Konut Vergisi mükellefiyeti ne zaman başlar, ne zaman son bulur?

DKV mükellefiyeti; mesken nitelikli taşınmazın bina vergi değerinin Kanunda belirtilen ve her yıl güncellenen eşik değeri aştığı tarihi veya Emlak Vergisi Kanun’un 33. maddesinin 1-7 numaralı fıkralarında yazılı vergi değerini tadil eden sebeplerin doğması halinde bu değişikliklerin vuku bulduğu tarihi, ya da muafiyetin sona erdiği tarihi “takip eden yıldan” itibaren başlar.

Yanan, yıkılan, tamamen kullanılmaz hale gelen veya vergiye tabi iken muaflık şartlarını kazanan mesken nitelikli taşınmazlardan dolayı mükellefiyet, bu olayların vuku bulduğu tarihi takip eden “taksitten” itibaren sona erer.

Değerli konut vergisine tabi olan mesken nitelikli taşınmazların daha sonraki yıllarda bina vergi değerinin, beyannamenin verileceği yılda geçerli olan tutarın altında kalması halinde, bu durum mükellef tarafından tevsik edici belgeler ile birlikte ilgili vergi dairesine bildirilir ve bu durumda ilgili yıla ilişkin beyanname verilmez.

Tebliğ ve Kanun’daki açıklamalar uyarınca, 31 Aralık 2020 tarihi itibariyle verginin konusuna giren bir konuta sahip olanlar DKV’nin mükellefi olacaklar, ancak beyannamelerini verirken 2021 yılına ilişkin bina vergi değeri ile Kanundaki eşik değeri ve tarifeyi dikkate alacaklardır. Eğer taşınmaz 2021 yılı içerisinde elden çıkarılırsa, satıcı sattığı yıla ilişkin verginin tamamını ödeyecek, alıcı ertesi yıl vergi ödemeye başlayacaktır. Eğer alıcı, yıl geçmeden konutu tekrar elden çıkarırsa bu sefer konutu satın alan ikinci alıcı ertesi yıl mükellef olarak DKV ödeyecektir. (Bu yönü ile DKV, motorlu taşıt vergisinden farklı bir özellik sergilemektedir.)

DKV açısından vergiyi doğuran olay, 31 Aralık tarihi itibariyle konuta malik olma/intifa hakkı sahibi olma/malik gibi tasarruf etme olup verginin beyanı, tahakkuku, ödenmesi, tutarlar ertesi yılın rakamları dikkate alınarak yapılmaktadır. Diğer bir ifadeyle, DKV’nin ilişkili olduğu yıl, önceki yılsonu itibariyle konuta malik olma/intifa hakkı sahibi olma/malik gibi tasarruf etme durumlarına göre belirlenmektedir. Bu kısmın Kanun’un tedvin tarzı nedeniyle kafa karıştırıcı olduğunu ve Tebliğdeki açıklamaların da yeterince berrak olmadığını düşünüyorum.

4- Değerli Konut Vergisi’nde muaflıklar nelerdir?

Kanun’da bazı taşınmazların DKV’den muaf olduğu belirtilmiştir. Kanun her ne kadar “muaflık” dese de bunu istisna olarak adlandırmak daha doğru olur. Zira, muafiyet verginin mükellefine tanınırken, istisna verginin konusuna tanınır. Bu teknik düzeltme sonrasında Kanunda DKV’den muaf tutulan taşınmazlar aşağıdaki gibidir.

a) Genel ve özel bütçeli idarelerin, belediyelerin,üniversitelerin ve Toplu Konut İdaresi Başkanlığının maliki veya intifa hakkına sahip olduğu mesken nitelikli taşınmazlar.

b) Türkiye sınırları içinde mesken nitelikli tek taşınmazı olanlar ile birden fazla mesken nitelikli taşınmazı bulunanların, değerli konut vergisi konusuna giren en düşük değerli mesken nitelikli tek taşınmazı (intifa hakkına sahip olunması hâli dâhil). Muafiyet, kişilerin tek meskene hisse ile sahip olmaları hâlinde hisselerine ait kısım hakkında da uygulanır.

c) Yabancı devletlere ait olup elçilik ve konsolosluk olarak kullanılan mesken nitelikli taşınmazlar ile elçilerin ikametine mahsus mesken nitelikli taşınmazlar ve bunların müştemilatı (karşılıklı olmak şartıyla) ve merkezi Türkiye’de bulunan milletlerarası kuruluşlara, milletlerarası kuruluşların Türkiye’deki temsilciliklerine ait mesken nitelikli taşınmazlar.

ç) Esas faaliyet konusu bina inşası olanların işletmelerine kayıtlı bulunan ve henüz ilk satışa, devir ve temlike konu edilmemiş yeni inşa edilen mesken nitelikli taşınmazlar (arsa karşılığı inşaat işlerinde sözleşme gereği taahhüt işini üstlenen müteahhide kalan mesken nitelikli taşınmazlar dâhil). Bu taşınmazların kiraya verilmesi veya sair surette kullanılması hâllerinde muafiyet uygulanmayacaktır.

Emlak Vergisi Kanunu’nda belirtilmemekle birlikte, 2863 sayılı Kültür ve Tabiat Varlıklarını Koruma Kanunu uyarınca, “korunması gerekli taşınmaz kültür varlığıdır” kaydı konulmuş olan konutlar her türlü vergi, resim ve harçtan muaf olduğundan, bu muafiyetin değerli konut vergisi için de uygulanması gerekir. Diğer taraftan aynı Kanun uyarınca, 2960 sayılı Boğaziçi Kanununa göre Boğaziçi Sahil Şeridi veya Öngörünüm Bölgesinde konut olarak kullanılan taşınmaz kültür varlıkları bu muafiyetten yararlanamazlar.

Değerli konut vergisine ilişkin olarak mükellefler tarafından beyan edilen hususların teyidi vergi daireleri tarafından ilgili kurum ve kuruluşlardan yapılabilir. Muafiyetten yararlanma şartlarını taşımadığı halde muafiyetten yararlanan mükellefler ile muafiyetten yararlanma şartlarını kaybetmesine rağmen durumunda meydana gelen değişikliği bildirmeyen mükelleflerden alınması gereken vergi, cezalı olarak ve gecikme faizi ile birlikte alınacaktır.

5- Değerli Konut Vergisi’nin matrahı ve oranı nedir?

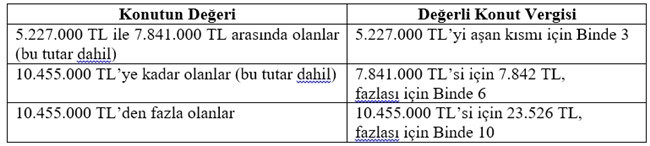

Kanun DKV’nin matrahı ve oranı konusunda artan oranlı, taşınmazın değeri arttıkça daha fazla vergi ödenmesini gerektiren bir tarife belirlemiştir. Buna göre, 78 no.lu Emlak Vergisi Kanunu Genel Tebliği uyarınca 2021 yılı için aşağıdaki tarife uygulanacaktır.

Mesken nitelikli taşınmaza gerek paylı mülkiyet gerekse elbirliği mülkiyet halinde malik olunması durumunda, matrah olarak taşınmazın toplam değeri esas alınır.

6- Değerli Konut Vergisi ne zaman ve nasıl beyan edilecek?

DKV, Tebliğ ekinde yer alan 1 ve 2 numaralı Değerli Konut Vergisi Beyannamesi üzerine tarh olunacaktır. 1 no.lu beyanname tam mülkiyet, paylı mülkiyet ve intifa hakkına konu taşınmazlar için; 2 no.lu beyanname ise elbirliği mülkiyetine konu taşınmazlar için verilecektir. Birden fazla taşınmazı olup da muafiyet uygulanacak en düşük değerli konut beyannameye dahil edilmeyecek, ancak bu taşınmazlar için Tebliğ ekinde yer alan bildirim formları doldurulacak ve formlar beyanname ekinde sunulacaktır.

Mükellefler beyannamelerini, mesken nitelikli taşınmazın bulunduğu yer belediyesinden alınan bina vergi değerini (beyanname verilen yıl ve bir önceki yıla ilişkin) gösteren belgeyi eklemek suretiyle, ilgili yılın Şubat ayının 20’nci günü sonuna kadar taşınmazın bulunduğu yer vergi dairesine vereceklerdir. Beyan edilmesi gereken birden fazla değerli konut vergisine tabi mesken nitelikli taşınmaza sahip olan mükellefler (tam mülkiyet, paylı mülkiyet ve intifa hakkı sahipleri), bu taşınmazların tamamı için 1 no.lu Değerli Konut Vergisi Beyannamesini kullanarak tek beyanname vereceklerdir. Aynı beyannamede beyan edilen taşınmazların farklı vergi dairelerinin yetki alanında bulunması durumunda beyanname, mükellefçe bu taşınmazların bulunduğu yer yetkili vergi dairelerinden herhangi birine verilebilebilecektir. Elbirliği mülkiyetine konu taşınmazlara ilişkin beyanlarda, her bir taşınmaz için ayrı beyanname verilecektir. Gelir veya kurumlar vergisi yönünden mükellefiyeti bulunan mükellefler değerli konut vergisi beyannamelerini bağlı bulundukları bu vergi dairelerine vereceklerdir.

Mükellefler beyannamelerini elektronik ortamda gönderebilecekleri gibi bağımsız çalışan Serbest Muhasebeci, Serbest Muhasebeci Mali Müşavir ve Yeminli Mali Müşavirler ile sözleşme imzalamak suretiyle e-beyanname şeklinde de verebileceklerdir. Beyannamenin elektronik ortamda verilmesi durumunda, beyannameye eklenecek bina vergi değerini gösteren belge, beyannamenin verildiği tarihi takip eden 15 gün içinde elden veya posta yoluyla ilgili vergi dairesine gönderilir.

Müteakip yıllar için mükellef tarafından aynı şekilde yıllık olarak beyanname verilmeye devam edilir. Her yıl için verilen beyannameye, beyannamenin verildiği yıl ve bir önceki yıla ilişkin bina vergi değerini gösteren belgenin eklenmesi zorunludur.

Paylı mülkiyet halinde malikler, payları için ilgili vergi dairesine münferiden beyanname vermek ve payları oranında tarh ve tahakkuk ettirilen değerli konut vergisini ödemekle mükelleftirler. Elbirliği mülkiyet halinde malik olunması durumunda mükellefler, müşterek imzalı bir beyanname verebilecekleri gibi bir mükellef tarafından münferiden de beyanname verilmesi mümkündür. Bu kapsamda münferiden beyanname verilmesi durumunda, diğer malikler de beyannamede gösterilir, bu maliklerce ayrıca beyanname verilmez. Münferiden veya müştereken verilen beyannameye maliklerin durumlarına uygun muafiyet bildirim formları (Ek 2A ve Ek 2B) eklenir.

6- Değerli Konut Vergisi ne zaman ödenecek?

Değerli konut vergisi, beyannamenin verildiği yetkili vergi dairesi tarafından yıllık olarak tarh ve tahakkuk ettirilir. Tarh ve tahakkuk ettirilen vergi, ilgili yılın Şubat ve Ağustos aylarının sonuna kadar iki eşit taksitte ödenir.

Bu durumda 2021 yılına ilişkin ilk beyanname 20 Şubat 2021 tarihi sonuna kadar verilip, beyan üzerine tahakkuk ettirilen vergi Şubat ve Ağustos aylarında iki taksit olarak ödenecektir.

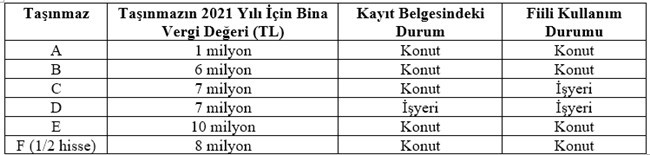

Örnek: Ahmet Bey 31.12.2020 tarihi itibariyle aşağıdaki taşınmazlara sahiptir. Ahmet Bey, E taşınmazını 2021 yılı içinde satmıştır.

A taşınmazının 2021yılı bina vergi değeri, Kanun’da 2021 yılı için belirlenen eşik değerin (5.227.000 TL) altında kaldığından verginin konusuna girmemektedir. D taşınmazı işyeri olduğundan, C taşınmazı da kayıtlarda konut olarak gözükse de fiilen işyeri olarak kullanıldığından verginin konusuna girmemektedir. B, E ve F taşınmazları eşik değeri geçtiğinden verginin konusuna girmektedir. Ancak, verginin konusuna giren birden fazla taşınmazdan en düşük değerli tek mesken vergiden muaf olduğundan B taşınmazı için beyanname verilmeyecek, E taşınmazı ile F taşınmazındaki hisse (taşınmazın vergisinden hisseye düşen pay) için beyanname verilecektir. Diğer taraftan, beyannameye dahil edilmeyen B taşınmazına ilişkin olarak bildirim formu düzenlenerek beyannameye eklenecektir. Ayrıca, Ahmet Bey’in E taşınmazını 2021 yılı içinde satmış olması 2021 yılı için beyanname vermesine engel değildir. E taşınmazı için 2021 yılı beyannamesini verecek, 2022 yılında ise beyanname vermeyecektir.

Değerlendirme

Servet vergilerine ilişkin tartışmaların yeniden gündeme geldiği bu dönemde, değerli konut vergisinin uygulanmaya başlamasını önemli ve değerli buluyor, sosyal devlet ve vergide adalet adına gerekli bir adım olarak değerlendiriyorum. Bununla birlikte, bu verginin hala eleştiriye açık tarafları bulunmaktadır.

Herşeyden önce, Tapu Kadastro Genel Müdürlüğü, 2019 yılı faaliyet raporuna göre verginin ilk kanunlaştığı zaman öngörülen değerleme çalışmasına ilişkin olarak 26.5 milyon TL (TKGM bütçesinin %2’si) harcama yapmıştır. Kanun değişikliği ile bu değerleme gerekmediği için bu para boşa gitmiş oldu. Ayrıca, yapılan değerlemelere karşı açılan binlerce dava, Kanun değişikliği sonrasında konusuz kaldığı gerekçesiyle mahkemelerce sonlandırılmış, yargılama giderleri ile vekalet ücretleri de devletin sırtında yük olarak kalmıştır.

Uygulama Tebliği 15 Ocak 2021 tarihinde yayımlanmasa da Tebliğin çok daha önceki bir tarihte hazırlanıp yayıma gönderildiğini düşünüyorum. Zira, Tebliğde verilen örneklerde 2021 yılı için kullanılan artırım oranı (yeniden değerleme oranı) varsayımsal olarak açıklanmıştır. Oysa, 29 Aralık 2020 tarihli Resmi Gazete’de yayımlanan 78 no.lu Emlak Vergisi Kanunu Genel Tebliği’nde 2021 yılına ilişkin güncel değerler yayımlanmıştı. Bu nedenle Tebliğ’in varsayımsal örneklerle yayıma girmiş olması ve Kanun’un ertelendiği 2020 yılı için açıklamalar yapması kafa karışıklıklarına neden olmuştur. Eğer bu varsayımsal açıklamalar bilinçli bir tercih değilse, Tebliği hazırlayan birim ile yayımlayan birim arasındaki bu koordinasyonsuzluk bu karışıklığa neden olmuş gibi durmaktadır.

Diğer bir konu; Kanunda her ne kadar taşınmaz malikleri verginin mükellefi olarak düzenlense de Kanun öyle bir şekilde kaleme alınmıştır ki, sanki mükellef konutun kendisi, malik de onun adına vergiyi ödeyen konumundadır. Nitekim yukarıda açıkladığımız muafiyet/istisna karmaşası bundan kaynaklanmaktadır. Ayrıca hisseli taşınmazlarda hisselerin değil de taşınmazın toplam değerinin dikkate alınması da buna işarettir. Bu durum, vergi adaleti açısından da sorunludur. Maliklerin servetlerinden (taşınmazların toplam değerinden) değil de taşınmazların tek tek değerinden yola çıkılması başka adaletsizliklere de yol açacaktır. Örneğin 4 milyon TL değerinde 10 adet konutu olan bir kişi 1 kuruş DKV ödemezken, 6 milyon TL değerinde iki adet konutu olan kişi oldukça yüksek tutarda vergi ödeyecektir.

Ayrıca, verginin matrahının ve oranlarının İdarece belirlendiği ve bilindiği, her türlü hesaplamanın İdare tarafından kolaylıkla yapılabildiği bir durumda konut sahiplerini beyanname vermek zorunda bırakmayı ekonomik bulmuyorum. En efektif vergi, en az harcama yapılarak toplanan vergidir. Bu nedenle, mükellefe beyan verdirtmek yerine, emlak vergisindeki gibi otomatik tahakkuk yapılması yöntemi seçilebilirdi. İlla bir beyanname verilmesi gerekiyorsa da gayrimenkul sermaye iratlarında uygulanan hazır beyan sistemi gibi bir yöntem uygulanabilirdi.

Değerli Konut Vergisinden elde edilen hasılat, belediyelere değil genel bütçeye aktarılacaktır. Bu verginin ayrı bir isimle düzenlenmiş olmasının arkasında yatan nedenlerden birisi bu olabilir. Yine de, söz konusu verginin mükelleflere beyanname verdirtmek yerine, belediyelerce tahsil edilerek istenilen kısmının genel bütçeye aktarılmasını sağlamak, bu vesileyle bina vergisinin işyerlerini de kapsayacak şekilde sabit bir oran yerine artan oranlı olarak düzenlemek daha etkili olabilirdi.

Bu verginin neden sadece konutlara getirildiği, bütün taşınmazları (en azından işyerlerini) da kapsamadığı ayrı bir soru işaretidir. Kanun koyucunun elbette bu yönde bir takdir yetkisi olabilir, ama sadece konut sahiplerinden vergi alınmasını adil bulmuyorum.

Değerli konut vergisi, her ne kadar Emlak Vergisi Kanunu’nda belediyeler tarafından toplanan arsa ve bina vergisinden ayrı olarak ihdas edilmiş olsa da, verginin konusu ve matrahı bina vergisiyle kesişmekte, bu vergiye ilave olarak ayrı bir isimle yeni bir vergi alınmaktadır. Dolayısıyla, ekonomik anlamda çifte vergilendirme söz konusudur. Bu durum ise Anayasa açısından problemli bir durumdur. Zira, Anayasa Mahkemesi daha önce Ek Motorlu Taşıt Vergisi alınmasını öngören bir yasal düzenlemeyi vergi yükünün araç sahipleri aleyhine ağırlaştırıldığı, diğer vergi mükelleflerine yansıtılmadığı; bu durumun, vergi yükünün dengeli, adil, ölçülü ve eşit dağılımını engelleyerek Anayasa’nın 73. maddesinde öngörülen vergilendirme ilkelerine aykırılık oluşturduğu gerekçesiyle iptal etmiştir. Avrupa İnsan Hakları Mahkemesinin içtihatları incelendiğinde ise söz konusu verginin her yıl ve aynı konuda alınan emlak vergisine ilaveten alınacak olması, verginin konusunun yıllık gelirden değil de varlıktan alınıyor olması ve vergi tutarının varlıktan elde edilen gelirle kıyaslandığında malvarlığı üzerinde aşırı bir külfet yaratması halinde mülkiyet hakkının ihlal ettiği ileri sürülebilir.

Sözün özü: Vergi koymak, yap boz oyuncak değildir.

Kaynak: Dr. Numan Emre ERGİN, Avukat, YMM, E. Hesap Uzmanı. İçerik, Sayın Numan Emre ERGİN’in Dunya.com’daki Perspektif isimi köşesinden Yazarın ve Dunya.com’un sahibi olan şirketin özel izni ile yayınlanmıştır. Yazının tüm hakları ve sorumluluğu yazara ve Dunya.com’a aittir.

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.