MUHTASAR VE PRİM HİZMET BEYANNAMESİ

Muhtasar ve Prim Hizmet Beyannamesi, vergi kanunlarına göre verilmesi gereken muhtasar beyanname ile 31/5/2006 tarihli ve 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu uyarınca verilmesi gereken aylık prim ve hizmet belgesinin birleştirilerek, kesilen vergilerin matrahlarıyla birlikte sigortalının sigorta primleri ve kazançları toplamı ile prim ödeme gün sayılarının bildirilmesine mahsustur.

Vergi kanunlarına göre vergi kesintisi yapmak zorunda olanlar, bir ay içinde yaptıkları ödemeleri veya tahakkuk ettirdikleri kârlar ve iratlar ile bunlardan kestikleri vergileri,

5510 sayılı Kanuna göre sigortalıların prime esas kazanç ve hizmet bilgilerini bildirmekle yükümlü olanlar/işverenler, sigortalıların cari aya ait prime esas kazanç ve hizmet bilgilerini

Muhtasar ve Prim Hizmet Beyannamesi ile bildirmek zorundadırlar.

I.GENEL AÇIKLAMALAR

- MUHTASAR VE PRİM HİZMET BEYANNAMESİNİN MÜKELLEFLERİ

- Vergi kanunlarına göre vergi kesintisi yapan gelir vergisi stopajı mükellefleri (Kamu idare ve müesseseleri, iktisadî kamu müesseseleri, sair kurumlar, ticaret şirketleri, iş ortaklıkları, dernekler, vakıflar, dernek ve vakıfların iktisadî işletmeleri, kooperatifler, yatırım fonu yönetenler, gerçek gelirlerini beyan etmeye mecbur olan ticaret ve serbest meslek erbabı, zirai kazançlarını bilanço veya ziraî işletme hesabı esasına göre tespit eden çiftçiler )

- 5510 Sayılı Kanun madde 4/1-a’ya göre bildirimde bulunması gerekenler

- MUHTASAR VE PRİM HİZMET BEYANNAMESİNİN VERİLECEĞİ VERGİ DAİRESİ

193 sayılı Kanunun 98/A maddesiyle verilen yetkiye istinaden Muhtasar ve Prim Hizmet Beyannamesinin verileceği yetkili vergi dairesi;

Vergi kanunlarına göre vergi kesintisi yapma yükümlülüğü bulunanlar için yapılan ödemeler veya tahakkuk ettirilen kazanç ve iratlar ile bunlardan kesilen vergilere ilişkin ödeme veya tahakkukun yapıldığı,

Vergi kesintisi yapmaya mecbur olmayanlar ile kesintiye tabi ödemesi bulunmayan ve çalıştırdıkları sigortalıların prime esas kazanç ve hizmet bilgilerini beyan etme zorunluluğu olanlardan;

kazancı basit usulde vergilendirilenler için gelir vergisi yönünden mükellefiyetinin, gerçek kişiler için ikametgâhının gerçek kişiler dışında kalanlar için ise kanuni merkezi/işyerinin bulunduğu, yer vergi dairesidir.

Birden fazla vergi dairesinde gelir stopaj vergisi mükellefiyeti bulunanlar için, sigortalıların prime esas kazanç ve hizmet bilgilerini içerecek şekilde verilecek olan Muhtasar ve Prim Hizmet Beyannamesinin verileceği yetkili vergi dairesi, çalışanların ücret ödemeleri üzerinden yapılan gelir vergisi kesintisinin beyan edileceği yer vergi dairesidir.

- MUHTASAR VE PRİM HİZMET BEYANNAMESİNİN VERİLME ZAMANI

Muhtasar ve Prim Hizmet Beyannamesi vergi kesintileri ile prim ve hizmetin ait olduğu ayı takibeden ayın 23 üncü günü akşamı saat 23.59’a kadar elektronik ortamda gönderilmesi gerekmektedir.

Biten özel bina inşaat ve ihale konusu işler ile çalıştırılan tüm sigortalıların işten ayrılış bildirgesi verilmiş olan işyerleri için, sadece prime esas kazanç ve hizmet bilgilerini ihtiva eden Muhtasar ve Prim Hizmet Beyannamesi, işlemlerin gerçekleşmiş olduğu ay içerisinde de verilebilir. Söz konusu işlemlere ilişkin sigortalıların bir önceki aya ait prime esas kazanç ve hizmet bilgilerinin beyan edilmesini gerektiren bir durum olması halinde, bu beyannamenin de verilmesi gerekmektedir. Bununla birlikte, aynı döneme ait olup kanuni süresi içerisinde verilmesi gereken Muhtasar ve Prim Hizmet Beyannamesinin, söz konusu işlemlere münhasır olarak verilen Muhtasar ve Prim Hizmet Beyannamelerinde yer alan bilgileri de kapsar şekilde, düzeltme beyannamesi seçeneği kullanılarak gönderilmesi gerekmektedir.

Yarım çalışma ödeneği alan sigortalıların prime esas kazanç ve hizmet bilgilerini içeren Muhtasar ve Prim Hizmet Beyannamesi, Türkiye İş Kurumu Genel Müdürlüğü tarafından en geç beyannamenin ilgili olduğu ayı takip eden üçüncü ayın 23 üncü günü saat 23.59’a kadar elektronik ortamda gönderilecektir.

- MUHTASAR VE PRİM HİZMET BEYANNAMESİNİN VERGİLENDİRME DÖNEMİ

İşçi çalıştıran mükellefler için muhtasar ve prim hizmet beyannamesinin aylık olarak verilmesi zorunludur.

Vergi kesintisini 3 ayda bir bildirme hakkı olan mükellefler de, işçi çalıştırdıkları takdirde, her ay beyanname vereceklerdir.

İşçi çalıştıranlardan vergi kesintisini 3 ayda bir bildirme hakkı olanlar iki şekilde beyanname düzenleyebilir.

- Her ay beyanname verdikleri halde, beyannamenin vergi kesintilerine ilişkin bölümünü mart, haziran, eylül ve aralık aylarında olmak üzere üç aylık olarak beyan edebilirler. Ancak bu mükellefler muhtasar ve prim hizmet beyannamesinin prim ve hizmete ilişkin bölümünü her ay beyan etmek zorundadır.

- Her ay verdikleri beyanname ile hem vergi kesintilerini, hem de prim ve hizmet bilgilerini beyan edebilirler.

- MUHTASAR VE PRİM HİZMET BEYANNAMESİNİN ELEKTRONİK ORTAMDA GÖNDERİLMESİ

Muhtasar ve Prim Hizmet Beyannamesinin elektronik ortamda gönderilmesi zorunludur.

- E-beyanname kullanıcısı olan mükellefler, bizzat kullanıcı kodu, parola ve şifresini kullanarak,

- 3568 sayılı Serbest Muhasebeci Mali Müşavirlik ve Yeminli Mali Müşavirlik Kanununa göre yetki almış bir serbest muhasebeci veya serbest muhasebeci mali müşavir ile aracılık veya aracılık/sorumluluk sözleşmesi bulunan mükellefler, sadece muhasebeci veya mali müşavirleri aracılığıyla,

- Mal müdürlüğü mükellefi olup, bir muhasebeci veya serbest muhasebeci mali müşavir ile sözleşmesi olmayanlar, varsa mevcut e-beyanname şifrelerini kullanarak, yoksa bağlı oldukları mal müdürlüğüne başvuruda bulunup kullanıcı kodu alarak,

- Kurumlar vergisi mükellefiyeti bulunmamakla birlikte vergi kesintisi yapma zorunluluğu bulunanlar/işverenler (dernekler, vakıflar vb.), varsa mevcut e-beyanname şifrelerini kullanarak, yoksa bağlı oldukları vergi dairesine başvuruda bulunup kullanıcı kodu alarak

- Vergi kesintisi yapmayan apartman yönetimleri, basit usul mükellefleri vb. muhtasar ve prim hizmet beyannamesi kullanıcı kodu alarak

elektronik ortamda göndereceklerdir.

- MUHTASAR VE PRİM HİZMET BEYANNAMESİNİN MUHASEBECİLER ARACILIĞIYLA GÖNDERİLMESİ

Mükellefleri adına Muhtasar ve Prim Hizmet Beyannamesi vermek isteyen muhasebeciler prim ve hizmet bilgileri ile ilgili yeni sorumlulukları nedeniyle, mükellefleriyle yaptıkları 18.02.2017 tarihinden önce yapılmış olan hizmet sözleşmelerini yenilemek zorundadır. Yenilenen sözleşmenin internet vergi dairesi aracılığıyla sisteme girilmesi gerekmektedir

Şayet mükellefleri işçi çalıştırmıyorsa eski sözleşmeleri ile beyanname göndermeye devam edebilirler.

- MUHTASAR VE PRİM HİZMET BEYANNAMESİNİN MESLEK ODALARI VE MESLEK BİRLİKLERİ ARACILIĞIYLA GÖNDERİLMESİ

Üyeleri adına Muhtasar ve Prim Hizmet Beyannamesi vermek isteyen meslek odaları ve meslek birlikleri, üyeleri ile aracılık sözleşmesi yaparak internet vergi dairesine bu sözleşmeye ilişkin bilgileri girmek zorundadır. Aksi takdirde üyeleri adına muhtasar ve prim hizmet beyannamesi gönderemeyeceklerdir.

Üyelerle yapılan aracılık sözleşmeleri tek beyanname gönderme yetkisi ile sınırlı değildir. Bir mükellef adına birden fazla dönem için beyanname gönderilebilecektir.

II.MUHTASAR VE PRİM HİZMET BEYANNAMESİ PROGRAMI

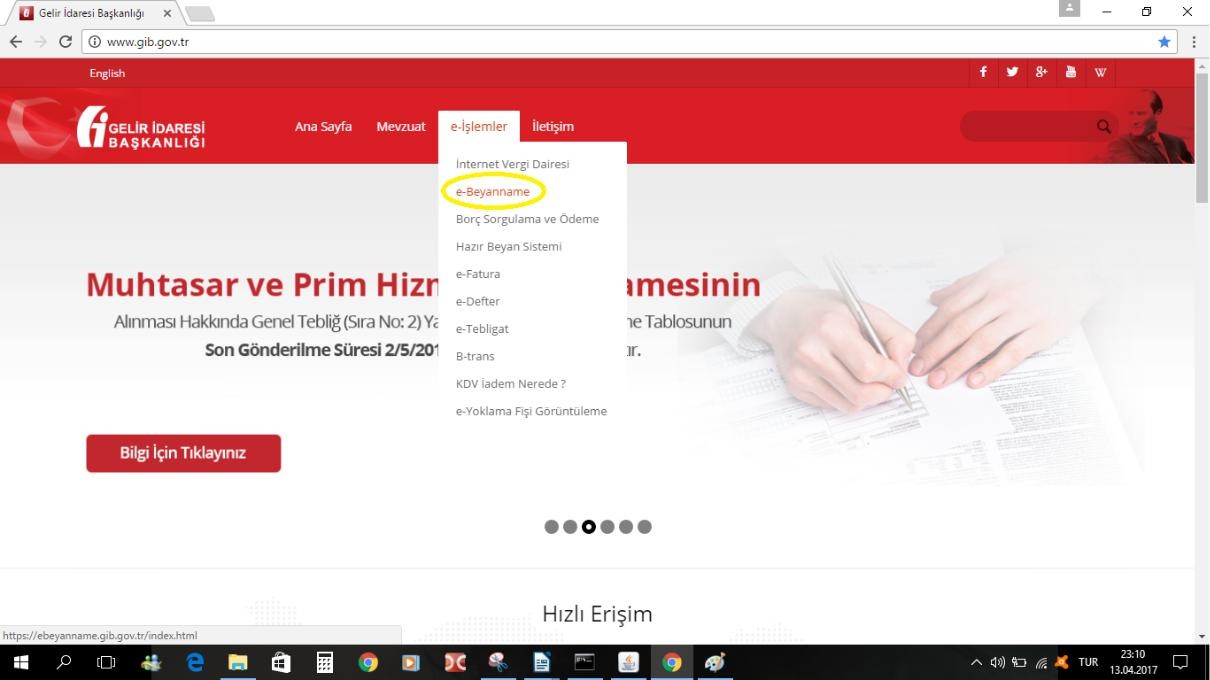

Beyanname Düzenleme Programı www.gib.gov.tr adresinde e-İşlemler bölümünde e-Beyanname bölümünden veya https://ebeyanname.gib.gov.tr/download.html adresinden indirilebilir.

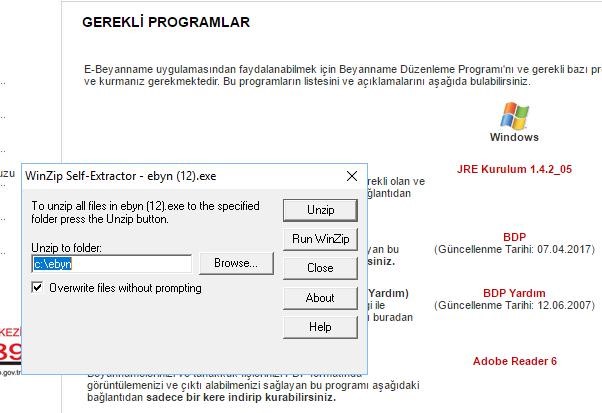

İlgili sayfada BDP linkine tıklandığında ebyn.exe programı kullanıcının makinesine iner.

Bu program çalıştırılarak BDP programı bilgisayara kurulur.

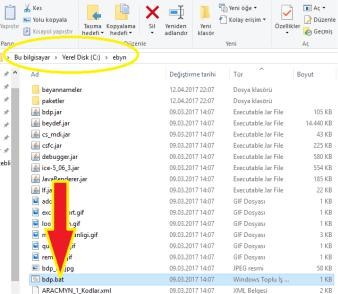

BDP programı otomatik olarak c:\ebyn altına kurulmaktadır. Programı çalıştırmak için c:\ebyn altında bdp.bat dosyasına tıklanmalıdır.

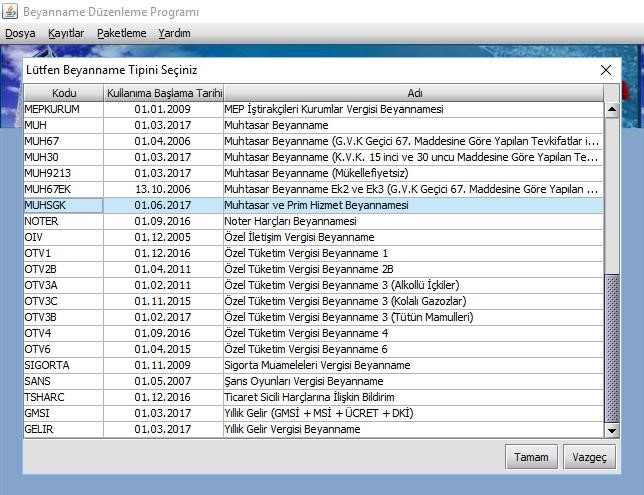

Açılan ekrandan “Dosya –> Yeni” veya “Dosya –> Yeni (Önceki Versiyonlar)” seçeneklerinden, gönderilecek beyannamenin dönemine uygun versiyonda Muhtasar ve Prim Hizmet Beyannamesi (MUHSGK) seçilerek program açılır.

Uygun versiyon seçimi “Kullanıma Başlama Tarihi” ve “Kullanımdan Kaldırılma Tarihi” alanları değerlendirilerek yapılmalıdır.

III.BEYANNAMENİN DÜZENLENMESİ

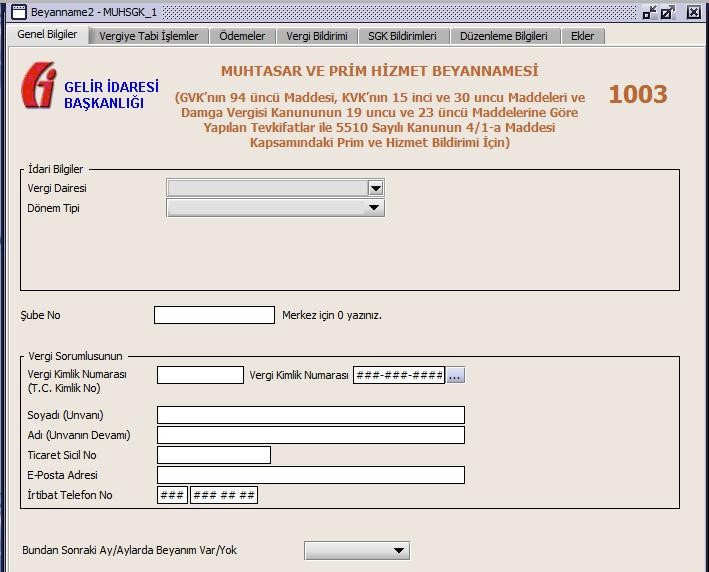

Muhtasar ve Prim Hizmet Beyannamesi; Genel Bilgiler, Vergiye Tabi İşlemler, Ödemeler, Vergi Bildirimi, SGK Bilgileri, Düzenleme Bilgileri ve Ekler bölümlerinden oluşmaktadır.

- Genel Bilgiler

Genel Bilgiler bölümü “İdari Bilgiler” ve “Vergi Sorumlusunun” bölümlerinden oluşmaktadır.

1.1. İdari Bilgiler

İdari Bilgiler bölümünde Vergi Dairesi, Dönem Tipi, Ay, Yıl alanları bulunur.

İşçi çalıştıranlar için dönem tipi aylık seçilmek zorundadır. Üç aylık dönem tipi seçilmesi durumunda SGK Bilgileri kulakçığı doldurulamaz. Gelir stopaj mükellefiyeti üç aylık iken işçi çalıştırılmaya başlanması durumunda, çalışanların aylık prim ve hizmet bilgilerinin bildirilebilmesi için mükellefiyetin aylığa çevrilmesi gerekmektedir.

1.2. Şube No

Vergi dairesinde şube açılış işlemleri sırasında sicil bölümünce şube için verilen kod numarası yazılmalıdır. Şube kodu bilinmiyorsa, internet vergi dairesinden sorgulanabilir.

1.3. Vergi Sorumlusu Bölümü

“Vergi Sorumlusunun” bilgilerinin bulunduğu bölüm, vergi sorumlusunun Vergi Kimlik Numarası (T.C. Kimlik No), Vergi Kimlik Numarası, Soyadı (Unvanı), Adı (Unvanın Devamı), Ticaret Sicil No, E-Posta Adresi, İrtibat Telefon No alanlarından oluşmaktadır.

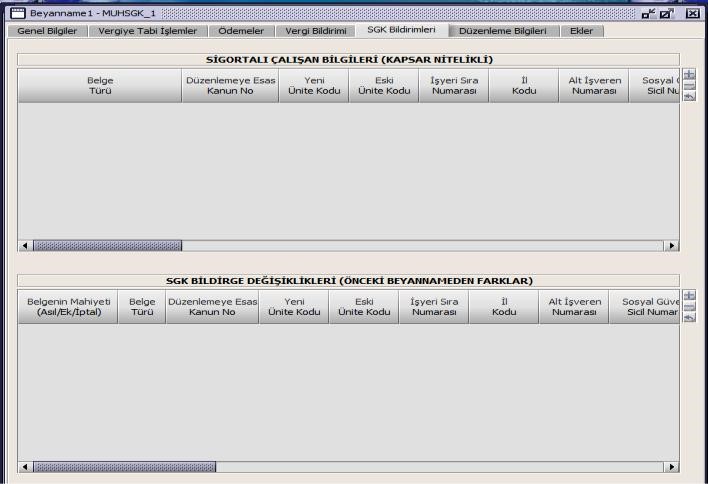

2.SGK Bildirimleri Bölümü:

5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendi (SSK) kapsamında sigortalı çalıştıran özel nitelikteki işyeri işverenleri/aracı/sigortalıyı geçici olarak devir alanlarca, çalışan sigortalılara ait hizmet ve prim bilgilerinin gösterileceği bölümdür. SGK Bildirimleri kulakçığı, Sigortalı Çalışan Bilgileri (Kapsar Nitelikli) ve SGK Bildirge Değişiklikleri (Önceki Beyannameden Farklar) tabloları olarak 2 bölümden oluşmaktadır.

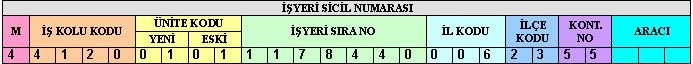

5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendi kapsamında sigortalı çalıştırılan işyeri için

- İşkolu Kodu

- Yeni / Eski Ünite Kodu

- İşyeri Sıra Numarası

- İl Kodu

- İlçe Kodu

- Kontrol Numarası

- varsa “Geçici İş İlişkisi Kurulan İşveren Numarası (Alt İşveren(Aracı) Numarası) içeren eden bir sicil numarası verilir.

2.1. Sigortalı Çalışan Bilgileri (Kapsar Nitelikli) Tablosu:

Bu bölüm tüm çalışanlara ilişkin bilgileri içerecek şekilde düzenlenecektir. Muhtasar ve Prim Hizmet Beyannamesi bir dönem için ilk defa verileceği zaman SGK Bildirimleri bölümünde sadece bu tablo doldurulacaktır. Bu tabloda yer alan bilgiler her zaman çalışanlara ait bilgilerin son geçerli durumunu yansıtacak şekilde düzenlenecektir.

4.1.1. Belge Türü: Sigortalıların çalışmalarının niteliğine uygun belge türlerinden biri seçilmelidir.

4.1.2. Düzenlemeye Esas Kanun No: Bu alandan ilgili işyeri ve sigortalılar için, varsa uygulanabilecek sigorta primi işveren hissesi desteği seçilebilmektedir. Herhangi bir teşvikten yararlanılmıyorsa “Kanun türü yoktur.” seçilmelidir.

4.1.3. Yeni Ünite Kodu : 26 karakterli işyeri SGK numarasının 6. ve 7. Karakterleridir.

4.1.4. Eski Ünite Kodu : 26 karakterli işyeri SGK numarasının 8. ve 9. Karakterleridir.

4.1.5. İşyeri Sıra Numarası : 26 karakterli işyeri SGK numarasının 10-16. karakterleridir.

4.1.6. İl : 26 karakterli işyeri SGK numarasının 17-19. karakterleridir.

4.1.7. Alt İşveren Kodu : 26 karakterli işyeri SGK numarasının 24-26. karakterleridir.

4.1.8. SSK Sicil No: Sosyal Güvenlik Kurumu tarafından sigortalıya verilen 7 haneli numaradır.

4.1.9. SG No (TC Kimlik No): TC Uyruklular için TC kimlik numarası, yabancı uyruklu sigortalılar için NVİGM’den verilen ve 9 ile başlayan 11 haneli numaradır.

4.1.10. Adı / Soyadı : Çalışanın adı SGK kayıtlarına uygun olarak doldurulmalıdır. Farklı bir şekilde yazılması durumunda bildirim hatalı kabul edilir.

4.1.11. Prim Ödeme Günü: Sigortalıların ay içinde prim almaya hak kazandıkları gün sayıları yazılır. Ay içinde tam çalışılması halinde, ay içindeki gün sayısına bakılmaksızın, 30 gün olarak dikkate alınmalıdır. Ay içinde tam çalışılmamışsa buraya yazılan gün sayısı ile eksik gün sayısı toplamı 30 olmalıdır.

Ayın/dönemin ilk gününde işe giren ve o ayda tam çalışan sigortalılar hariç, ay/dönem içinde işe giren sigortalıların prim ödeme gün sayıları, işe giriş tarihleri ve ayın/dönemin kaç gün olduğuna bakılarak parmak hesabı yapılmak suretiyle hesaplanır. Yani, sigortalının işe girdiği günden önceki gün sayısı, o aydaki toplam gün sayısından düşülür. Örneğin; sigortalının işe girdiği ay 30 gün çekiyorsa ve sigortalı ayın beşinde işe girmişse, 30 – 4 = 26 gün üzerinden bildirilir. Eğer ay 31 gün çekiyorsa ve ayın ikisinde işe girmişse, 31 – 1 = 30 gün olarak bildirilir.

Ayın/dönemin son gününde çalıştıktan sonra işten ayrılan sigortalılar hariç olmak üzere, ay içinde işten ayrılan sigortalıların prim ödeme gün sayıları, işten çıkış tarihleri ve ayın/dönemin kaç gün olduğuna bakılarak parmak hesabı yapılmak suretiyle hesaplanır. Sigortalı o ayın ilk gününden beri işyerinde çalışıyor ve ay bitmeden işyerinden ayrılmışsa, ayın kaç gün çektiğine bakılmaksızın, ayrıldığı gün ayın kaçıncı gününe tekabül ediyorsa o kadar gün üzerinden sigortalı olarak bildirilecektir. Örneğin; ayın beşinde ayrılmışsa 5, ayın yirmiüçünde ayrılmışsa 23 gün üzerinden prim ödeme gün sayısı girilir.

4.1.12. Hak Edilen Ücret : Sigortalının ay içinde çalışması karşılığında hak ettiği ücret yazılacaktır. En fazla asgari ücretin 7.5 katı yazılabilir.

4.1.13. Prim, İkramiye ve Bu Nitelikteki İstihkak : Prim, ikramiye gibi istihkaklardan ilgili ay içinde yapılan ödemelerin brüt toplamı yazılacaktır.

4.1.14. İşe Giriş Gün/Ay: Sigortalının ay içinde işe başlaması durumunda doldurulacaktır.

4.1.15. İşten Çıkış Gün/Ay : Sigortalının ay içinde işten çıkması durumunda doldurulacaktır.

4.1.16. İşten Çıkış Nedeni : Sigortalı işten çıkmış ise, durumuna uygun işten çıkış nedeni seçilecektir. İşten çıkılmamışsa boş bırakılmalıdır.

4.1.17. Eksik Gün Sayısı : Ay içinde bazı iş günlerinde çalışılmayan ve çalışılmayan bu günler için ücret alınmayan günler yazılacaktır.

4.1.18. Eksik Gün Nedeni : Sigortalının eksik günü varsa nedeni listeden seçilmelidir.

Eksik gün yoksa boş bırakılmalıdır.

4.1.19. Meslek Kodu : Sigortalının tabi olduğu meslek kodu yazılacaktır.

4.1.20. İstirahat Süresinde Çalışmamıştır (E/H) : Evet veya hayır seçilecektir.

4.1.21. Tahakkuk Nedeni : Tahakkuk nedenlerinden çalışanın durumuna uygun olan seçilecektir. Farklı tahakkuk nedenleri için farklı tahakkuk fişleri oluşur.

4.1.22. Hizmet Dönem Ay / Yıl: Hizmetin ait olduğu dönem normal yasal süresindeki beyannameler için tahakkuk dönemi ile aynı olmalıdır. Hizmetin ait olduğu dönem beyannamenin döneminden sonra olamaz.

4.1.23. Gelir Vergisinden Muaf: Sigortalı gelir vergisinden muaf ise “evet” seçilecektir. Bu durumda gelir vergisi matrahı ve gelir vergisi kesintisi boş bırakılacaktır.

4.1.24. Asgari Geçim İndirimi : Sigortalı için hesaplanacak asgari geçim indirimi tutarı bu bölüme yazılacaktır. Burada belirtilen asgari geçim indirimi toplamları vergi bildirimi bölümünde belirtilen asgari geçim indirimi ile tutarlı olmalıdır.

4.1.25. İlgili Döneme Ait Gelir Vergisi Matrahı : Sigortalının gelir vergisine tabi olması durumunda bu bölüme gelir vergisi matrahı yazılacaktır. Bu bölümde yer alan tutarların toplamı ile vergi bildirimi bölümünde ilgili kod altında yer alan toplam gelir vergisi matrahının tutarlı olması gerekmektedir.

4.1.26. Gelir Vergisi Engellilik Oranı : Sigortalı engellilik indirimine tabi ise engellilik oranı belirtilecektir.

4.1.27. Gelir Vergisi Kesintisi : Sigortalının gelir vergisi kesintisi tutarı yazılacaktır. Bildirilen tüm sigortalıların bu alanda yer alan toplamları ile vergi bildirimi bölümünde çalışanlardan yapılan kesintilere ilişkin beyanların toplamı tutarlı olmalıdır. Örneğin: Asgari ücretle çalışan sigortalıların bu bölümde yer alan tutarlarının toplamı ile vergi bildirimi bölümünde 011 kodundan yapılan beyanın tutarlı olması gerekmektedir.

4.2. SGK Bildirge Değişiklikleri (Önceki Beyannameden Farklar) Tablosu :

Bu tablo sadece düzeltme beyannamelerinde doldurulabilir. Beyanname belirli bir dönem için ilk defa verileceği zaman “SGK Bildirge Değişiklikleri (Önceki Beyannameden Farklar)” tablosu boş bırakılacaktır.

4.3. Bir Döneme İlişkin SGK Bildiriminin İlk Defa Verilmesi :

Bir döneme ilişkin beyanname ilk defa veriliyorsa yalnızca “Sigortalı Çalışan Bilgileri (Kapsar Nitelikli)” tablosu doldurulacaktır. Önceki beyannameden farklar tablosu boş bırakılacaktır.

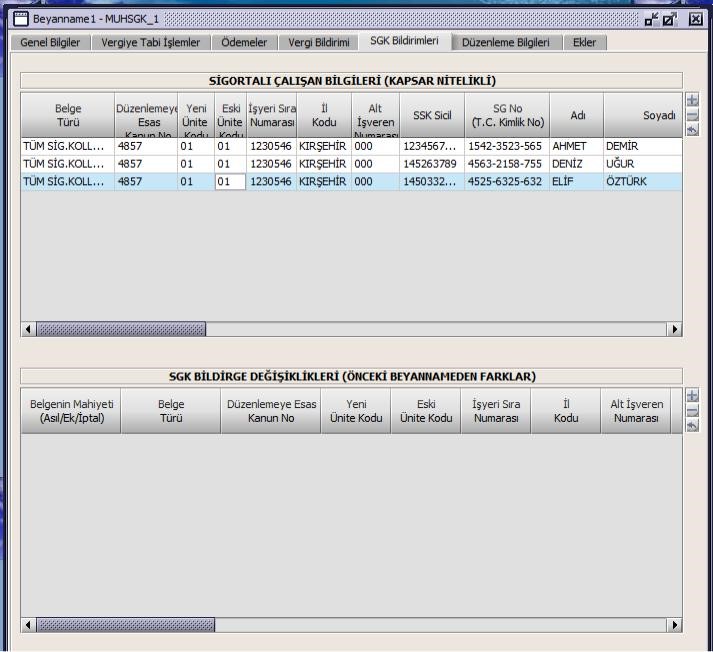

Örnek: Mükellef A, Haziran/2016 dönemi muhtasar ve prim hizmet beyannamesinde bir işyerine ilişkin 3 çalışan beyan etmiştir.

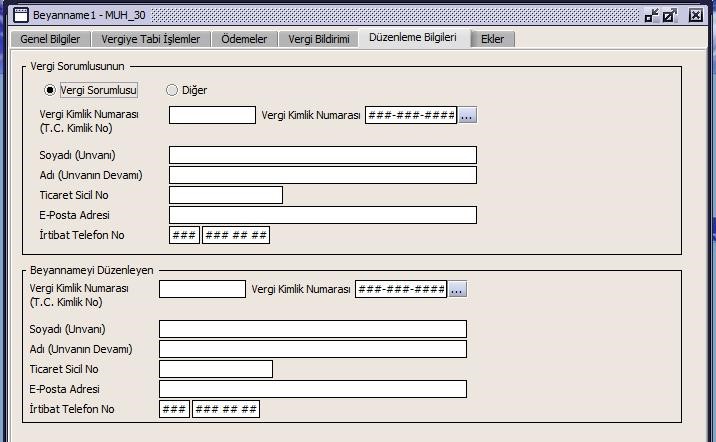

5.Düzenleme Bilgileri :

Düzenleme Bilgileri kulakçığı vergi sorumlusuna ve beyannameyi düzenleyene ait bilgilerin girildiği iki bölümden oluşur.

Vergi Sorumlusunun bölümünde , Vergi Kimlik Numarası (T.C. Kimlik No), Vergi Kimlik Numarası, Soyadı(Unvanı), Adı (Unvanın Devamı), E-Posta Adresi, İrtibat Telefon No alanları bulunur. Burada “Vergi Sorumlusu” opsiyonel alanı seçilmesi durumunda, girilen bilgiler ile “Genel Bilgiler” kulakçığındaki vergi sorumlusunun bilgileri aynı olmalıdır.

Beyannameyi Düzenleyene ilişkin T.C. Kimlik No, Vergi Kimlik Numarası, Soyadı (Unvanı), Adı (Unvanın Devamı), Ticaret Sicil No, E-Posta Adresi, İrtibat Telefon No alanları bulunur.

IV.DÜZELTME BEYANNAMELERİ

SGK Bildirimlerine İlişkin Düzeltmeler :

SGK bildirimleri bölümünde hata olması durumunda “Sigortalı Çalışan Bilgileri (Kapsar Nitelikli)” bölümü, düzeltme beyannamesinde daima tüm çalışanlara ilişkin son durumu gösterecek şekilde düzenlenmelidir. “SGK Bildirge Değişiklikleri (Önceki Beyannameden Farklar)” bölümünde ise çalışanlara ilişkin düzeltilmek istenen kayıtlar asıl, ek ve iptal şeklinde ifade edilmelidir.

Bir işyerine ilişkin olarak kanun numarası, belge numarası, tahakkuk nedeni bazında verilen ilk bildirim “ASIL” bildirim olarak nitelendirilir. Kanuni süresinde veya kanuni süresinden sonra verilmesi bu durumu değiştirmez. Beyannamede değişiklik gerektiren durum işyeri sicil numarası, belge numarası, kanun numarası, tahakkuk türü itibariyle bir bildirimin ilk kez yapılması konusunda ise “SGK Bildirge Değişiklikleri (Önceki Beyannameden Farklar)” bölümünde “ASIL” kodu seçilerek bildirim satırlarına ilişkin giriş yapılır.

Bir işyerine ilişkin olarak verilen bildirimde çalışana ilişkin herhangi bir değişiklik gerektiğinde “SGK Bildirge Değişiklikleri (Önceki Beyannameden Farklar)” bölümünde “İPTAL” kodu seçilerek, söz konusu hatalı kayıt ilk beyannamede yer alan şekliyle bildirilir. Daha sonra “SGK Bildirge Değişiklikleri (Önceki Beyannameden Farklar)” bölümünde ikinci satırda olması gereken son şekliyle (“Sigortalı Çalışan Bilgileri (Kapsar Nitelikli)” bölümde son hali nasıl belirtildiyse aynı şekilde) “EK” kodu ile bildirilir.

Bir işyerine ilişkin olarak verilen bildirimde herhangi bir sigortalı bilgisinde eksiklik olduğunda, (“Sigortalı Çalışan Bilgileri (Kapsar Nitelikli)” bölümünde nasıl belirtildiyse aynı şekilde “SGK Bildirge Değişiklikleri (Önceki Beyannameden Farklar)” bölümünde “ek” kodu ile bildirilir.

Bir işyerine ilişkin olarak verilen bildirimde herhangi bir sigortalı bildirimden çıkartılmak istendiğinde, “SGK Bildirge Değişiklikleri (Önceki Beyannameden Farklar)” bölümünde “İPTAL” kodu ile bildirilir.

İptal edilmek istenilen kayıtların tüm bilgileri önceki bildirimlerde yer aldığı şekliyle yazılmalıdır.

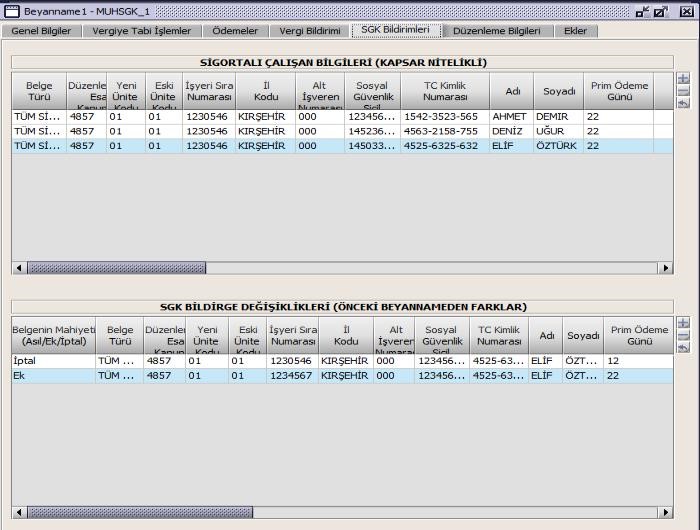

Örnek 1 : Mükellef A, çalışanlarından Elif Öztürk’e ait prim ödeme gün sayısını 22 girmek yerine, sehven 12 olarak girmiştir. Bunun için vereceği düzeltme beyannamesinde SGK bildirimleri bölümünü aşağıdaki şekilde düzenlemelidir.

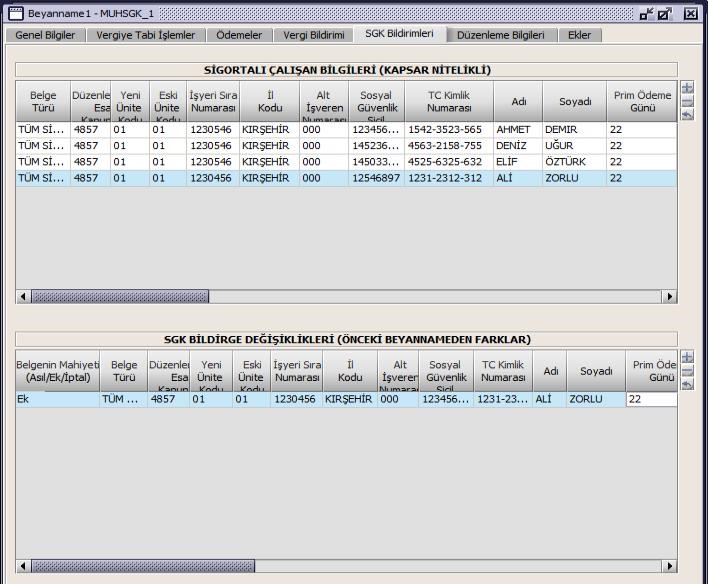

Örnek 2 : Mükellef A, Haziran/2016 için ilk verdiği beyannamede bir sigortalıya ilişkin bilgileri beyan etmeyi unuttuğunu fark etmiştir. Bu durumda verilecek düzeltme beyannamesinin SGK bildirimleri bölümü aşağıdaki gibidir.

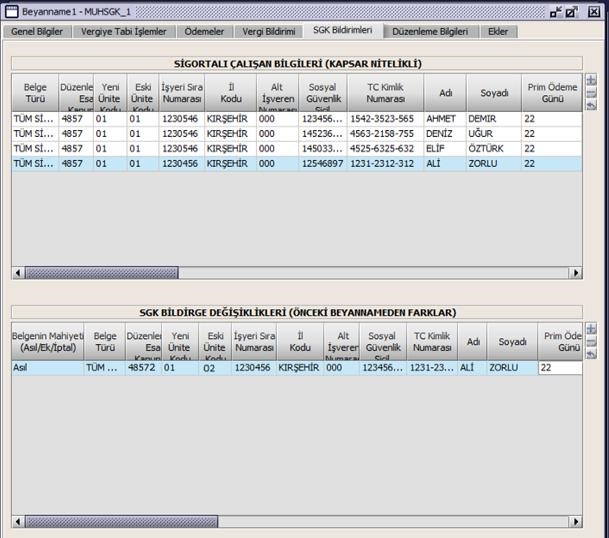

Örnek 3: Mükellef A, Haziran/2016 için ilk verdiği beyannamede bir işyerine ilişkin bilgileri beyan etmeyi unuttuğunu fark etmiştir. Bu durumda verilecek düzeltme beyannamesinin SGK bildirimleri bölümü aşağıdaki gibidir.

verdiği beyannamede bir işyerine ilişkin bilgileri beyan etmeyi unuttuğunu fark etmiştir. Bu durumda verilecek düzeltme beyannamesinin SGK bildirimleri bölümü aşağıdaki gibidir.

Kanuni süresi içerisinde istenilen sayıda düzeltme beyannamesi verilebilir. Kanuni süresi içindeki düzeltme beyannameleri için damga vergisi tahakkuk etmez.

V.BEYANNAMENİN E-BEYANNAME SİSTEMİNE GÖNDERİLMESİ

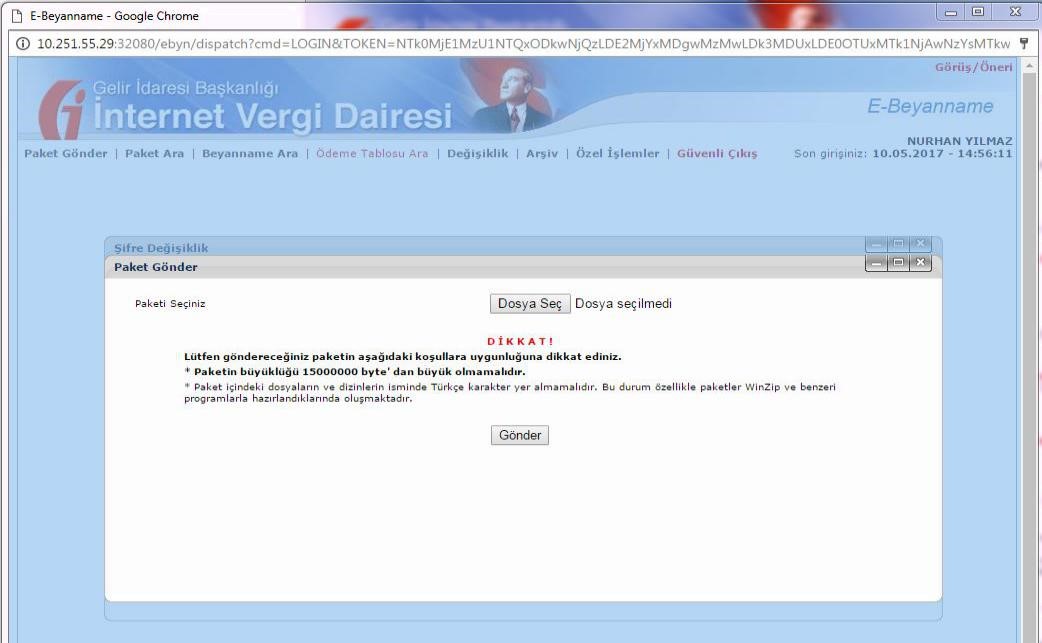

Beyanname Düzenleme Programında veya başka bir platformda hazırlanan beyanname dosyası xml formatında kaydedilir. Beyanname düzenleme programında veya herhangi bir zip programında sıkıştırılarak paketlenir. Paket büyüklüğü en fazla 15 MB büyüklüğünde olmalıdır.

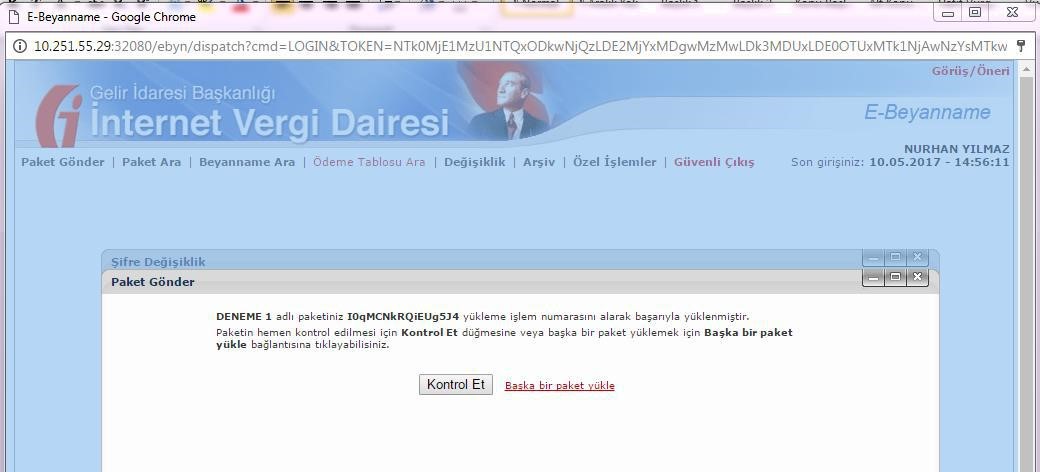

İnternet Vergi Dairesi e-Beyanname bölümüne kullanıcı kodu, parola ve şifre ile bağlanılır. Paket gönder menüsünden sisteme gönderilecek paket seçilir. “Gönder” butonuna basılarak sisteme gönderilir.

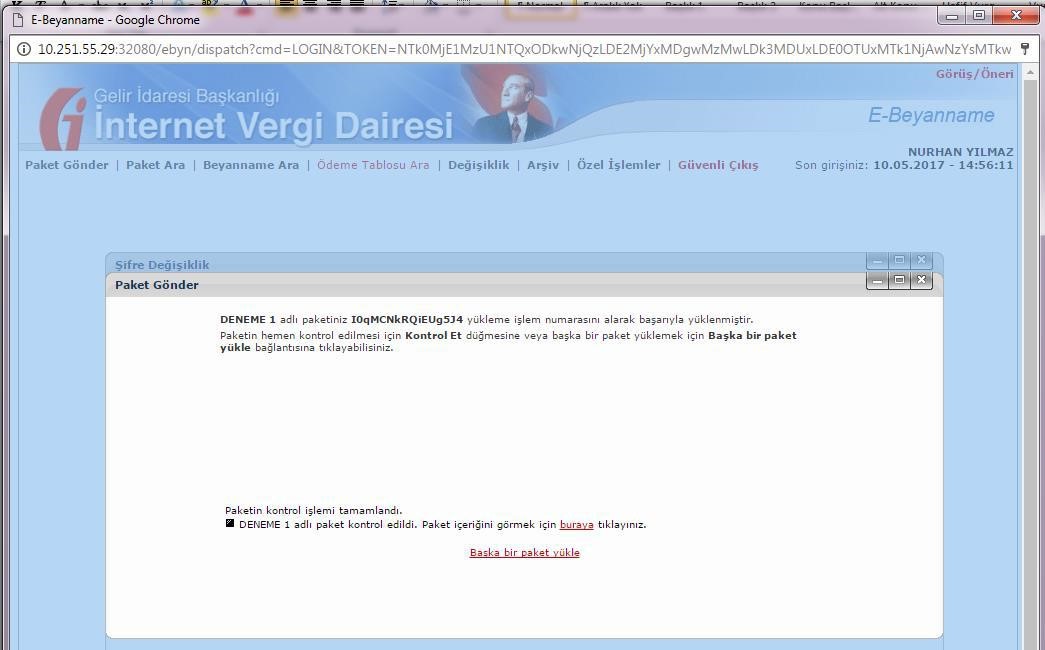

Sisteme gönderilen beyanname “Kontrol Et” butonu ile kontrol edilir.

Gönderilen paketin vergi bildirimlerine ilişkin kontrolü tamamlandıktan sonra kontrol aşamalarını görmek için aşağıdaki linke tıklanır.

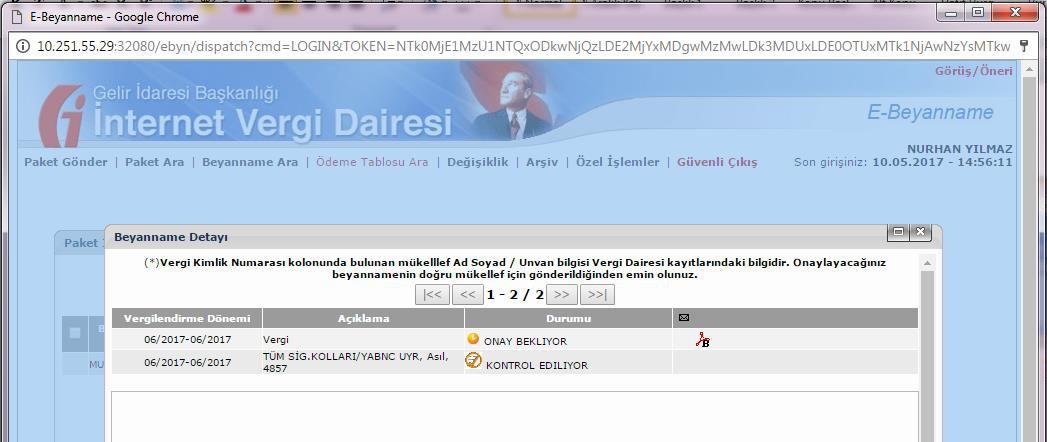

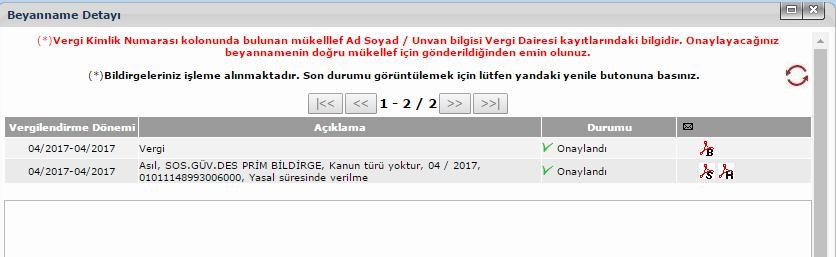

Aşağıdaki ekranda zarf işaretinin altında bulunan işarete tıklandığında, oluşması beklenen tüm tahakkuklara ilişkin bir satır görülür.

Aşağıdaki ekranda yer alan örnekte, vergi bildirimlerine ilişkin tahakkuk satırı “onay bekliyor” konumdadır. Sigorta kollarına ilişkin ise bir adet tahakkuk oluşması beklenmekte ancak kontrol işleminin devam etmekte olduğu görülmektedir.

- TAHAKKUKLARIN ONAYLANMASI

Sisteme gönderilen beyannamelerde vergi kesintilerine ilişkin hata olmaması durumunda bir adet tahakkuk fişi elektronik ortamda mükellefe gösterilir.

Sigortalılara ilişkin prim ve hizmet bildirimleri bölümü için, sisteme girilen bilgilerde hata olmaması durumunda, mükellefin durumuna uygun olarak, en az bir tane olmak üzere tüm tahakkuk fişleri elektronik ortamda mükellefe gösterilir.

Oluşan tahakkuklar mükellef tarafından “Onay” tuşuna veya “Özel Onay” tuşuna basılarak onaylanır. “Özel Onay” vergi kesintileri tahakkuku için sonuç doğurmakta olup, sigortalılara ilişkin tahakkuklar açısından “Onay” ve “Özel Onay” arasında bir fark bulunmamaktadır.

Hatalı tahakkukların bulunması durumunda mükellef tarafından istenilirse hatalar düzeltilerek beyanname yeniden sisteme gönderilip tekrar kontrollerden geçirilir. Bu durum tercih edilmezse, hatalılar göz ardı edilerek hatasız oluşan tahakkuklar da onaylanabilir. Bu durumda hatalı kayıtları düzeltmek için düzeltme beyannamesi verilmesi gerekmektedir.

Tahakkuklara onay verilmesi durumunda, onay sonucu gelmeden sisteme aynı döneme ilişkin yeni bir paket gönderilemez.

Düzeltme beyannamelerinde oluşması beklenen tüm tahakkukların hatasız olması gerekmektedir. Herhangi bir hata içermesi durumunda düzeltme beyannameleri onaylanamaz. Bu nedenle hatalı satır bulunması durumunda hatanın giderilmesi veya bu satırların beyannameden çıkarılarak yeniden sisteme gönderilmesi gerekmektedir.

VII. ÖZEL DURUMLAR

- İşten Ayrılış Bildirgesi Verilmiş İşyerleri İçin Beyanname:

İşten ayrılış bildirgesi verilmiş işyerleri için vergilendirme dönemi içerisinde (beyan dönemi başlamadan) muhtasar ve prim hizmet beyannamesi verilebilir. Ancak bu beyannamede vergi kesintilerine ilişkin bilgiler yer almamalıdır. Beyannamenin sadece SGK bildirimi bölümü dolu olmalıdır.

Bu beyannamede yer alan kişiler ve işyerleri için daha önceki dönemlere ilişkin beyan edilmesi gereken bilgi varsa bu beyanlar yapılmış olmalıdır.

Aynı bilgiler aynı döneme ait kanuni süresindeki beyannameye de dahil edilmelidir. Kanuni süresindeki beyanname, aynı döneme ilişkin ikinci beyanname olacağından düzeltme beyannamesi olarak verilmelidir.

- Kırşehir İçin Özel Durumlar :

Kırşehir ilindeki tüm vergi daireleri / mal müdürlüklerine bağlı mükellefler pilot uygulama kapsamındadır.

Kırşehir ilinde işyeri bulunmakla birlikte, çalışanlara ilişkin kesintilerini Kırşehir dışındaki herhangi bir ilde bildiren mükellefler pilot uygulama kapsamında değildir.

İşyeri Kırşehir dışında herhangi bir ilde bulunmakla birlikte, çalışanlara ilişkin kesintilerini Kırşehir ilinde herhangi bir vergi dairesinden bildiren mükellefler pilot uygulama kapsamındadır.

Mayıs/2017 itibariyle üç aylık vergilendirme döneminden aylık vergilendirme dönemine geçen mükellefler, Nisan ayına ait muhtasar beyannamesini 24 Temmuz 2017 Pazartesi gününe kadar üç aylık vergilendirme dönemi seçerek vereceklerdir.

Bu mükellefler Mayıs ayına ilişkin vergi kesintilerine ilişkin bilgileri, çalıştırılan sigortalıların prim ve hizmet bilgileri ile birlikte 23 Haziran 2017 tarihi saat 23.59’a kadar “aylık” vergilendirme dönemi seçilerek vereceklerdir.

- Tahakkukların Ödenmesi :

Beyanname verildikten sonra oluşan tahakkukların ödemesi, tabi olduğu kanunlara göre belirlenmektedir.

Damga vergisi ve gelir stopaj yönünden oluşan tahakkukkar için, vergi kanunlarına göre belirlenen vadede (her ayın 26. günü) ve Gelir İdaresinin belirlediği ödeme kanalları aracılığıyla yapılabilir.

Prim ve hizmete ilişkin tahakkuklar için ilgili kanunlarda belirtilen vadede ve Sosyal Güvenlik Kurumunun belirlediği ödeme kanalları aracılığıyla yapılabilir.

Kaynak: GİB

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.