193 sayılı Gelir Vergisi Kanununun “Diğer İndirimler” başlıklı 89 uncu maddesinde yer alan düzenlemeye göre; yıllık gelir vergisi matrahının tespitinde, gelir vergisi beyannamesinde beyan edilen gelirlerden bazı indirimlerin yapılması mümkün bulunmaktadır.

Gelir vergisi matrahının tespitinde beyanname üzerinden indirimlerin yapılabilmesi için;

• Gelir vergisi beyannamesinde beyan edilen bir gelirin bulunması,

• Eğer indirim yapılabilmesi şarta bağlanmış ise ilgili şartların yerine getirilmesi

gerekmektedir.

İndirim konusu yapılacak harcamaların, beyan edilen gelirin yetersizliği sonucu gelir vergisi matrahının tespitinde indirim olarak dikkate alınamaması durumunda indirim konusu yapılamayan tutarın takip eden yıllara indirim olarak devri söz konusu değildir.

İndirim hakkından, gelirlerini yıllık beyanname ile beyan eden mükellefler yararlanabilmektedirler. Bu nedenle ticari, zirai ve serbest meslek kazanç sahipleri yanında, ücret, gayrimenkul ve menkul sermaye iratları ile diğer kazanç ve iratları dolayısıyla yıllık gelir vergisi beyannamesi veren mükelleflerin de bu uygulamadan yararlanması mümkündür.

Vergiye tabi gelir elde eden ancak geliri;

• İstisna tutarı içinde kalanlar veya

• Nihai olarak tevkifat suretiyle vergilendirilenler,

yıllık gelir vergisi beyannamesi vermeyeceklerinden yıl içinde yapmış oldukları indirime konu harcamaları, gelir vergisi matrahının tespitinde indirim olarak dikkate alamayacaklardır.

Eğitim ve Sağlık Harcamalarının Gelir Vergisi Matrahından İndirilebilme Şartları Nelerdir?

Eğitim ve sağlık harcamalarının;

• Beyan edilen gelirin %10’unu aşmaması,

• Türkiye’de yapılması,

• Gelir veya kurumlar vergisi mükellefiyeti bulunan gerçek veya tüzel

kişilerden alınacak belgelerle tevsik edilmesi,

• Mükellefin kendisi, eşi ve küçük çocukları için yapılması,

gerekmektedir.

GVK-85/2012-7 sayılı Gelir Vergisi Sirkülerinde, “çocuk” veya “küçük çocuk” tabirinden, mükellefle birlikte oturan veya mükellef tarafından bakılan (nafaka verilenler, evlat edinilenler ile ana veya babasını kaybetmiş torunlardan mükellefle birlikte oturanlar dahil) 18 yaşını veya tahsilde olup 25 yaşını doldurmamış çocukların anlaşılması gerektiği belirtilmiştir.

Eğitim ve Sağlık Harcamaları Gelir Vergisi Matrahının Tespitinde İndirime Nasıl Konu Edilebilir?

Eğitim ve sağlık harcamaları, beyan edilen gelirin %10’u ile sınırlı olarak beyanname üzerinden indirilmekte olup indirilemeyen kısım gelecek yıla devredilemez.

İndirime konu eğitim ve sağlık harcamalarının aynı takvim yılı içerisinde birlikte yapılması durumunda hem eğitim hem de sağlık harcamaları için ayrı ayrı beyan edilen gelirin %10’u tutarında indirim imkanı bulunmamaktadır.

Böyle bir durumda, eğitim ve sağlık harcamalarının toplam tutarının beyan edilen gelirin %10’u ile sınırlı olan kısmı, diğer şartların da sağlanması koşuluyla gelir vergisi beyannamesi üzerinden indirebileceklerdir.

Beyanname üzerinden indirilebilecek olan bu harcamaların; mükellefin kendisine, eşine ve küçük çocuklarına ait olması gerekmektedir. Eşlerin ve çocukların da ayrı gelir vergisi beyannamesi vermesi durumunda, vergilendirmede şahsilik ilkesi gereği eşlerin ve çocukların her biri beyan ettikleri gelirin %10’u ile sınırlı olarak eğitim ve sağlık harcamalarını kendi verecekleri beyannameleri üzerinden indirime konu edebileceklerdir.

Eğitim ve sağlık harcamaları, harcamanın yapıldığı yıla ilişkin gelir vergisi matrahının tespitinde indirim olarak dikkate alınacaktır.

GVK-3/2003-3 sayılı Gelir Vergisi Sirkülerine göre, indirim konusu yapılacak tutarın hesaplanmasında beyan edilen gelir, yıllık gelir vergisi beyannamesinde yer alan indirimler ve geçmiş yıl zararları düşülmeden önceki tutardır.

İndirim Kapsamına Giren Eğitim Harcamaları Nelerdir?

255 Seri No.lu Gelir Vergisi Genel Tebliğinde eğitim giderleri;

• Eğitim ve öğretim kurumları, anaokulu, kreş ve dershanelere eğitim amacıyla yapılan ödemeler,

• Eğitim amaçlı kurs ücretleri,

• Okul servis ücretleri,

• Kitap ve kırtasiye alımları için yapılan harcamalar,

• Öğrencilerin özel yurtlarda ve pansiyonlarda kalmaları durumunda ödenen tutarlar,

olarak sayılmıştır.

Ancak, yabancı ülkelerdeki eğitim kurumlarına yapılan ödemeler, okullarda verilen ve bedeli ayrı olarak tespit edilen yemek hizmetine ilişkin harcamalar, okul aile birliği ve okul koruma derneklerine yapılan bağışlar ve gelir veya kurumlar vergisine tabi olmayan okullara ödenen eğitim ücretleri ile devlet okullarına ödenen harçlar eğitim giderleri kapsamına girmemektedir.

Örnek 1: Serbest meslek erbabı Doktor (A), üniversitede okuyan kızı için eşyalı olarak tutmuş olduğu daireye 2023 yılı içerisinde 150.000 TL kira ödemiştir. Eğitim harcaması olarak öğrencilerin özel yurt ve pansiyonlarda kalmaları durumunda ödenen tutarlar beyanname üzerinden indirime konu edilebileceğinden yapılan bu kira ödemesi eğitim harcaması olarak değerlendirilmeyecek ve indirim olarak dikkate alınmayacaktır.

Örnek 2: Kira gelirinden dolayı mükellef olan (B), Mimar Sinan Üniversitesi Devlet Konservatuvarı Piyano bölümünde okumaktadır. Eğitimin gerektirdiği enstrüman ihtiyacı nedeniyle 2023 yılında aldığı piyano için yapmış olduğu harcamayı, elde etmiş olduğu kira geliri nedeni ile yıllık gelir vergisi beyannamesi vermesi durumunda eğitim harcaması olarak yılık gelir vergisi beyannamesi üzerinden indirim konusu yapabilecektir.

İndirim Kapsamına Giren Sağlık Harcamaları Nelerdir?

255 Seri No.lu Gelir Vergisi Genel Tebliğinde sağlık giderleri;

* Teşhis ve/veya tedavi sürecinde yapılan;

• Muayene, tahlil, ameliyat, fizik tedavi ve hastane giderleri,

• İlaç, sağlık malzemesi, gözlük ve lens alımları gibi,

harcamalar olarak sayılmıştır.

Örnek 3: Ticari kazanç mükellefi (C), görme problemi nedeniyle optik cam ve optik çerçeve gözlük alımı yapmıştır. Mükellef (C)’nin yapmış olduğu harcama, sağlık harcaması kapsamında değerlendirildiğinden beyan edilen gelirin bulunması ve diğer şartların da sağlanması şartıyla beyanname üzerinden indirim konusu yapabilecektir.

Harcamanın Türkiye’de Yapılmasının Kapsamı Nedir?

Eğitim ve sağlık harcamalarının indirime konu olabilmesi için harcamaların Türkiye’de yapılması ve gelir veya kurumlar vergisine tabi olan mükelleflerden yapılması gerekmektedir. Diğer bir ifade ile indirime konu olan harcamaların gelir veya kurumlar vergisine tabi olmayan kişi veya kurumlardan yapılması halinde bu harcamalar beyanname üzerinden indirim konusu yapılamayacaktır.

5520 sayılı Kurumlar Vergisi Kanununun 4 üncü maddesi veya kendi özel kanunlarında yer alan hükümler uyarınca kurumlar vergisi muafiyeti tanınan kurumlardan yapılan harcamalar, indirime konu harcama olarak kabul edilmeyecektir. Diğer taraftan, tüzel kişilikleri itibarıyla kurumlar vergisi mükellefi olmayan dernek ve vakıfların, kurumlar vergisi mükellefi olan iktisadi işletmelerinden sağlanan indirime konu mal ve hizmetler için yapılan harcamalar indirime konu olacaktır.

Örnek 4: Kira geliri elde eden mükellef (E)’nin, vakıf üniversitesinde öğrenim gören çocuğu için ödediği okul ücreti, anılan üniversitenin tüzel kişiliği itibarıyla kurumlar vergisi mükellefiyeti olmaması nedeniyle indirime konu harcama olarak kabul edilmeyecektir.

Örnek 5: Kurumlar vergisi mükellefiyeti bulunmayan (F) Derneğince açılan yabancı dil kurslarına katılanların ödedikleri kurs ücreti, bu kurs faaliyeti dolayısıyla derneğe bağlı oluşan iktisadi işletmenin kurumlar vergisi mükellefi olması nedeniyle indirime konu edilebilecektir.

Örnek 6: Serbest meslek erbabı avukat (G), KKTC’de bulunan üniversitede okuyan kızı için üniversiteye 400.000 TL ödeme yapmıştır. Mükellefin yapmış olduğu söz konusu eğitim harcaması, Türkiye’de yapılan bir harcama olmadığından beyanname üzerinden indirim konusu yapılamayacaktır.

Eğitim ve Sağlık Harcamalarının Tevsikine İlişkin Düzenlenen Belgelerde Gösterilen Hangi Tutar İndirim Hesabında Dikkate Alınır?

Gelir vergisi mükelleflerinin KDV mükellefi olup olmadıklarına bakılmaksızın nihai tüketici olarak gerçekleştirdikleri ve indirim konusu yapabilecekleri eğitim ve sağlık harcamaları, gelir vergisi matrahının tespitinde KDV dahil tutarı ile birlikte dikkate alınır.

Eğitim ve Sağlık Harcamalarına İlişkin Tevsik Edici Belgeler Nelerdir?

Mükelleflerin indirime konu harcamalarını, gelir veya kurumlar vergisi mükelleflerinden alacakları; Vergi Usul Kanununda belirtilen fatura ve serbest meslek makbuzundan herhangi biri ile tevsik etmesi gerekmektedir.

Eğitim ve sağlık harcamaları bakımından yazar kasa fişleri (ÖKC) “tevsik edici belge’’ olarak kabul edilmemektedir.

Örnek 7: Kira geliri elde eden mükellef (H)’ye ödemiş olduğu ilaç bedeli karşılığında eczane tarafından yazar kasa fişi düzenlemiştir. Mükellef (H)’nin yapmış olduğu harcama, indirim kapsamında kabul edilen sağlık harcaması olmasına rağmen yazar kasa fişi tevsik edici belge olarak kabul edilmediğinden söz konusu sağlık harcaması beyanname üzerinden indirim konusu yapılamayacaktır.

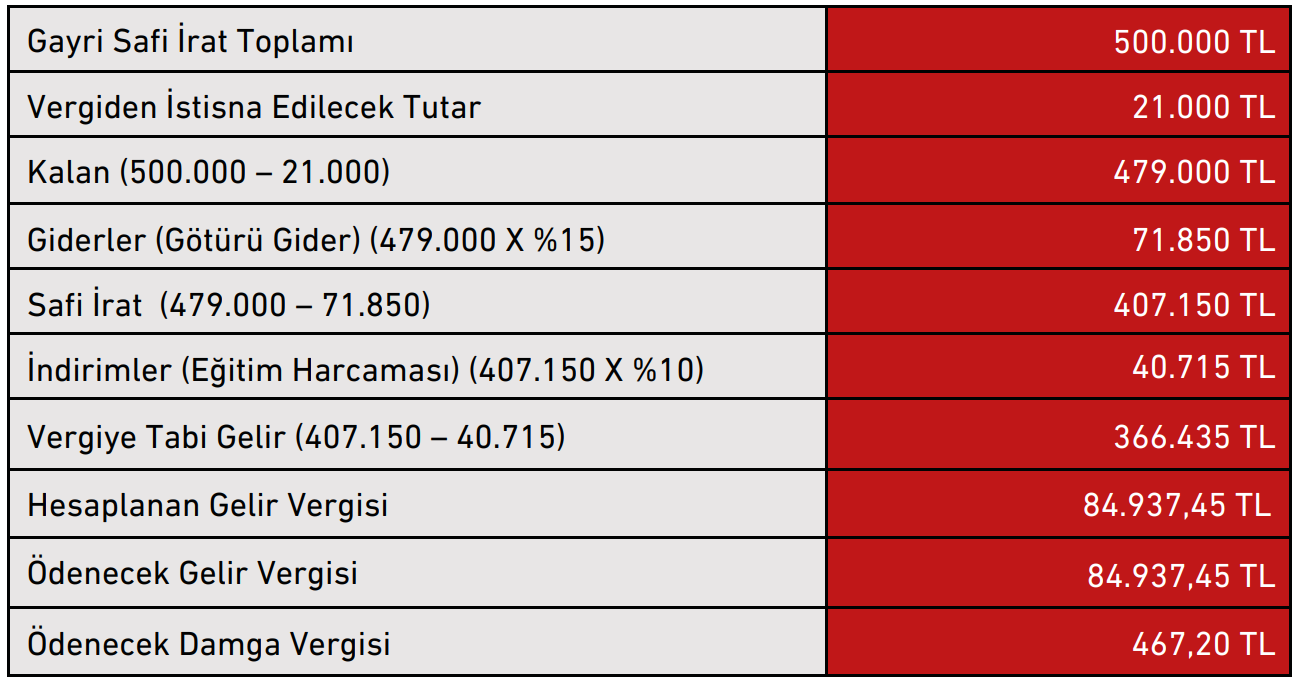

Örnek 8: Kira geliri elde eden mükellef (I)’nın iki konutuna ait 2023 takvim yılı kira geliri toplamı 500.000 TL’dir ve beyana tabi başka geliri bulunmamaktadır.

Mükellef (I), kira gelirini götürü gider yöntemini seçerek beyan etmektedir. Mükellef (I), 2023 yılında oğlunun okul servis ücreti için 35.000 TL ve üniversitede okuyan kızı için özel yurt ücreti olarak 60.000 TL ödemiştir. Mükellef eğitim harcamalarını, Türkiye’de ve gelir veya kurumlar vergisine tabi olan mükelleflerden yapmış ve bu harcamalar karşılığında faturasını almıştır.

Mükellef (I)’nın yapmış olduğu eğitim harcamalarının toplamının (35.000 + 60.000 = 95.000) beyan edilen gelirin %10’undan (407.150 X %10) fazla olması nedeniyle mükellef (I), eğitim harcaması olarak beyan edilen gelirin %10’u olan 40.715 TL’yi indirim

konusu yapabilir.

Mükellefin, yıllık gelir vergisi beyannamesi üzerinden indirebilecek eğitim harcaması

aşağıdaki gibi hesaplanacaktır.

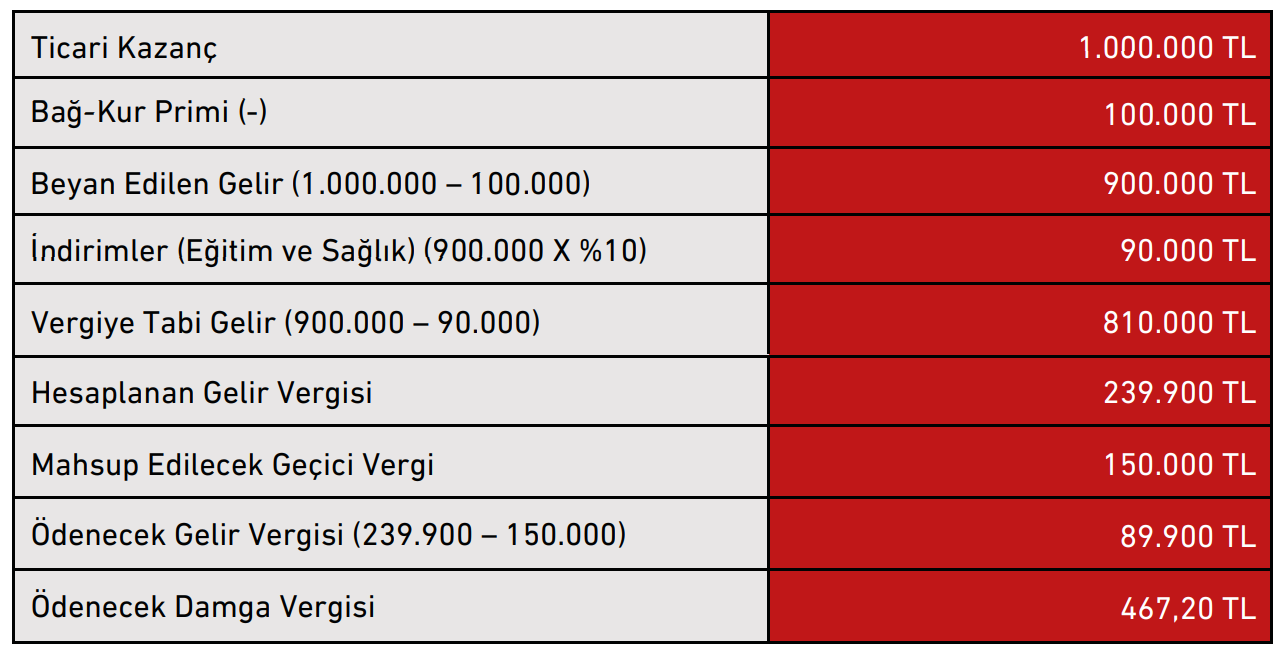

Örnek 9: Birinci sınıf tüccar olan (J)’nin 2023 takvim yılında ticari kazancı 1.000.000 TL olup 100.000 TL tutarında Bağ-Kur primi ve 150.000 TL geçici vergi ödemiştir. Mükellef (J), özel kreşe giden çocuğu için kreşe 70.000 TL ve eşinin tedavi masrafları için özel hastaneye 50.000 TL ödeme yapmıştır.

Mükellef eğitim ve sağlık harcamalarını, Türkiye’de ve gelir veya kurumlar vergisine tabi olan mükelleflerden yaparak faturasını almıştır.

Yapılan eğitim ve sağlık harcamaları toplamı (50.000 + 70.000) 120.000 TL beyan edilen gelirin %10’undan (900.000 X %10 = 90.000) fazla olduğu için mükellef (J), eğitim ve sağlık harcaması olarak 90.000 TL’yi indirim konusu yapabilir.

Mükellefin, yıllık gelir vergisi beyannamesi üzerinden indirebilecek eğitim ve sağlık harcaması aşağıdaki gibi hesaplanacaktır.

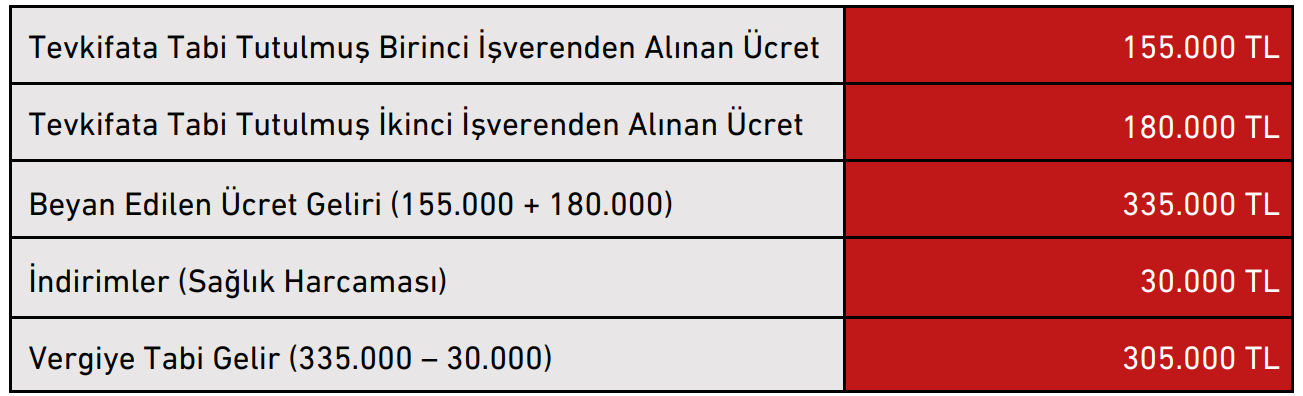

Örnek 10: Mükellef (K), 2023 takvim yılında birinci işverenden 155.000 TL, ikinci işverenden 180.000 TL olmak üzere iki ayrı işverenden ücret geliri elde etmiş ve ücretlerin tamamı tevkif suretiyle vergilendirilmiştir.

Mükellef (K), geçirmiş olduğu ameliyat nedeniyle Türkiye mukimi (X) hastanesine 30.000 TL ödeme yaparak söz konusu harcama için hastaneden faturasını, ilaç masrafları için eczaneye 1.500 TL ödeme yaparak eczaneden bu ödemeye ilişkin yazar kasa fişini almıştır.

Mükellef (K)’nın birden sonraki işverenden elde ettiği ücret geliri, GVK’nın 103 üncü maddesinde yazılı tarifenin ikinci gelir diliminde yer alan (2023 yılı için 150.000 TL) tutarı aştığı için iki işverenden elde ettiği ücret gelirinin toplamı beyan edilecektir.

Mükellef (K)’nın ameliyatı nedeniyle hastaneye ödediği tutarın tamamı beyan edilen gelirin %10’unu (335.000 X %10 = 33.500) aşmadığından sağlık harcaması olarak beyanname üzerinden indirim konusu yapılabilecektir. Ancak ilaç giderleri için yapmış olduğu harcama, harcama karşılığında düzenlenen yazar kasa fişinin tevsik edici belge olarak kabul edilmemesinden dolayı beyanname üzerinden indirim konusu yapılamayacaktır.

Mükellefin, yıllık gelir vergisi beyannamesi üzerinden indirebilecek sağlık harcaması aşağıdaki gibi hesaplanacaktır.

Mükelleflerin İndirime Konu Harcamalarına İlişkin Belgeleri Saklama Süresi Nedir?

213 sayılı Vergi Usul Kanununa göre defter tutmak mecburiyetinde olanlar, tuttukları defterlerle üçüncü kısımda yazılı vesikaları, ilgili bulundukları yılı takip eden takvim yılından başlayarak beş yıl süre ile muhafaza etmeye mecburdurlar.

Anılan Kanuna göre defter tutmak mecburiyetinde olmayanlar, almaya mecbur oldukları fatura ve benzeri belgelerini düzenlenme tarihini takip eden takvim yılından başlayarak beş yıl süre ile muhafaza etmeye mecburdurlar.

Dolayısıyla, mükelleflerin Türkiye’de gelir ve kurumlar vergisi mükelleflerinden aldıkları eğitim ve sağlık harcamalarına dair belgeleri, defter tutmak mecburiyetinde olanlar, ilgili bulundukları yılı takip eden takvim yılından başlayarak beş yıl süre ile defter tutmak mecburiyetinde olmayanlar ise düzenlenme tarihini takip eden takvim yılından başlayarak beş yıl süre ile muhafaza etmeye mecburdurlar.

Söz konusu harcama belgelerinin beyannameye eklenmesi gerekmemekle beraber

elektronik ortamda gönderilen beyannamede söz konusu harcama belgelerinin listelenmesi talep edilmektedir.

Kaynak: GİB Rehber

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.