(GİB – ÖZELGE)

Konu: Döviz karşılığı mal alımlarında kur riskini azaltmaya yönelik yapılan anlaşmaların kurumlar vergisinin hesaplanmasında nasıl dikkate alınacağı.

İlgi: …/…/… tarihli özelge talep formunuz.

İlgide kayıtlı özelge talep formunuzda, şirketinizin yurt dışı mal alımları nedeniyle maruz kaldığı kur (döviz) riskini en aza indirmek amacıyla yurt dışında mukim bankalar ile forward anlaşması yapmayı planladığı belirtilerek yurt dışındaki bankayla yapılacak ileri vadeli döviz alım sözleşmesine bağlı olarak sözleşmede belirlenen kur üzerinden döviz alım taahhüdü nedeniyle vade tarihinde oluşacak cari kur ile sözleşme kuru arasındaki lehe veya aleyhe oluşan farkın kurum kazancının tespitinde nasıl dikkate alınacağı ile söz konusu forward işleminin yurt dışında mukim bir banka ile gerçekleştirilip gerçekleştirilemeyeceği hususlarında Başkanlığımız görüşü talep edilmektedir.

5520 sayılı Kurumlar Vergisi Kanununun 6’ncı maddesinde kurumlar vergisinin mükelleflerin bir hesap dönemi içinde elde ettikleri safi kurum kazancı üzerinden hesaplanacağı ve safi kurum kazancının tespitinde, Gelir Vergisi Kanununun ticari kazanç hakkındaki hükümlerinin uygulanacağı hükme bağlanmıştır.

Ticari kazancın tespitinde “dönemsellik” ve “tahakkuk esası” olmak üzere iki temel ilke geçerlidir. Tahakkuk esası ilkesinde, gelir veya giderin miktar ve mahiyet itibariyle kesinleşmiş olması, yani geliri veya gideri doğuran işlemin tekemmül etmesinin yanı sıra, bu işlemin miktarının ve işlemden kaynaklanan alacağın veya borcun ödeme şartlarının da belirlenmiş olması gereklidir. Dönemsellik ilkesi ise, bu gelir veya giderin ilgili olduğu döneme intikalinin sağlanmasıdır. Dönemsellik, tahakkuk etmiş bir gelir için söz konusudur. Bu esaslar dikkate alındığında, bir gelir unsurunun, özel bir düzenleme olmadığı sürece mahiyet ve tutar itibariyle kesinleştiği dönem kazancının tespitinde dikkate alınması gerekmektedir

1 seri no.lu Kurumlar Vergisi Genel Tebliğinin “6.1.1. Forward işlemleri” başlıklı bölümünde;

“Forward sözleşmesi, taraflardan birinin sözleşmeye konu olan finansal varlığı sözleşmede belirlenen fiyat üzerinden gelecekteki belirli bir tarihte satın almasını, karşı tarafın da sözleşmeye konu finansal varlığı satmasını şart koşan bir sözleşme türüdür.

Forward işlemi esas itibarıyla, bir “taahhüt” niteliğinde olduğundan ve gelirin elde edilmesi sözleşmenin sonuçlandırılması ile gerçekleştiğinden, vadeye kadar dönem içinde yapılan değerlemelerin (reeskont işlemlerinin) kurum kazancı ile ilişkilendirilmemesi gerekir. Kurum kazancına dahil edilecek kâr veya zararın vade sonunda tespit edilmesi gerekmektedir.

Örnek:

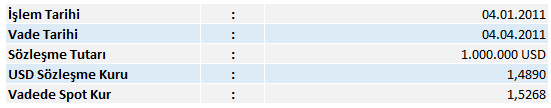

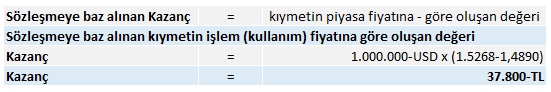

(A) Kurumunun 04.01.2011 tarihinde (F) Bankası ile yapmış olduğu 3 ay vadeli forward USD alım sözleşmesine ilişkin veriler aşağıdaki gibidir:

Bu forward işleminden (A) Kurumu lehine doğan 37.800.- TL kazanç tutarı sözleşmenin vade tarihinde (F) Bankası tarafından (A) Kurumuna ödenmiş olup bu tutar anılan tarih itibarıyla (A) Kurumunun kurum kazancına dâhil edilecektir.

Sözleşmenin vadeden önce bozulması halinde ise forward işleminden doğan kâr veya zararın sözleşmenin bozulma tarihinde kurum kazancına dâhil edilmesi gerekecektir.

Öte yandan, forward sözleşmesinin teslimat ile sonuçlanması halinde, yapılan işlem esas itibarıyla bir varlığın alım-satım işleminden farklı olmayacağından, sözleşmenin vade tarihi itibarıyla alınan veya satılan varlıkların değerinin, sözleşmede belirtilen birim değer üzerinden kayıtlara intikal ettirilmesi gerekmektedir.”

açıklamaları yer almaktadır.

Buna göre, forward işlemleri esas itibariyle bir taahhüt niteliğinde olup gelir veya gider tahakkuku sözleşmenin sonuçlandırılması ile mümkün olabilecektir. Ticari faaliyetiniz nedeniyle kur farkından doğacak riskleri azaltmak üzere yurt dışında mukim bir banka ile yapacağınız sözleşme kapsamındaki forward işlemlerinin fiziki teslimatla sonuçlandırılması halinde sözleşmenin vade tarihinde satın alınan döviz, sözleşmede belirtilen birim değer üzerinden kayıtlara alınacak olup bir mal alışından farksız olan bu işlem dolayısıyla kâr veya zarardan söz edilemeyecektir. Ancak, bu forward işlemiyle fiziki teslimat olmaksızın sadece fark rakamının karşı tarafa ödenmesi sonucunu doğuran nakdi uzlaşı öngörülmüşse, işlemden doğan kâr veya zararın sözleşmenin vade tarihinde, sözleşmenin vadeden önce bozulması halinde ise bozulma tarihinde kayıtlara intikal ettirilmesi ve kurum kazancının tespitinde dikkate alınması gerekmektedir.

Ayrıca vergi mevzuatımızda forward sözleşmelerinin tam mükellefler ile yurtdışında mukim bankalar arasında düzenlenmesini yasaklayıcı bir düzenleme bulunmamaktadır.

Forward Sözleşmesi: Forward sözleşmesi; emtia, döviz, menkul kıymet, altın gibi belirli varlıkların önceden belirlenmiş bir fiyat ve miktar üzerinden gelecekteki bir tarihte alımı veya satımını öngören sözleşmelerdir.

Kaynak: İstanbul Vergi Dairesi Başkanlığı

28 Mayıs 2014 Tarih ve 62030549-125[6-2013/48]-1479 Sayılı Özelge

Yasal Uyarı: Bu yazıdaki bilgiler sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen bilgilerden yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgilerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.