Ramazan Biçer

Advanced LL.M. in International Tax

ramazan.bicer@taxia.com.tr

BEPS Yaratan Durumları Engellemek İçin Vergi Anlaşması Temelli Önlemleri Uygulamaya Yönelik Çok Taraflı Anlaşma (“Multilateral Convention to Implement Tax Treaty Related Measures to Prevent BEPS”, Bundan böyle “MLI veya Anlaşma” olarak anılacaktır), Türkiye’nin de aralarında bulunduğu 68 ülke tarafından 7 Haziran 2017 tarihinde Paris’te imzalanmıştır. Bugün itibariyle anlaşmayı imzalayan ülke sayısı 94’tür ve yakın zamanda sayının 100’ün üzerine çıkacağı öngörülmektedir.

Söz konusu anlaşmanın ilgili ülke açısından yürürlüğe girebilmesi için ise anlaşmanın iç mevzuata göre bir kanunla onaylanması da gerekmektedir. Bu kapsamda, MLI’nın Türkiye’de yürürlüğe girebilmesi için taslak bir kanun hazırlanarak 3 Haziran 2020 tarihinde TBMM’ne sunulmuştur. Kanunlaşma süreci henüz tamamlanmamış olmakla birlikte Meclise sevk edilen kanun teklifinin yakın zamanda onaylanması beklenmektedir. (https://www2.tbmm.gov.tr/d27/2/2-2935.pdf) 2/2935 sayılı Kanun Teklifi TBMM’de esas komisyon olarak Dışişleri ve tali komisyon olarak Plan ve Bütçe Komisyonu’ndadır.

Teklif (2/2935 sayılı) ile; taraf ülkeler bakımından çifte vergilendirmeyi önleme anlaşmalarının özüne dokunmadan bu anlaşmalarda Hazine gelirlerinin azalmasına neden olmayacak değişikliklerin yapılmasını ve söz konusu anlaşmaların uluslararası standartlara uyumlu hâle getirilmesini amaçlayan Sözleşme’nin bildirim ve çekincelerle birlikte onaylanmasının uygun bulunması öngörülmektedir.

Önce neler geliyor, ayrıntılara bakalım

Anlaşmanın onaylanması ile birlikte Türkiye’nin taraf olduğu çok sayıda vergi anlaşması tadil edileceği için, anlaşmanın çok uluslu Türk şirketlerine ve bunların uluslararası yapılarına ciddi etkileri olacaktır. Bu da bazı durumlarda mevcut yapıların ya sonlandırılması ya da revize edilmesi ihtiyacını ortaya çıkaracaktır.

Bu makalede MLI’nın çok uluslu Türk şirketleri ve yatırımcılarının sahip oldukları uluslararası yapılara etkileri uygulama örnekleri ile birlikte ele alınmakta ve anlaşmanın önemli maddelerinin ne şekilde uygulanacağı üzerinde durulmaktadır.

Bu kapsamda, MLI’nın aşağıdaki maddelerinin uygulaması örnekler yoluyla sırayla ele alınacaktır.

- Hibrit Uyumsuzlukların Önlenmesi (3, 4. ve 5. Maddeler)

- Vergi Anlaşmalarının Kötüye Kullanımının Önlenmesi (6, 7, 8, 9, 10 ve 11. Maddeler)

- İşyeri Statüsünden Kaçınmanın Önlenmesi (12, 13, 14 ve 15. Maddeler)

- Uyuşmazlık Çözümünün Geliştirilmesi (16 ve 17. Maddeler)

Ayrıca belirtmek gerekirse, çalışmada yukarıda sayılan maddeler açısından sadece çok uluslu Türk şirket gruplarını ve yatırımcılarını yakından ilgilendiren konulara ilişkin örnek uygulamalara yer verilmiştir.

1.Hibrit Uyumsuzlukların (Hybrid Mismatches) Önlenmesi

MLI’nın 3. Maddesi vergi anlaşmalarında açık olarak düzenlenmemiş olan mali açıdan şeffaf kuruluşları ele almaktadır. Anlaşmanın 4. Maddesi ise gerçek kişiler dışındaki kuruluşların çifte mukimliği ile ilgili olup, çifte mukimliğin belli ölçütler gözetilerek karşılıklı anlaşma yoluyla çözülmesini düzenlemektedir. MLI’nın “Çifte Vergilendirmenin Önlenmesi Yöntemlerinin Uygulanması” başlıklı 5. Maddesi de çifte vergilendirmeyi önleme yöntemleri bakımından kapsama giren vergi anlaşmalarındaki mevcut hükümleri modifiye etmeyi amaçlamaktadır.

Önem dereceleri dikkate alındığında aşağıda öncelikle MLI’nın 3. Maddesi, ardından da 5. Maddesinin Türk yatırımcılar ve çok uluslu Türk şirket gruplarının uluslararası yapılarına etkileri uygulama örnekleri yardımı ile incelenecektir.

- Şeffaf Kuruluşlar ve Uygulama Örneği

Türkiye, MLI’nın 3. Maddesinde yer alan şeffaf kurumlar (transparent entities) başlığı altındaki hükümlere herhangi bir rezerv veya bildirimde bulunmamıştır. Bu, Türkiye’nin anlaşma imzaladığı ülkeler tarafından rezerv konulmadığı sürece MLI’nın 3. Maddesinin mevcut anlaşmalar için uygulanacağı anlamına gelmektedir. Konuyu daha net ortaya koyabilmek için maddenin uygulamasını bir örnek ile açıklayalım.

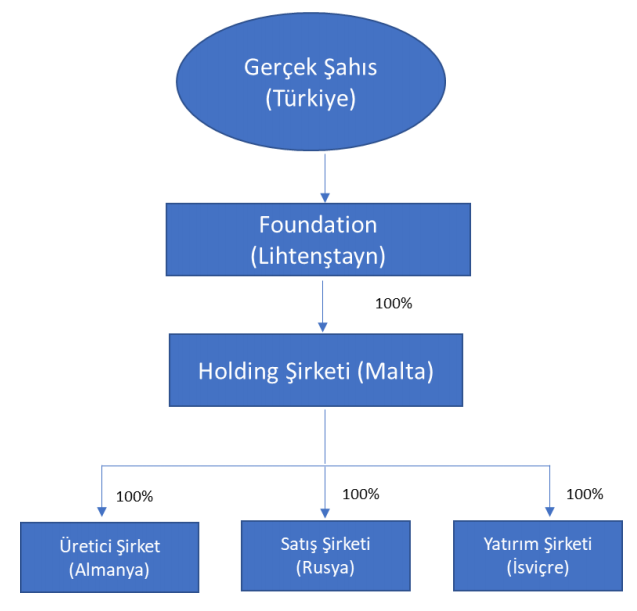

Türkiye’de mukim gerçek şahıs Bay (A), Lihtenştayn yasalarına göre bir vakıf (Lichtenstein foundation) kurmuştur. Vakfın kuruluş senedine göre, Bay (A) vakfın hem kurucusu (settlor) hem de faydalanan tarafı (beneficiary) olarak kaydedilmiştir. Bu vakıf daha sonra Malta’da bir holding şirketi kurmuş ve bu şirket de farklı ülkelerde bulunan operasyon ve yatırım şirketlerine iştirak etmiştir. Söz konusu yapı aşağıdaki şekilde görüldüğü gibidir.

Böyle bir yapıda, Almanya ve Rusya’daki operasyon şirketleri ile İsviçre’deki yatırım şirketi ticari faaliyetleri nedeniyle bulundukları ülkede kurumlar vergisi ödemekte, vergi sonrası karlarını da Malta’daki holding şirkete dağıtmaktadırlar. Söz konusu kazançlar Malta’da yürürlükte olan vergi kanunlarına göre uluslararası iştirak kazançları istisnası (participation exemption) kapsamında kurumlar vergisine tabi değildir.

Daha sonra, Malta’daki holding şirketi iştiraklerinden gelen karları Lihtenştayn’daki vakfa dağıtmaktadır ve bu dağıtıma da Malta’da herhangi bir vergi uygulanmamaktadır. Lihtenştayn kanunlarına göre de vakıf şeffaf bir kuruluş kabul edildiği için herhangi bir şekilde vergilendirilmemektedir.

Bay (A), Lihtenştayn’daki vakıftan zaman zaman ödeme almaktadır. Yapılan ödeme vakfın niteliği nedeniyle kâr payı dağıtımı kabul edilmemektedir ve Lihtenştayn vakfı trust benzeri bir yapı olması nedeniyle Türk kanunlarında düzenlenen kurumlardan herhangi birinin kapsamına da girmemektedir. Dolayısıyla, kontrol edilen kurum kazancı gibi yasal düzenlemelerin de dışında kalmaktadır.

MLI’nın 3. Maddesi, Lihtenştayn’daki vakfın Bay (A)’ya yaptığı ödemelerin Türkiye’de vergilendirilmesini mümkün kılacaktır. İç mevzuata baktığımızda, gerçek kişi Bay (A) açısından bu tür bir gelirin yurt dışı temettü geliri olarak kabul edileceğini düşünmek fazlası ile mümkündür.

Sonuç olarak, MLI öncesi dönemde vergi anlaşmalarında net olarak ortaya konulmayan durum MLI’nın 3. Maddesi ile düzenlenmiş ve böylece trust, foundation gibi şeffaf yapıların kurucularının (bu örnekte Bay A) mukim oldukları devlette vergilendirilecekleri vergi anlaşmaları ile de açıklığa kavuşturulmuştur.

Dolayısıyla, MLI’nın yürürlüğe girmesi ile birlikte bu tür yapıların vergiye uyumsuz bir hale geleceği açıktır. O nedenle, bu şekilde kurulu olan yapılar için yeniden yapılandırmaya gidilmesini veya MLI’ya uygun yeni yapılara geçilmesini tavsiye ederiz.

- Çifte Vergilendirmeyi Önleme ve Uygulama Örneği

MLI’nın 5’inci Maddesi, vergi anlaşmalarının çifte vergilendirmeyi önleme maddeleri ile ilgili düzenlemeler içermektedir.

Bu kapsamda MLI taraf ülkelere 3 farklı seçenek sunmaktadır:

- A Seçeneği: Gelirin elde edildiği devlet (kaynak ülke) tarafından vergiden istisna edilmesi veya uygulanacak vergi oranının sınırlandığı durumlarda mukim devletin (ikamet ülkesi) Anlaşmanın istisna hükümlerini uygulamaması

- B Seçeneği: Ödemenin yapıldığı devlette indirim konusu yapılan temettü gelirleri ile ilgili olarak mukim devlet tarafında istisna yönteminin uygulanmaması

- CSeçeneği: Çifte vergilendirmenin önlenmesi amacıyla vergi anlaşmalarında mahsup yönteminin uygulanması (Mahsup Yöntemi)

Bu konu ile ilgili en önemli husus şudur ki; MLI’nın 5’inci maddesinin 1’inci fıkrasına göre çifte vergilendirmeyi önleme maddesinin asimetrik uygulamasından dolayı taraf devletlerden biri herhangi bir opsiyonu seçtiğinde, diğer taraf devletin farklı bir seçeneği seçmiş olması veya hiçbirini seçmemiş olması seçim yapan tarafların seçtikleri maddeyi kendi mukimlerine uygulamasına (çekincelere ilişkin hükümler hariç) engel değildir.

3 Haziran 2020 tarihinde TBMM’ye sunulan kanun tasarısına göre, Türkiye MLI’nın 5. Maddesi açısından “Mahsup Yöntemi”ni içeren “C Seçeneği”ni kabul etmektedir. Tasarının yasalaşması durumda, diğer ülkeler C Seçeneğini seçmese dahi Türkiye -rezerv koyan ülkeler hariç- anlaşmaya taraf olan ülkelerin vergi anlaşmalarında bundan sonra mahsup yöntemini uygulayacaktır. Buna göre, Hollanda, Belçika, İsveç gibi 22 ülke ile yapılan çifte vergilendirmeyi önleme anlaşmalarında geçerli olan “İstisna Yöntemi” (Genelde Anlaşmaların 23. Maddesinde düzenlenmektedir.) yerine “Mahsup Yöntemi” kullanılacaktır.

MLI’nın 5. Maddesinin uygulamasını Türk çok uluslu gruplarının sıklıkla kullandığı Hollanda holding yapısını ve Türkiye-Hollanda Vergi Anlaşmasını dikkate alarak aşağıdaki örnek ile açıklayalım.

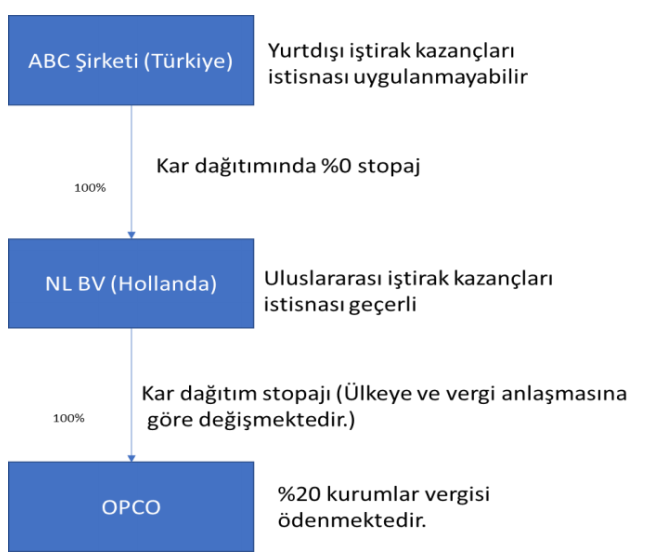

Türkiye’de mukim (ABC) Şirketi, Hollanda’da bir holding şirketi kurmuş ve uluslararası yatırımlarını bu şirket üzerinden yapmıştır. Mevcut uygulamada, operasyon şirketleri tarafından öncelikle Hollanda’daki holdinge kar dağıtılmaktadır ve bu kar da Hollanda iç mevzuatına göre uluslararası iştirak kazançları istisnası (participation exemption) kapsamında Hollanda’da kurumlar vergisine tabi değildir.

Aynı şekilde, yine Hollanda iç mevzuatına göre Hollandalı holding şirketi tarafından Türkiye’deki ana şirketi (ABC) Şirketine kar dağıtımında herhangi bir temettü vergisi (withholding tax) de uygulanmamaktadır.

Bu kazanç ise, Türkiye’deki (ABC) Şirketi tarafından Türkiye-Hollanda Vergi Anlaşmasının 23. Maddesine göre yurt dışı iştirak kazancı olarak kurumun vergi matrahına dahil edilmemekte ve vergiye tabi olmamaktadır. Ancak, MLI’nın 5. Maddesinin yürürlüğe girmesi ile bu durum tamamen değişecektir.

Buna göre, Türkiye-Hollanda Vergi Anlaşmasının 23. Maddesi yerine MLI’nın 5. Maddesi uygulanacak ve Hollanda’daki holding şirketi tarafından (ABC) Şirketine dağıtılan kar payları kurum kazancına dahil edilerek vergilendirilecektir.

Bu noktada böyle bir durumda Kurumlar Vergisi Kanununun 5. Maddesinin 1-b Fıkrasında düzenlenen “Yurt dışı İştirak Kazançları İstisnası”nın uygulanıp uygulanamayacağı sorusu akla gelmektedir. Kurumlar Vergisi Kanununun 5. Maddesinin 1-b Fıkrasında düzenlenen yurt dışı iştirak kazançları istisnasına ilişkin şartlardan birisi “iştirak kazancının (kâr payı dağıtımına kaynak olan kazançlar üzerinden ödenen vergiler de dahil olmak üzere) iştirak edilen kurumun faaliyette bulunduğu ülke vergi kanunları uyarınca en az %15 oranında gelir ve kurumlar vergisi benzeri toplam vergi yükü taşıması” şeklindeki şarttır.

Yukarıdaki örneğe bakıldığında Hollanda’daki holding şirket tarafından Türkiye’de mukim (ABC) Şirketine yapılan kar dağıtımı üzerinde Hollanda’da herhangi bir vergi yükü bulunmadığı görülmektedir. Bu durumda vergi yükünün nasıl hesaplanacağı sorusu gündeme gelmektedir. 1 Seri No.lu Kurumlar Vergisi Genel Tebliğinde “Yurt dışı iştirak kazançlarına ilişkin vergi yükünün hesabında, fiili yükün dikkate alınması gerekmektedir.” şeklinde bir açıklama bulunmaktadır. Ancak, fiili yükün hesaplanmasına ilişkin Tebliğ’deki örneklerde burada yer verilen örnek olaya benzer bir duruma yer verilmemiştir.

Konuyla ilgili kamuya açık herhangi bir özelge bulunmamakla birlikte, İdarenin özellikle “kontrol edilen kurum kazancı” ile ilgili verdiği özelgelerde gelir üzerindeki vergi yükü hesaplanırken tüm ülkelerde ödenen vergilerin toplamının değil, sadece iştirakin/kurumun bulunduğu ülkede ödenen vergi yükünün dikkate alındığı görülmektedir. Burada da benzer bir yaklaşımın İdare tarafından takip edilmesi olasılık dahilindedir. O nedenle, bu tip durumlarda vergi yükünün ne şekilde hesaplanacağı sorusunun Türk Vergi İdaresi tarafından netleştirilmesi yerinde olacaktır.

Dolayısıyla, İdarenin vergi yükü hesaplamasına operasyon ülkelerinde ödenen vergiler de dahil edilirse, Kurumlar Vergisi Kanununun 5. Maddesinin 1-b fıkrasında düzenlenen yurt dışı iştirak kazançları istisnasına ilişkin şart karşılanmış olacak ve Hollanda gibi ülkelerdeki mevcut yapıların sürdürülmesi mümkün olacaktır.

Aksi takdirde, bir çok Türk şirket grubunun Hollanda gibi ülkelerdeki holding yapıları olumsuz sonuçlar yaratabilecektir. Bu da işin özünde Türk şirket grupları için uluslararası şirket yapılandırmasını bir yerde zorunlu hale getirebilecektir. O nedenle de çözüm yollarının şimdiden araştırılmaya başlanılması ilk tavsiye edebileceğimiz konu olarak karşımızda durmaktadır.

2.Vergi Anlaşmalarının Kötüye Kullanımının Önlenmesi ve Uygulama Örneği

MLI’nın 3. Bölümü, vergi anlaşmalarının kötüye kullanımına ilişkin konuları düzenlemektedir. Bu bölümdeki 6 ve 7. Maddeler taraf ülkeler için minimum standartları oluşturmaktadır ve anlaşmaya taraf olan tüm ülkeler tarafından kabul edilmek zorundadırlar. Geriye kalan 8, 9, 10 ve 11. Maddeler ise, taraf ülkeler açısından tercihe bağlı olarak kabul edilebilecek maddeleri ifade etmektedirler.

Türkiye, MLI’nın anlaşmaların kötüye kullanılmasının önlenmesi başlıklı 7. Maddesine yönelik olarak minimum standartlar arasında bulunan üç alternatif kural içerisinden “Esas Amacın Tespitine Yönelik Test (Principal Purpose Test) hükmünü vergi anlaşmalarına dahil edeceğini beyan etmiştir ve buna TBMM’ye sunulan kanun tasarısında da yer vermiştir.

Vergi anlaşmalarının kötüye kullanımının önlenmesi konusunu yine bir örnekle açıklayabiliriz.

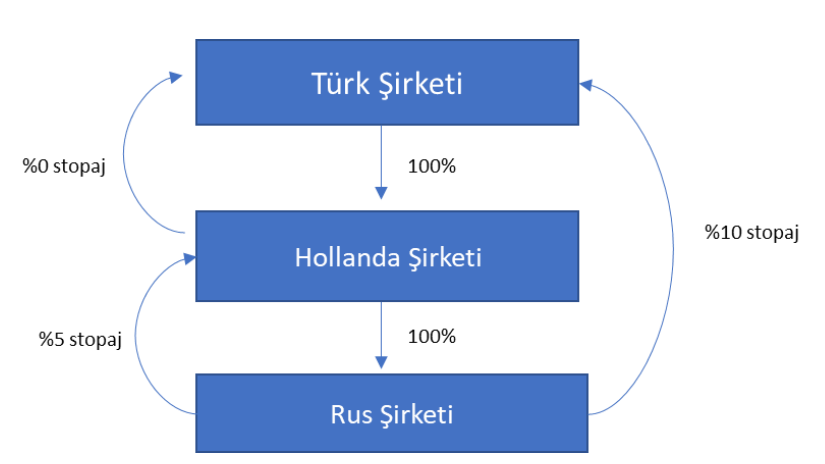

Türk Şirketi, yurt dışı yatırımlarını yönetmek ve iştirakte bulunmak için Hollanda’da bir şirket kurmuştur. Bu kapsamda, Rusya’daki yatırımlar için Hollandalı Şirket de kendisine bağlı Rusya’da bir iştirak kurmuştur.

Temettü dağıtımında Rusya-Hollanda arasındaki Vergi Anlaşmasının 10. Maddesine göre Rusya tarafından %5 stopaj vergisi uygulanmaktadır. Buna karşın, eğer Türk Şirket Rusya’daki şirkete doğrudan iştirak etmiş olsaydı, bu durumda Türkiye-Rusya arasındaki Vergi Anlaşmasının 10. Maddesine göre Rusya tarafından %10 stopaj vergisi uygulanacaktı.

Eğer Rusya, Hollanda üzerinden Rusya’ya iştirak edilmesinin arkasındaki esas nedenin Hollanda-Rusya arasındaki ÇVÖA’nın daha avantajlı stopaj oranlarından yararlanmak olduğu sonucuna ulaşır ise “Esas Amacın Tespitine Yönelik Testi” (Principal Purpose Test)” devreye sokabilecektir. Buna göre, Rusya Hollanda ile arasındaki vergi anlaşmasında geçerli olan %5 stopaj oranı yerine Türkiye ile arasındaki anlaşmaya göre hareket ederek Rus Şirketi tarafından yapılacak kar dağıtımlarında %10 stopaj oranını uygulama yoluna gidebilecektir.

Özellikle belirtmek gerekirse, Rusya’nın böyle bir uygulamaya gidebilmesi için ise söz konusu testi objektif bir şekilde uygulaması gerekecektir. Buna göre, sadece vergi oranı düşük anlaşmaya sahip ülke üzerinden yatırım yapılması testin geçildiğini iddia etmek için yeterli olmayacaktır. Türk Şirketlerinin de bu tür durumlarda eleştiri ile karşılaşmamaları için özellikle karın aradaki bir şirkete (intermediary) dağıtıldığı durumlarda Hollanda gibi ülkelerdeki ekonomik varlık düzeylerini (substance) gözden geçirmeleri yerinde olacaktır.

Bunun yanında, çok uluslu Türk şirket gruplarına “Esas Amacın Tespitine Yönelik Test (Principal Purpose Test)”i mevcut uluslararası yapılara uygulamalarını ve durum analizi yapmalarını ayrıca tavsiye ederiz.

3.İş yeri Statüsünden Kaçınmanın Önlenmesi

MLI, iş yeri statüsünden kaçınma stratejileriyle mücadele etmeyi amaçlayan ve dördüncü bölümünde düzenlenen dört madde (12, 13, 14 ve 15. maddeler) içermektedir. MLI’nın komisyoncular ve benzeri aracılar kullanmak yoluyla daimî iş yeri statüsünden kaçınma konusunu düzenleyen 12. Maddesi kaynak ülkenin vergilendirme yetkisini genişleten hükümler içermektedir. Türkiye, bu madde hükümlerini anlaşmalarına dahil etmeme yönünde herhangi bir rezervde bulunmamıştır. Bu nedenle, madde hükümlerinin Türkiye’nin çifte vergilendirmeyi önleme anlaşmaları (ÇVÖA) açısından iş yeri statüsünün belirlenmesine yönelik etkisi olacağı görülmektedir.

MLI’nın iş yeri statüsünden kaçınmaya karşı bir başka önlemi olan spesifik faaliyet istisnaları yoluyla iş yeri oluşumundan yapay kaçınma konulu 13. Madde hükümlerine yönelik olarak Türkiye’nin herhangi bir rezervi bulunmadığından bu hükümlerin ÇVÖA’larına uygulanacağı açıktır. Buna göre, Türkiye hazırlayıcı ve yardımcı nitelikte olmayan depolama, teşhir veya teslim gibi faaliyetlerin iş yeri oluşturacağını kabul etmiş durumdadır.

Dolayısıyla, anlaşmaya taraf olan ülkelerin de Türkiye gibi 13. Madde kapsamında “A Opsiyonu”nu seçmesi ve ilgili hükmü OECD’ye bildirmesi durumunda yürütülen faaliyetler hazırlayıcı ve yardımcı özellikte olmamak kaydıyla işyeri oluşturacaktır.

Anlaşmanın bu maddesinin uygulamasına ilişkin örnek olay ise aşağıdaki gibi olabilecektir.

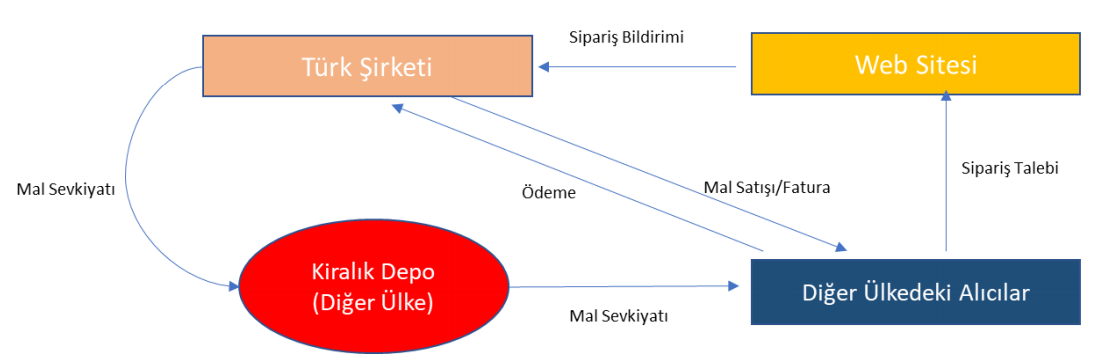

Bu olayda, Türk Şirketi diğer ülkedeki alıcılara doğrudan mal satışında bulunmaktadır. Mallara ilişkin siparişler ilgili ülkedeki alıcılar tarafından Türk şirketine ait web sitesi üzerinden verilmektedir. Gelen sipariş bildirimlerine göre Türk Şirketi ilgili ülkedeki 3. taraflardan kiraladığı depoya öncelikle malları sevk etmektedir ve ardından yine sipariş veren kişinin ikamet ettiği şehre göre kiralık depo üzerinden malların teslimi yapılmaktadır.

Böyle bir durumda, mevcut vergi anlaşmalarına göre Türk Şirketi için diğer ülkede bulunan depo iş yeri oluşturmamakta ve o ülkede herhangi bir şekilde vergi ödenmesine gerek bulunmamaktadır. Bununla birlikte, MLI’nın uygulanmaya başlanması ile durum tamamen değişecektir.

Buna göre, Türk Şirketinin web sitesi ve diğer ülkede kiraladığı depo birlikte değerlendirildiğinde bu ülkede yürütülen faaliyetlerin iş yeri oluşturduğu sonucuna varılabilecektir. Böyle bir durumda Türk Şirketinin o ülkede iş yerine sahip olduğu kabul edileceğinden, ilgili ülke kaynaklı satışlardan elde edilen gelirin o ülkenin vergi kanunlarına göre vergilendirilmesi söz konusu olabilecektir.

Bunların ışığında, özellikle elektronik ticaret yapan çok uluslu Türk şirketlerinin mevcut yapılarını detaylı olarak incelemeleri ve MLI’nın yurt dışı faaliyetlerine ve özellikle satış yapılarına etkilerini analiz ederek gerekli değişiklikleri yapmalarını tavsiye ederiz.

4.Uyuşmazlık Çözümünün Geliştirilmesi

MLI’nın beşinci bölümünde (16 ve 17. maddeler) yer alan karşılıklı anlaşma usulü (KAU) başlıklı 16. Maddesi minimum standart olarak kabul edilmiştir. Buna göre, MLI’ya taraf ülkelerin karşılıklı anlaşma usulüne ilişkin maddede düzenlenen zorunluluğa uyması gerekmektedir.

Mevcut durumda Türkiye’de mukim bir kişi Türkiye’nin taraf olduğu anlaşmalara göre ortaya çıkan ihtilafı yalnızca mukim olduğu devlet olan Türkiye’nin yetkili makamına götürebilmekte idi. MLI’nın 16. maddesi ile bu kişi artık söz konusu ihtilafı her iki devletin yetkili makamından birine götürebilme hakkı elde edecektir. Yine bu değişikliği bir örnek aracılığı ile açıklayalım.

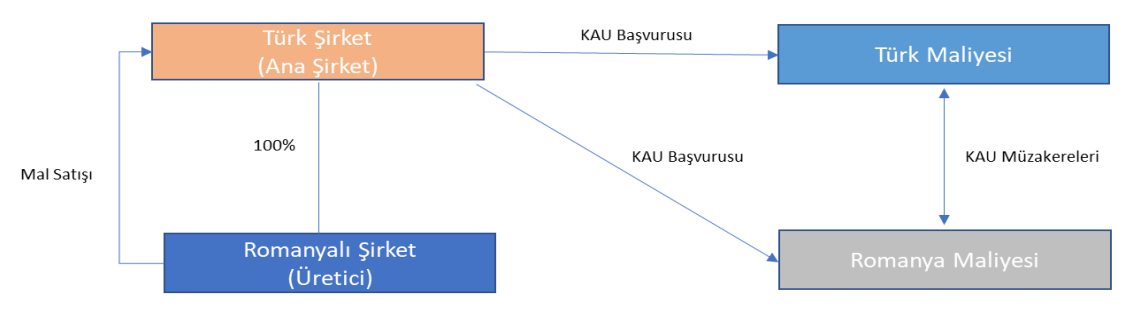

Bu örnek olayda, Türk Şirketi Romanya’da üretim yapan bir iştirake sahiptir. Romanya’daki iştirak ana şirketine üretmiş olduğu ürünleri satmakta ve bu ürünler de daha sonra Türkiye piyasasındaki alıcılara yeniden satılmaktadır. Grubun belirlediği transfer fiyatlandırması politikasına göre, test edilen taraf olarak Romanyalı üretici şirket belirlenmiş ve üretici şirketin Türkiye’ye satışlarında “İşleme Dayalı Net Kar Marjı Yöntemi” en uygun transfer fiyatlandırması yöntemi olarak belirlenmiştir. Buna göre, üretici şirketin toplam maliyetleri üzerine %10 karlılık eklenerek transfer fiyatları belirlenmektedir.

Bununla birlikte, Romanya Vergi İdaresi’nin yapmış olduğu vergi incelemesi sonucunda üretici şirketin toplam maliyetleri üzerine eklediği %10 kâr marjının emsallere uygun olmadığı, emsal karlılıkların %20 olması gerektiği yönünde rapor düzenlenerek ek tarhiyat yapılmıştır. Dolayısıyla, yapılan tarhiyat nedeniyle ekonomik çifte vergilendirme ortaya çıkmıştır.

MLI’nın 16. Maddesine göre Türk Şirketinin hem Türk Vergi İdaresinden hem de Romanya Vergi İdaresinden karşılıklı anlaşma yoluna gidilmesini talep etmek hakkı bulunmaktadır. Ayrıca, 16. Maddeye göre bu başvuruyu Romanya’daki üretici şirketin de 3 yıllık süre içinde Romanya Vergi İdaresine yapması mümkündür.

Ancak, KAU süreci sonrasında Türk ve Romanya Vergi İdarelerinin uzlaşmaya varması ve ekonomik çifte vergilendirmeyi ortadan kaldıracak adımlar atması zorunlu değildir. Bunun nedeni ise, Türkiye’nin MLI’nın “Zorunlu Tahkim”i içeren 4. Bölümünde yer alan maddeleri seçmemiş olmasıdır. Dolayısıyla, bu örnek olayda görülen ekonomik çifte vergilendirmenin kesin olarak çözülmesi yeni düzenlemelere göre de mümkün olmayabilir. Keza, MLI’nın 16. Maddesi ihtilafı her iki devlet yetkili makamından birine götürebilme imkânı dışında başka bir yenilik getirmemektedir.

Bunların ışığında, çok uluslu şirketlerin diğer ülkelerde çifte vergilendirme ile karşılaştıklarını düşündükleri durumlarda doğrudan o ülkenin yetkili otoritesine konuyu götürmelerinin sorunun çözümlenmesinde faydalı olacağını söyleyebiliriz.

Sonuç olarak ne söyleyelim;

5.Değerlendirme ve Uygulamaya İlişkin Önerilerimiz

Türk yatırımcıların ve çok uluslu Türk şirket gruplarının uzun yıllardır dünyanın birçok ülkesinde farklı türde teşebbüsler kurmak suretiyle üretimden satışa kadar çok farklı alanda faaliyet gösterdikleri bilinmektedir. Son yıllarda ise bu süreç daha da hızlanmış, bireysel ve kurumsal Türk yatırımcılarının yurt dışı yatırımları önemli düzeyde artış göstermiştir. Özellikle büyük Türk şirket gruplarının yurt dışı yatırımlarının Hollanda ve İsviçre gibi avantajlı vergi anlaşmalarına sahip ülkeler üzerinden gerçekleştirildiği sıklıkla görülen bir durumdur.

MLI’nın yürürlüğe girmesi ile birlikte Türk yatırımcı ve şirket gruplarının yurt dışı yatırım ve yapılarını anlaşmaya uyumlu hale getirmeleri yönünde ihtiyaç doğacaktır. Uyumun sağlanması için ise öncelikle aşağıdaki şekilde gösterildiği gibi birbiriyle bağlantılı çalışmalar yürütülebilir.

MLI’nın Türkiye’deki bireysel yatırımcılar ve çok uluslu şirket gruplarının hayatlarına yakın zamanda gireceğini görüyoruz. Önümüzde çok uzun bir zaman kalmadığı dikkate alındığına, MLI ile ilgili gerekli hazırlıkların yapılmasını ve belirli durumlar için atılacak adımların belirlenerek yeniden yapılandırmaya gidilmesini özellikle tavsiye ederiz.

Kaynak: İşbu içerik, Sayın Ramazan Biçer’in özel izni ile yayınlanmıştır. Yazıya ilişkin tüm hak ve sorumluluk yazara aittir.

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.