Limited şirkete kayıtlı olan binek araç için lastik değişimi ve depolama hizmet faturası alınmıştır. Gider kısıtlamasına tabi tutulmalı mı? Muhasebe kaydı nasıl olmalıdır?

Gider kısıtlaması yapılacak( % 70 gider % 30 KKEG )

_______________________

BENZER İÇERİKLER

Otomobil giderlerini %70 ve %30 olarak ayırıp giderleştiriyoruz peki bu MTV için geçerli midir? yoksa direkt binek araçların MTV sini 689 olarak mı işleme alıyoruz.

MTV zaten tamamı KKEG’dir. Ayrıca b% 70 % 30 hesaplaması yapılmaz.

Motorlu Taşıtlar Vergisi Kanununun 14 üncü maddesi uyarınca, taşıt kiralama faaliyeti ile uğraşan işletmelerin bu amaçla kiraya verdikleri taşıtlar hariç binek otomobiller için ödenen vergiler gelir ve kurumlar vergilerinin matrahlarının tespitinde gider olarak kabul edilmemektedir.

Binek otomobillere ilişkin tamir, bakım, yakıt ve benzeri cari giderler

MADDE 14 – (1) Faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olanların bu amaçla kullandıkları hariç olmak üzere, binek otomobillere ilişkin giderlerin en fazla %70’i, gelir ve kurumlar vergisi açısından safi kazancın tespitinde gider olarak indirim konusu yapılabilecektir.

(2) İşletmeye veya envantere dâhil olup ticari veya mesleki faaliyette kullanılan binek otomobillerin giderleri sınırlandırılmakta olup, bu sınırlama esas itibarıyla faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olanların bu amaçla kullandıkları hariç olmak üzere binek otomobillerin giderlerini kapsamaktadır.

(3) Birinci fıkra kapsamındaki giderler genel olarak taşıtların tamir, bakım, yakıt, sigorta ve benzeri cari giderleridir.

(4) Yapılan giderlerin işletmeye veya envantere kayıtlı ya da kiralama yoluyla edinilen binek otomobillere ilişkin olup olmamasının bir önemi bulunmamaktadır.

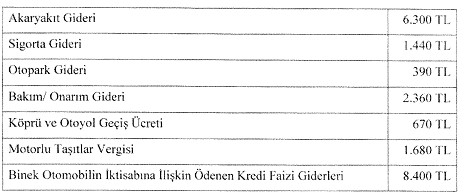

Örnek 8: Kozmetik ürünlerinin toptan ticareti faaliyeti nedeniyle kurumlar vergisi mükellefi olan (EFG) Ltd. Şti.’nin sahip olduğu binek otomobillere ilişkin 2020 hesap döneminde yapmış olduğu giderler aşağıdaki gibi olup, giderlerin tümü bu yıl için yapılmıştır.

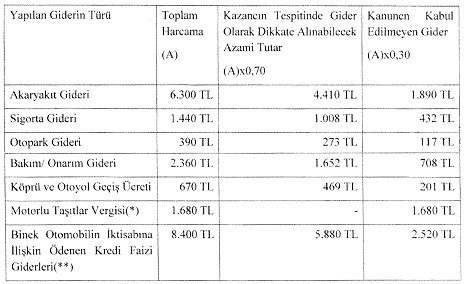

Buna göre, (EFG) Ltd. Şti.’nin sahip olduğu binek otomobiller için yapmış olduğu harcamalara ilişkin safi kurum kazancının tespitinde gider olarak dikkate alınabilecek azami tutarlar aşağıdaki gibi olacaktır:

* Motorlu Taşıtlar Vergisi Kanununun 14 üncü maddesi uyarınca, taşıt kiralama faaliyeti ile uğraşan işletmelerin bu amaçla kiraya verdikleri taşıtlar hariç binek otomobiller için ödenen vergiler gelir ve kurumlar vergilerinin matrahlarının tespitinde gider olarak kabul edilmemektedir.

** Önceki hesap dönemlerinde iktisap edilmiş binek otomobiller için 2020 hesap dönemine isabet eden faiz giderleridir. Mükellef kurum tarafından bu kapsamda yapılan faiz giderleri tercihen doğrudan gider yazılmıştır.

(5) Finansal kiralama yoluyla edinilen binek otomobillere ilişkin, finansal kiralama konusu binek otomobillerin “Haklar” hesabında aktife alındığı dönemi izleyen dönemler için yapılan faiz giderlerinin mükellefler tarafından tercihen doğrudan gider olarak dikkate alınmak istenmesi halinde, bu giderlerin en fazla %70’i, gelir ve kurumlar vergisi açısından safi kazancın tespitinde gider olarak indirim konusu yapılabilecektir.

Örnek 9: Sigortacılık faaliyetiyle iştigal eden (T) A.Ş., 7/8/2020 tarihinde finansal kiralama yoluyla bir adet binek otomobil edinmiştir. Finansal kiralama sözleşmesine göre mükellef tarafından aylık ödenecek tutar 13.930 TL olup, sözleşme süresi 48 aydır. Sözleşme süresi sonunda binek otomobilin mülkiyeti mükellef kuruma geçecektir.

Buna göre, finansal kiralama yoluyla edinilen binek otomobil için ödenen aylık bedelin borç anapara ödemesi ve faiz ödemesi şeklinde ayrıştırılması gerekmekte olup, 2020 hesap dönemine ilişkin yapılan faiz ödemeleri, “Haklar” hesabında izlenen binek otomobilin maliyetine dahil olunacaktır. Mükellef kurumun 2021 hesap dönemi başta olmak üzere izleyen hesap dönemlerine ilişkin yapacağı faiz ödemelerini doğrudan gider olarak dikkate almak istemesi halinde ise finansal kiralama kapsamındaki faiz giderlerinin %70’i kurum kazancının tespitinde gider olarak indirim konusu yapılabilecektir.

(6) 1/1/2020 tarihinden önce iktisap edilen veya kiralama yoluyla edinilen binek otomobillere ilişkin Kanunun yürürlük tarihinden sonrasına tekabül eden giderlerin en fazla %70’i, gelir ve kurumlar vergisi açısından safi kazancın tespitinde gider olarak indirim konusu yapılabilecektir.

Örnek 10: (F) A.Ş., aktifine kayıtlı iki adet binek otomobiline 1/8/2019 tarihinde zorunlu trafik sigortası yaptırmıştır. Sigorta poliçe bedeli 1.680 TL olup, poliçenin süresi bir yıldır.

Buna göre, (F) A.Ş. tarafından sahip olunan binek otomobiller için yapılan sigorta giderlerinin 2019 hesap dönemine tekabül eden kısmı olan ((1.680 TL / 12)x5) = 700 TL’nin tamamı söz konusu dönemde safi kazancın tespitinde gider olarak indirim konusu yapılabilecektir. Ancak, Kanunun yürürlüğe girdiği tarih olan 1/1/2020 tarihinden sonrasına tekabül eden ve poliçenin düzenlendiği tarihte “280- Gelecek Yıllara Ait Giderler Hesabında” izlenen ((1.680 TL / 12)x7) = 980 TL’nin azami %70’i (980 TL x0,70 = 686 TL), 2020 hesap dönemi için kurum kazancından gider olarak indirilebilecektir. Gider olarak indirimi kabul edilmeyen tutar (980 TL – 686 TL = 294 TL) (F) A.Ş.’nin kayıtlarında kanunen kabul edilmeyen gider olarak dikkate alınacaktır.

Örnek 11: Mali müşavir olarak faaliyette bulunan serbest meslek erbabı Bay (G), faaliyetinde kullanmak üzere 15/7/2019 tarihinde bir adet binek otomobil satın almış ve bu otomobil için yaptırdığı 15/7/2019-14/7/2020 dönemini kapsayan 1 yıllık trafik ve kasko sigortası için 15/7/2019 tarihinde 6.200 TL, 15/7/2020-14/7/2021 dönemini kapsayan 1 yıllık trafik ve kasko sigortası için de 15/7/2020 tarihinde 6.000 TL peşin ödeme yapmıştır.

Bay (G), peşin olarak ödediği 15/7/2020-14/7/2021 dönemini kapsayan trafik ve kasko sigortası bedelinin gider olarak indirim konusu yapılabilecek olan (6.000 TLx%70=) 4.200 TL’sini 2020 yılı serbest meslek kazancının tespitinde gider olarak dikkate alabilecektir.

Diğer taraftan, gider kısıtlamasına ilişkin uygulama 1/1/2020 tarihinden itibaren elde edilen kazançlara uygulanmak üzere yürürlüğe girdiğinden, Bay (G)’nin 2019 yılında peşin olarak ödediği ve 2019 yılı serbest meslek kazancının tespitinde gider olarak dikkate aldığı trafik ve kasko bedeline gider kısıtlaması uygulaması dolayısıyla bir düzeltme yapılması söz konusu değildir.

…

_______________________

Binek otomobillere alınan lastikler için gider kısıtlaması uygulanır mı?

Binek otomobil lastik alımlarında amortisman gider kısıtlaması uygulaması ve KDV uygulaması nasıldır? Araba lastikleri amortismana tabii midir? Şartları nelerdir?

Araç lastikleri Amortismana tabidir. 345 sıra no.lu Vergi Usul Kanunu Genel Tebliğinin “I-Ticari Amaçla Kullanılan Araçlar İçin İktisap Edilen Lastiklerin Faydalı Ömürleri” başlıklı (I) bölümünde; “…339 sıra numaralı Tebliğ ile değişik 333 sıra numaralı Tebliğ eki listenin 3.72 numaralı bölümünde otomobil, kamyon, minibüs, midibüs, yük arabaları, özel amaçlı olarak kullanılan araçlar ve benzeri araçlara ait lastikler (Yeni satın alınan araçlarda hazır olanlar hariç) yer almakta olup, bunların faydalı ömürleri 2 yıl ve amortisman oranları da % 50,00 olarak tespit edilmiştir.

Lastik alımı için ödenen bedel ve KDV için %30- %70 kıyaslaması yapılır. Gider yazılacak Kısım %70’dir. KDV’nin de indirilecek kısmı KDV’nin %70’tir.

_______________________

Binek Oto Kira bedelinin 2022 yılı için vergi matrahının tespitinde gider yazma sınırı;

2022 Yılı içinde binek oto kiralamalarında gider yazma sınırı aylık 8.000 TL + KDV’dir. Bu tutarın üzerindeki kira bedelleri KKEG olarak dikkate alınacaktır. Binek oto kira gider yazma sınırı her bir binek araç başınadır. İştigal konusu gereği birden fazla binek araç kiralanması halinde aylık 8.000 TL + KDV’lik tutar her bir araç için ayrı ayrı dikkate alınacaktır.

Kaynak: İSMMMO

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.