Gelir vergisi yönünden 2022 yılına ait matrah artırımı yalnızca 2022 yılına ait gelir vergisi beyannamesi verilirken mi yapılabilir? Yoksa 2022 yılına ait gelir vergisi beyannamesi verildikten sonra da 2022’ye ait matrah artırımı yapılabilir mi?

Her iki yöntem ile de yapılabilir. Aşağıdaki linkte bulunan bilgileri ve örneği inceleyiniz.

https://www.ismmmo.org.tr/dosya/4019/Mevzuat-Dosya/30032023-7440-sayili-kanun.pdf

7440 SAYILI KANUN KAPSAMINDA

GELİR VE KURUMLAR VERGİSİ

MATRAH ARTIRIMI(İSMMMO VERGİ MEVZUATI KOMİTESİ ÇALIŞMASI)

1-) GELİR VE KURUMLAR VERGİSİ İÇİN MATRAH ARTIRIMI ORAN VE ASGARİ MATRAH TUTARLARI

– Gelir ve kurumlar vergisi mükellefleri vermiş oldukları yıllık beyannamelerinde (ihtirazi kayıtla verilenler dâhil) vergiye esas alınan matrahlarını, 31 Mayıs 2023 Tarihine kadar , 2018 takvim yılı için %35, 2019 takvim yılı için %30, 2020 takvim yılı için %25, 2021 takvim yılı için %20 , 2022 takvim yılı için %25 oranından az olmamak üzere artırabilirler.

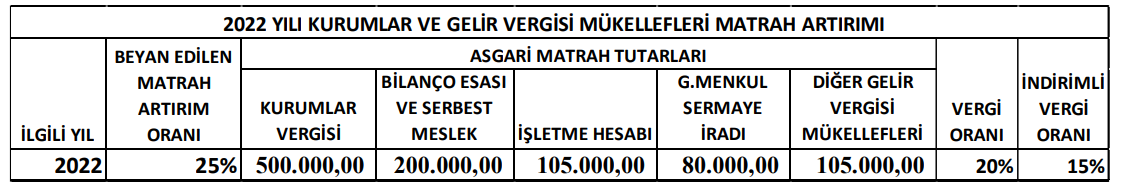

– Mükellef ve kazanç türlerine göre asgari matrah tutarları aşağıdaki gibi olacaktır.

– Artırılan matrahlar, %20 oranında vergilendirilir ve üzerinden ayrıca herhangi bir vergi alınmaz

– Ancak : yıllık beyannamelerini kanuni sürelerinde vermiş, bu vergi türlerinden tahakkuk eden vergiler ile beyannameler üzerinden tahakkuk eden damga vergisini süresinde ödemiş ve bu vergi türlerinden kanununun 2nci maddesi kapsamına kesinleşmiş alacaklar ve 3 üncü maddesi kapsamında Kesinleşmemiş veya dava safhasında bulunan alacaklar için yararlanmamış olmaları şartıyla vergi oranı %15 oranında uygulanacaktır. (Uyumlu mükelleflerde indirimli vergi)

– 2018-2019-2020-2021 yıllarına ait mali zararların %50’si 2023 ve takip eden yıllarda mali kardan indirilmez.

– Gelir ve Kurumlar vergisi mükelleflerinin matrah artırımında bulundukları 2022 yılına ait mali zararlarının tamamı 2023 yılında itibaren izleyen yıl mali karlarından mahsup edilmez .

– 2022 yılına yönelik matrah artırımında bulunan gelir ve kurumlar vergisi mükelleflerinin bu yıla ilişkin yıllık beyannamelerinde hesaplanan vergilerinden mahsup edilemeyen geçici vergiler iade edilmez.

2-) 2022 YILI İÇİN GELİR VE KURUMLAR VERGİSİ MATRAH ARTIRIMI İÇİN YAPILACAK KIYASLAMA ve ÖZELLİKLİ DURUMLAR

Mükellefler, 2022 takvim yılı gelir ve kurumlar vergisi matrahlarını %25 oranından az olmamak üzere artırmaları ve aşağıda belirtilen kıyaslamaları yaparak ilgili kanun hükmünden yararlanır.

2022 Takvim yılına yönelik matrah artırımında bulunulabilmesi için :

– 2022 yılı Gelir ve Kurumlar Vergisi beyannamesinin verilmiş olması,

-Beyannamelerde beyan edilen vergiye esas matrahlarının ;

– 2021 yılında beyan edilen matrahın %122,93 oranında artırılması bulunan tutar ( 2021 Yılı Beyan edilen tutar x 2,2293 )

– 2022 takvim yılı üçüncü geçici vergilendirme döneminde beyan edilen matrahın %40 oranında artırılması ile bulunan tutardan

( 2022- 3ncü dönem geçici vergi matrahı x 1,40)

yüksek olanından az olmaması şarttır.

2022 yılına ilişkin olarak üçüncü geçici vergilendirme dönemi gelir ve kurumlar vergisi beyannamesinin verilmemiş olması halinde ;

– 2022 ikinci geçici vergilendirme dönemi beyannamesi beyan edilen matrahın %100 oranında artırılması suretiyle bulunan tutar ( 2022- 2nci dönem geçici vergi matrahı x 2)

– 2022 yılında sadece birinci geçici vergi vergilendirme dönemi beyannamesinin verilmesi halinde bu beyannamede beyan edilen matrahın %300 oranında artırılması suretiyle bulunan tutar ( 2022- 1nci dönem geçici vergi matrahı x 4) yapılacak kıyaslamada dikkate alınır.

2021 Takvim yılı ve 2022 yılı 3üncü geçici vergi vergilendirme dönemine ilişkin gelir ve kurumlar vergisi beyannamelerinde ZARAR beyan edilmiş olması veya indirim ve istisnalar nedeniyle matrah oluşmaması ya da hiç verilmemiş (ilgili yıllarda faaliyette bulunmuş veya gelir elde etmiş olup da bu faaliyetlerini ve gelirlerini vergi dairesinin bilgisi dışında bırakanlar dahil) olması durumda 2022 yılı gelir ve kurumlar vergisi için yukarıdaki şartlar aranmaz 2022 yılı gelir ve kurumlar vergisi matrah

artırımına esas tutarların belirlenmesinde aşağıda yer alan asgari tutardan az olmamak üzere belirlenen tutarların %25 i dikkate alınır.

Mükellefler Gelir ve Kurumlar vergisi matrahlarını artırarak (ihtirazi kayıtla verilenler dahil) belirtilen süre ve şekilde ödemeleri halinde kendileri hakkında artırımında bulunulan yıllar için Gelir ve Kurumlar vergisi ve bu yıllara ilişkin bu vergi türleri için daha sonra başka bir tarhiyat yapılmaz.

Hesaplanarak veya artırılarak ödenen vergiler, gelir veya kurumlar vergisi matrahlarının tespitinde gider veya maliyet unsuru olarak kabul edilmez; indirim, mahsup ve iade konusu yapılmaz.

3-) MATRAH ARTIRIMINDA ÖDEME

Matrah artımı sonucu tahakkuk eden vergiler peşin veya taksitle yapılabiliyor.

İlk Taksit ödeme süresi içinde yapılan Peşin ödemede (damga vergisi hariç) %10 indirim uygulanıyor.

Taksitli ödeme aylık taksitler halinde 12 eşit taksit uygulaması var.

İlk taksit ödemesi 30.06.2023 tarihine kadar diğer taksitler takip eden aylık dönemlerdedir.

Matrah veya vergi artırımı dolayısıyla mükelleflerce verilen yıllık, muhtasar ve katma değer vergisi beyannameleri ve diğer beyannameler için damga vergisi 1.000 Türk lirası olarak alınır.

4-) MATRAH ARTIRIMINA AİT ÖRNEKLER

ÖRNEK 1- (Y) A.Ş2021 YILI İÇİN BEYAN ETTİĞİ KURUM KAZANCI 500.000TL’DİR.

MÜKELLEF 2021 YILI TAKVİM YILI İÇİN MATRAH ARTIRIMINDA BULUNMUŞTUR

KURUM MATRAHI 500.000 TL

ARTIRIM ORANI %20

ARTIRIM TUTARI 100.000 TL

2021 YILI ASAGARİ MATRAH TUTARI 260.000 TL

(Y) A.Ş. NİN BEYANI 260.000 TL

ÖDENECEK VERGİ TUTARI (260.000X%20)=52.000 TL’DİR.

2022 TAKVİM YILINA AİT MATRAH ARTIRIMI (7440 SAYILI KANUN-GEÇİCİ MADDE 1’E GÖRE)

ÖRNEK 2-

(B) A.Ş’ nin

2021 YILI KURUMLAR VERGİSİ BEYANI 400.000 TL

2022 YILI KURUM VERGİSİ BEYANI 600.000 TL

2022 YILI 3.ÜNCÜ DÖNEM GEÇİCİ BEYANI 500.000 TL

2021 YILI BEYAN 400.000 TLX 2,2293=891.720 TL ( %122,23 oranında artırılmış matrah)

2022 YILI 3 DÖNEM GEÇİCİ BEYAN 500.000 TLX 1,40 =700.000 TL ( % 40 oranında artırılmış matrah)

BU TUTARLARDAN YÜKSEK OLANI 891.720 TL DİKKATE ALINACAKTIR.

VERGİYE ESAS MATRAH YÜKSEK OLAN 891.720 TL ‘DİR

2022 YILI KURUM BEYANI 600.000 TL OLDUĞU İÇİN

2022 YILI İÇİN MATRAH ARTIRIMINA ESAS TUTAR 891.720 TL OLACAKTIR.

2022 YILI İÇİ 891.720x 25% =229.930 TL’DİR

2022 TAKVİM YILI KURUMLAR VERGİSİ MÜKELLEFLERİNİN

BEYAN EDECEĞİ ASGARİ TUTAR 500.000 TL OLDUĞU İÇİN

HESAPLANAN VERGİ 500.000X%20=100.000 TL OLACAKTIR.

BURADA ÇOK ÖNEMLİ HUSUS

BU MADDE HÜKMÜNE GÖRE 2022 TAKVİM YILINA YÖNELİK MATRAH ARTIRIMINDA BULUNULABİLMESİ İÇİN BU YILA İLİŞKİN GELİR VEYA KURUMLAR VERGİSİ BEYANNAMESİNİN VERİLMİŞ OLMASI VE BU BEYANNAMELERDE BEYAN EDİLEN VERGİYE ESAS MATRAHLARIN, 2021 TAKVİM YILINDA BEYAN EDİLEN MATRAHIN %122,93 ORANINDA ARTIRILMASI SURETİYLE BULUNAN TUTAR İLE 2022 TAKVİM YILI ÜÇÜNCÜ GEÇİCİ VERGİLENDİRME DÖNEMİNDE BEYAN EDİLEN MATRAHIN %40 ORANINDA ARTIRILMASI SURETİYLE BULUNAN TUTARIN YÜKSEK OLANINDAN AZ OLMAMASI ŞARTTI NEDENİYLE,

(891.720- 600.000=) 291.720 x%23 = 67.096 TL FAZLADAN KURUMLAR VERGİSİ ÖDEMESİ GEREKİR.

Yıllık beyannamelerini kanuni sürelerinde vermiş, bu vergi türlerinden tahakkuk eden vergiler ile beyannameler üzerinden tahakkuk eden damga vergisini süresinde ödemiş ve bu vergi türlerinden bu kanunun kesinleşmiş veya kesinleşmemiş dava safhasında olan alacaklar kapsamında faydalanmamaları şartıyla vergi oranı %15 oranında uygulanacaktır. ( uyumlu mükelleflerde indirimli vergi)

5-) 2022 YILINA İLİŞKİN MATRAH ARTIRIMLARINA YÖNELİK GELİR VE KURUMLAR VERGİSİ BEYANNAMELERİNDE DÜZELTME

2022 yılına ilişkin gelir veya kurumlar vergisi beyannamelerinin verildiği tarihten sonra 2022 yılına ilişkin matrah artırımında bulunulmak istenmesi halinde Kanunun geçici 1 inci maddesinde belirtilen kıyaslamanın yapılması ve kıyaslama sonucunda anılan madde hükmü nedeniyle 2022 yılına ilişkin beyannamelerde düzeltme yapılarak beyan edilen matrahın artırılması gerektiği hallerde, matrah artırımı hükümlerinden yararlanılabilmesi için öncelikle 2022 yılına ilişkin gelir veya kurumlar vergisine yönelik düzeltme beyannamesi verilmesi gerekmektedir.

Düzeltme beyanının yıllık gelir vergisi/kurumlar vergisi beyanname verme süresi içinde yapılmış olması halinde tahakkuk eden vergi, yıllık gelir/kurumlar vergisi ödeme süreleri içinde, bu süre geçtikten sonra yapılmış olması halinde ise bu beyanname üzerine ödenmesi gereken verginin tahakkuk tarihinden itibaren bir ay içinde (gelir vergisinin ilk taksiti bir ay içinde ikinci taksiti kanuni süresinde) ödenmesi gerekmektedir.

Söz konusu beyanname, kanun hükmünden yararlanılabilmesi için getirilen yasal zorunluluk kapsamında verildiğinden, bu beyanların kanuni süre geçtikten sonra başvuru süresi içinde yapılması durumunda vergi cezası kesilmeyecek, gecikme faizi hesaplanmayacaktır.

Tüm meslektaşlarımıza faydalı olması dileğimizle,

Erol DEMİREL

Başkan

MATRAH VE VERGİ ARTIRIMINA İLİŞKİN DİĞER HUSUSLAR

a) Matrah ve vergi artırımı sonucunda, hesaplanarak veya artırılarak ödenen vergiler, gelir veya kurumlar vergisi matrahlarının tespitinde gider veya maliyet unsuru olarak kabul edilmeyecektir.

Söz konusu vergilerin herhangi bir vergiden indirim veya mahsup edilmesi mümkün olmadığı gibi iade edilmesi de söz konusu değildir.

b) Artırılan matrahlar nedeniyle geçici vergi hesaplanmayacak ve tahsil olunmayacaktır.

c) Matrah ve vergi artırımında bulunan ve bu konudaki şartları yerine getiren mükelleflerin defter ve belgeleri artırıma konu vergi türleri için kendileri adına tarhiyat yapılmak amacıyla incelenmeyecek olmasına rağmen, defter ve belgelere, diğer vergi türleri için inceleme yapılması, üçüncü kişilerle ilgili olarak karşıt incelemeler yapılması, mahkemelerce belli konulara bakılması veya bilirkişilerce ihtiyaç duyulması gibi nedenlerle müracaat edilebilecektir. Bu nedenle, matrah ve vergi artırımından yararlanan mükelleflerin, defter ve belgelerini 213 sayılı Kanun hükümleri uyarınca saklayacakları ve ibraz edecekleri tabiidir.

ç) Defter ve belgeleri üzerinde daha önce vergi incelemesi yapılmış olan mükellefler dilerlerse vergi incelemesi yapılan yıllar için de matrah ve vergi artırımında bulunabileceklerdir.

d) Matrah ve vergi artırımı yapılmayan yıllar ve dönemler için vergi incelemesi yapılabilecektir.

e) 7440 sayılı Kanunun 5 inci ve geçici 1 inci maddelerine göre matrah ve vergi artırımları, bu Tebliğe ekli bildirim formları ile yapılacaktır.

f) Matrah ve vergi artırımında bulunan mükelleflerin, matrah ve vergi artırımlarının, 7440 sayılı Kanun hükümlerine uygun yapılıp yapılmadığı vergi dairelerince araştırılabilecektir. Kanun hükümlerine göre, doğru beyan edilmeyen veya vergi hataları nedeniyle eksik beyan edilen matrah ve vergi artırımları ile ilgili olarak eksik tahakkuk eden vergiler, ilk taksit ödeme süresinin sonunda tahakkuk etmiş sayılacak ve Kanunda açıklandığı şekilde tahsil edilecektir. Diğer taraftan Kanun hükümlerinin ihlal edilmemesi şartı ile mükellefe bildirimde bulunularak eksik tahakkuk eden tutarın bir ay içinde geç ödeme zammı ile birlikte ödenmesi istenecek olup verilen sürede ödeme yapılması halinde eksik tahakkuk eden vergiler açısından Kanun hükümleri ihlal edilmiş sayılmayacaktır.

g) 7440 sayılı Kanuna göre matrah ve vergi artırımında bulunan mükellefler hakkında Kanunun yayımlandığı tarihten önce başlanılmış incelemeler sonucu düzenlenen ve Kanunun yayımını izleyen yedi iş günü içerisinde vergi dairesinin kayıtlarına intikal ettirilen inceleme raporlarında; ilave tarhiyat olmaksızın sadece zarar azaltılması öngörülmesi hâlinde, kabul edilmeyen zarar tutarının öncelikle ilgili dönemde beyan edilen zarar tutarından indirilmesi, bu işlem sonucu 2018 ila 2021 yıllarına ilişkin kalan zarar tutarının %50’sinin ve 2022 yılına ilişkin zararların tamamının müteakip yıl kazançlarından 193 veya 5520 sayılı Kanunun ilgili maddelerine göre mahsup konusu yapılmaması gerekir.

Örnek 46- (B) A.Ş. hakkında 2021 yılına ilişkin olarak 7440 sayılı Kanunun yayımı tarihinden önce başlanılmış bir vergi incelemesi bulunmaktadır. Mükellef 10/4/2023 tarihinde 7440 sayılı Kanuna uygun olarak incelemenin yapıldığı yıla ait kurumlar vergisi ve gelir (stopaj) vergisi açısından artırımda bulunmuştur.

Mükellef hakkında ilgili döneme ilişkin yapılan vergi incelemesine istinaden düzenlenen vergi inceleme raporu Kanunun yayımı tarihinden itibaren yedi iş günü içerisinde vergi dairesi kayıtlarına intikal ettirilmiştir. Söz konusu raporda; mükellefin 2021 yılında beyan ettiği 960.000 TL zarar tutarının 610.000 TL’si kabul edilmemiştir. Bu durumda artırımda bulunan mükellefin, anılan yıla ilişkin olarak beyan ettiği zarar tutarından raporda kabul edilmeyen zararın mahsup edilmesi ve kalan (960.000 – 610.000=) 350.000 TL’nin yarısı olan 175.000 TL’nin 2022 ve müteakip yıl kazançlarından 5520 sayılı Kanunun ilgili hükmü çerçevesinde indirilmesi gerekir. Kalan 175.000 TL zarar tutarı ise hiçbir şekilde indirim konusu yapılmayacaktır.

ğ) 7440 sayılı Kanuna göre matrah ve vergi artırımında bulunan mükelleflerin ilgili vergi dairelerine vermiş oldukları bildirim veya yaptıkları beyanlarda yer alan bilgiler herhangi bir vergi türü incelemesi için veri olarak kullanılmayacaktır.

h) Matrah ve vergi artırımı yapılacak yıllarda faaliyette bulunmuş ve gelir elde etmiş olmakla birlikte bu faaliyetlerini ve gelirlerini vergi dairesinin bilgisi dışında bırakan gelir

vergisi mükellefleri T.C. kimlik numaralarını, yabancı gerçek kişiler ise varsa yabancı kimlik numaralarını kullanarak artırımda bulunabileceklerdir.

Yabancı kimlik numarası olmayan yabancı gerçek kişiler ile kurumlar vergisi mükellefi olması gerekenler ise vergi dairelerine başvurmak suretiyle alacakları vergi kimlik numaralarını kullanarak artırımda bulunabileceklerdir.

ı) Kurumlar Vergisi Kanununun geçici 15 inci maddesi hükümlerinden yararlananların bu Kanunun 5 inci ve geçici 1 inci maddeleri hükümlerinden yararlanmalarına engel bir durum bulunmamaktadır.

i) Gelir veya kurumlar vergisi matrah artırımında ve katma değer vergisi artırımında bulunan mükelleflerin, artırıma konu dönemlere ilişkin olarak vermiş oldukları “Mal ve Hizmet Alımlarına İlişkin Bildirim Formu” (Form Ba) ile “Mal ve Hizmet Satışlarına İlişkin Bildirim Formu”nu (Form Bs) artırım nedeniyle düzeltmelerine gerek bulunmamaktadır.

j) Matrah ve vergi artırımlarında, artırıma esas alınacak matrah ve vergi tutarlarının tespitinde Kanunun yayımlandığı tarihten önce verilmiş olan beyannameler ve kesinleşen tarhiyatlar esas alınacaktır.

Buna göre, bu Tebliğin (V/C-1.a) ve (V/C-2.a) bölümlerinde yapılan açıklamalar saklı kalmak kaydıyla, 7440 sayılı Kanunun yayımlandığı tarihten itibaren verilen düzeltme beyannameleri ile Kanunun 4 üncü maddesi kapsamında verilen beyannameler matrah ve vergi artırımının hesabında dikkate alınmayacaktır. Aynı şekilde, matrah ve vergi artırımına konu dönemlerle ilgili olarak ikmalen, re’sen veya idarece tarh edilmiş ve Kanunun yayımlandığı tarih itibarıyla ihtilaflı bulunan alacaklarla ilgili olarak Kanunun 3 üncü maddesinden yararlanmak üzere yapılan başvurular nedeniyle tahakkuk eden alacaklar da matrah ve vergi artırımının hesabında dikkate alınmayacaktır.

k) 7440 sayılı Kanunun 5 inci maddesinin birinci, ikinci ve üçüncü fıkra ile geçici 1 inci maddesinin birinci fıkra hükümlerinden yararlananlar hakkında 213 sayılı Kanunun 367 nci maddesi kapsamında inceleme yapılabilecektir. Buna göre, matrah ve vergi artırımından yararlanılması, matrah ve vergi artırımında bulunulan dönemler de dâhil olmak üzere, 213 sayılı Kanunun 359 uncu maddesinde yer alan kaçakçılık fiillerinin işlenip işlenmediğinin tespiti yönünden inceleme yapılmasına engel teşkil etmeyecektir. Yürütülen bu incelemeler sırasında söz konusu fiillerin işlendiğinin tespit edilmesi durumunda, aynı Kanunun 367 nci maddesi kapsamında cumhuriyet başsavcılıklarına suç duyurusunda bulunulması gerekmektedir. Ancak, bu incelemeler sonucunda matrah ve vergi artırımında bulunulan dönem ve vergiler için tarhiyat yapılmayacaktır.

l) Gelir ve kurumlar vergisi mükelleflerinin matrah ve vergi artırımında bulunmuş olmaları, 193 sayılı Kanunun Mükerrer 121 inci maddesi kapsamında vergi indiriminden yararlanmalarına engel teşkil etmeyecektir.

m) 7326 sayılı Kanunlar kapsamında matrah ve vergi artırımında bulunulmuş olması bu Kanun kapsamında matrah ve vergi artırımda bulunulmasına engel değildir.

…

Kaynak: 7440 Sayılı Kanun, İSMMMO

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.