(16.03.2023 Tarihli BAZI ALACAKLARIN YENİDEN YAPILANDIRILMASINA DAİR 7440 SAYILI KANUN GENEL TEBLİĞ TASLAĞI’NDAN ALINMIŞTIR)

…

B- KAYITLARDA YER ALDIĞI HÂLDE İŞLETMEDE MEVCUT OLMAYAN EMTİA, MAKİNE, TEÇHİZAT VE DEMİRBAŞLAR

7440 sayılı Kanunun 6 ncı maddesinin ikinci fıkrasının (a) bendi hükmü ile gelir ve kurumlar vergisi mükelleflerine, kayıtlarında yer aldığı hâlde işletmelerinde mevcut olmayan emtia, makine, teçhizat ve demirbaşlarını 31 Mayıs 2023 tarihine (bu tarih dâhil) kadar fatura düzenlemek ve her türlü vergisel yükümlülüklerini yerine getirmek suretiyle kayıt ve beyanlarına intikal ettirmeleri ve böylece kayıtlarını fiili duruma uygun hale getirmeleri imkanı verilmiştir.

1- Kapsam

Kayıtlarda yer aldığı hâlde işletmede mevcut olmayan emtia, makine, teçhizat ve demirbaşlara ilişkin hüküm, bütün gelir ve kurumlar vergisi mükelleflerini kapsamaktadır.

Uygulama kapsamına; ferdi işletmeler, adi ortaklıklar, kollektif şirketler, adi komandit

şirketler ile sermaye şirketleri, kooperatifler, iktisadi kamu kuruluşları, dernek ve vakıflara ait iktisadi işletmeler ve iş ortaklıkları dâhil bulunmaktadır.

2- Belge Düzeni

Madde kapsamında düzenlenecek faturalarda alıcıya ilişkin bilgiler yerine, “Muhtelif Alıcılar (7440 sayılı Kanunun 6/2 maddesi çerçevesinde düzenlenmiştir)” ibaresi yazılacaktır.

3- Değer Tespiti

Faturada yer alacak bedel, emtialar bakımından aynı nev’iden emtialara ilişkin cari yıl

kayıtlarına göre tespit edilen gayrisafi kâr oranı, makine, teçhizat ve demirbaşlar bakımından mükelleflerin kendilerince veya bağlı oldukları meslek kuruluşunca tespit edilecek rayiç bedelleri dikkate alınarak tespit edilecektir.

Gayrisafi kar oranının yasal kayıtlardan tespit edilemediği hallerde de, mükellefin bağlı olduğu meslek odalarının belirleyeceği oranlar esas alınacaktır.

4- Vergisel Yükümlülükler ve Muhasebe Kayıtları

Yukarıda açıklanan şekilde faturalanan ve yasal defterlere kaydedilen emtia, makine,

teçhizat ve demirbaşlar ile ilgili işlemler, normal satış işlemlerinden bir farklılık arz

etmemektedir.

Satış hasılatı yıllık gelir veya kurumlar vergisi matrahının hesaplanmasında dikkate

alınacaktır.

Bu kapsamda ödenmesi gereken katma değer vergisi, ilk taksiti beyanname verme süresi içinde, izleyen taksitler beyanname verme süresini takip eden birinci ve ikinci ayda olmak üzere üç eşit taksitte ödenebilir. Kayıtlarda yer aldığı hâlde işletmede mevcut olmayan

emtia, makine, teçhizat ve demirbaş üzerinden hesaplanan KDV’nin beyan edildiği dönemde, ödenecek KDV’nin bu kapsamda belirtilen emtia, makine, teçhizat ve demirbaş üzerinden hesaplanan KDV’yi aşması hâlinde, emtia, makine, teçhizat ve demirbaş üzerinden hesaplanan KDV’ye isabet eden kısım üç eşit taksitte ödenebilecek, emtia, makine, teçhizat ve demirbaş üzerinden hesaplanan KDV’yi aşan ödenecek KDV tutarı ise ilgili dönem KDV beyannamesinin ödeme süresi içinde ödenecektir. Emtia, makine, teçhizat ve demirbaş üzerinden hesaplanan KDV tutarından daha düşük tutarda ödenecek KDV çıkması hâlinde ise ödenecek KDV tutarı üç eşit taksitte ödenebilecektir. Ancak talep edilmesi hâlinde, taksitlendirilebilecek tutarın defaten ödenebilmesi de mümkündür.

Buna göre, kayıtlarda yer aldığı hâlde işletmede mevcut olmayan emtia, makine, teçhizat ve demirbaşa ilişkin faturada ilgili kıymetin tabi olduğu oranda KDV hesaplanacak ve bu KDV ilgili dönem 1 No.lu KDV Beyannamesinin “Matrah” kulakçığının, “7440 Sayılı Kanunun (6/2-a) Maddesi Kapsamındaki Bildirim” tablosuna kayıt yapılarak beyan

edilecektir.

Söz konusu beyannamede ödenecek KDV çıkması hâlinde kayıtlarda yer aldığı hâlde

işletmede mevcut olmayan emtia, makine, teçhizat ve demirbaşa ilişkin hesaplanan KDV

tutarı, “Ödenmesi Gereken Katma Değer Vergisi” tutarından düşülecektir. Bu hesaplama

sonucu “Bu Dönemde Ödenmesi Gereken KDV” satırında yer alan tutar, 1 No.lu KDV

Beyannamesinin ödeme süresi içinde ödenecektir.

Kayıtlarda yer aldığı hâlde işletmede mevcut olmayan emtia, makine, teçhizat ve

demirbaşa ilişkin beyanda bulunanların 1 No.lu KDV Beyannamesinde “Ödenmesi Gereken

Katma Değer Vergisi” satırında bir tutar bulunması hâlinde bu Tebliğ ekinde yer alan ek

(Ek:21) beyannamenin verilmesi zorunludur. Taksitlendirme imkanından yararlanmayı tercih etmeyenlerin, ilgili dönem beyannamesinin “Ödenmesi Gereken Katma Değer Vergisi” satırında yer alan tutarın tamamını defaten ödemeleri hâlinde, ek beyanname vermelerine gerek yoktur.

Ek beyannamede (Ek:21) daha önce 1 No.lu KDV Beyannamesindeki “Ödenmesi Gereken Katma Değer Vergisi” tutarından, “Bu Dönemde Ödenmesi Gereken KDV” satırında yer alan tutar düşülecek ve kalan tutar taksitlendirilecektir. “Bu Dönemde Ödenmesi Gereken

KDV” satırında yer alan tutarın “0” olması hâlinde 1 No.lu KDV Beyannamesindeki “Ödenmesi Gereken Katma Değer Vergisi” tutarı taksitlendirilecektir.

Taksitlendirilecek tutarın ilk taksiti ek beyannamenin verilme süresi içinde, izleyen taksitler beyanname verme süresini takip eden birinci ve ikinci ayda olmak üzere üç eşit taksitte ödenecektir.

Öte yandan, 7440 sayılı Kanunun 9 uncu maddesinin ondokuzuncu fıkrasına göre, Hazine ve Maliye Bakanlığınca 213 sayılı Kanunun 15 inci maddesine göre mücbir sebep hali ilan edilen Adana, Adıyaman, Diyarbakır, Elazığ, Gaziantep, Hatay, Kahramanmaraş, Kilis, Malatya, Osmaniye ve Şanlıurfa İlleri ile Sivas İlinin Gürün İlçesinde mücbir sebep halinin,

Kanunun dokuzuncu maddesinin birinci fıkrasının (a) bendinde belirlenen başvuru süresince devam etmesi durumunda, mücbir sebep kapsamına alınan yerlerdeki. dairelere (alacaklı idarelere) yapılacak başvurunun süresi mücbir sebep hâlinin sona erdiği tarihi takip eden üçüncü ayın sonuna kadar (bu tarih dâhil) uzatılmıştır. Diğer taraftan, aynı fıkra çerçevesinde 7440 sayılı Kanun 6 ncı maddesi kapsamında ödenmesi gereken tutarlar beyanname verme süresi içinde, taksitle yapılacak ödemelerde ise ilk taksit beyanname verme süresi içinde, diğer taksitler izleyen aylarda ödenecektir.

Buna göre, mücbir sebep hali ilan edilen yerlerde mükellefiyet kaydı bulunanların Kanunun 6 ncı maddesinin ikinci fıkrası hükmünden yararlanmak istemeleri halinde bu fıkra kapsamında kayıtlarında yer aldığı hâlde işletmelerinde mevcut olmayan emtia, makine,

teçhizat ve demirbaşlarını fatura düzenlemek ve her türlü vergisel yükümlülüklerini yerine

getirmek suretiyle mücbir sebep halinin sona erdiği tarihi takip eden üçüncü ayın sonu olan 31 Ekim 2023 tarihine kadar kayıt ve beyanlarına intikal ettirmeleri gerekmektedir. Bu kapsamda ödenmesi gereken katma değer vergisi, ilk taksiti beyanname verme süresi içinde, izleyen taksitler beyanname verme süresini takip eden birinci ve ikinci ayda olmak üzere üç eşit taksitte ödenir. Ancak talep edilmesi hâlinde, taksitlendirilebilecek tutarın defaten ödenebilmesi de mümkündür.

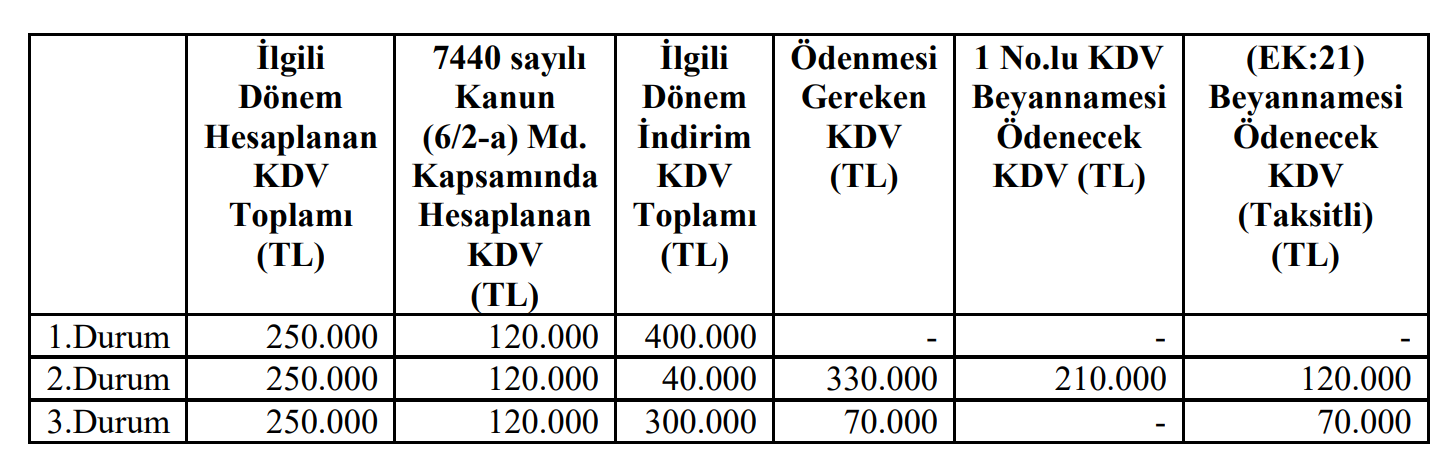

Kayıtlarda yer aldığı hâlde işletmede mevcut olmayan emtia, makine, teçhizat ve demirbaşa ilişkin beyanlara yönelik örnek hesaplama ve ödeme tablosu aşağıda yer

almaktadır.

Yukarıdaki tablodan da görüleceği üzere ilk durumda 1 No.lu KDV Beyannamesinde “Ödenmesi Gereken Katma Değer Vergisi” satırında herhangi bir tutar olmadığından ek

beyanname (Ek:21) verilmeyecektir. 2 ve 3 üncü durumlarda ise ek beyannamenin (Ek:21) verilmesi (ilgili dönem beyannamesinin “Ödenmesi Gereken Katma Değer Vergisi” satırında yer alan tutarın tamamının defaten ödenmesi hali hariç) zorunludur.

Öte yandan, hasılat esaslı vergilendirme usulüne tabi mükelleflerin de 7440 sayılı Kanunun 6 ncı maddesinin ikinci fıkrasının (a) bendi hükmünden faydalanması mümkün olup, bu kapsamdaki makine, teçhizat ve demirbaşlar için tespit edilecek KDV dâhil hasılat

için %1,5 oranı uygulanarak ödenecek KDV tutarı belirlenecektir.

Kayıtlarda yer aldığı hâlde işletmede mevcut olmayan emtia, makine, teçhizat ve demirbaşın ÖTV’ye tabi olması hâlinde, ilgili mevzuatına göre hesaplanacak ÖTV’ye

faturada yer verileceği ve bu emtia, makine, teçhizat ve demirbaşın tabi olduğu genel beyan usul ve esasları dâhilinde ilgili dönemde beyan edilip ödeneceği tabiidir.

Fatura düzenlenmek suretiyle bu bölümde açıklandığı şekilde hasılatı kayıtlara intikal ettirilen emtia, makine, teçhizat ve demirbaşın daha önceki dönemlerde satıldığının tespit

edilmesi hâlinde, düzeltmeye tabi tutulmuş kıymetlerle ilgili olarak geçmişe yönelik tarhiyat yapılmayacağı gibi ceza ve faiz de uygulanmayacaktır.

a) Bilanço Esasına Göre Defter Tutan Mükellefler

Kayıtlarda yer aldığı hâlde işletmede mevcut olmayan emtia, makine, teçhizat ve demirbaş nedeniyle düzenlenen fatura bedeli muhasebe kaidelerine uygun olarak kayıtlara intikal ettirilecektir. Düzenlenecek fatura nedeniyle kullanılacak borçlu hesap uygulamayı yapan mükellefçe gerçeğe uygun olarak tespit edilecektir. Gerçek durum ile kayıtlar arasındaki farklılık, faturasız satışlardan kaynaklanmakta olup faturasız satılan kıymetlerin karşılığında işletme kalemlerinden birinde artış olması gerekmektedir. Bu artış nakit para,

banka, alacak senedi, çek ve benzeri değerler şeklinde olabilir. Dolayısıyla, ilgili kıymet çıkışı karşılığında aktif değer olarak işletmede ne varsa veya işletmede beyan tarihinde bu artış ne olarak görülüyorsa, buna ilişkin hesaplara kayıt yapılması gerekmektedir.

Aktif hesaplarda meydana gelen artışın herhangi bir şekilde tespit edilememesi hâlinde

“689 Diğer Olağan Dışı Gider ve Zararlar” (Gelir veya kurumlar vergisi beyannamesinin

düzenlenmesi sırasında kanunen kabul edilmeyen gider olarak dikkate alınacaktır.) hesabına borç kaydı yapılacaktır.

Örnek 4- (Y) Limited Şirketi, kayıtlarında yer aldığı hâlde stoklarında mevcut olmayan emtialarını faturalandırarak kayıtlarını fiili duruma uygun hale getirmek istemektedir. Şirketin, ticaretini yaptığı genel oranda KDV’ye tabi olan (A) malının kayıtlarda bulunan ancak stoklarda yer almayan miktarı 5 ton olup kendi kayıtlarına göre bu malın birim

maliyeti 85 TL/Kg ve gayrisafi karlılık oranı ise % 8’dir.

(Y) Limited Şirketi bu mala ilişkin düzenleyeceği faturada 459.000 TL satış bedeli ve

82.620 TL KDV gösterecektir. Düzenlenen bu faturanın muhasebe kayıtlarına intikali

aşağıdaki şekilde olacaktır.

ğıdaki şekilde olacaktır.

__________________ / ____________________________

689 DİĞER OLAĞANDIŞI GİD. VE ZAR. 541.620 TL

(Kanunen Kabul Edilmeyen Gider)

600 YURTİÇİ SATIŞLAR 459.000 TL

(7440 sayılı Kanunun 6/2 maddesi)

391 HESAPLANAN KDV 82.620 TL

_________________ / ____________________________

Giderlerin nazım hesaplara (kanunen kabul edilmeyen gider olarak) kaydı:

_______________/ ________________________________

950 KANUNEN KABUL EDİLMEYEN 541.620 TL

GİDERLER

951 KANUNEN KABUL EDİLMEYEN 541.620 TL

GİDERLER ALACAKLI HESABI

_______________ / ________________________________

Bu kayıtta yer alan 689 numaralı hesap yerine gerçek duruma uygun olması hâlinde diğer hesaplardan; kasa, bankalar, alınan çekler, alıcılar veya alacak senetleri hesaplarından

biri kullanılabilecektir.

Örneğin, kayıtsız yapılan satış karşılığında alacak senedi alınmış

olması hâlinde kayıt aşağıdaki şekilde olacaktır.

_________________ / ____________________________

121 ALACAK SENETLERİ 541.620 TL

600 YURTİÇİ SATIŞLAR 459.000 TL

(7440 sayılı Kanunun 6/2 maddesi)

391 HESAPLANAN KDV 82.620 TL

_________________/ _____________________________

Örnek 5- (Z) İşletmesi, kayıtlarında yer aldığı halde işletmede yer almayan demirbaşı, faturalandırarak kayıtlarını fiili duruma uygun hale getirmek istemektedir.

İlgili demirbaşın rayiç bedeli 120.000 TL olup genel oranda KDV’ye tabidir. İlgili demirbaş, kayıtlarda 70.000 TL bedeli ile yer almaktadır ve bu tutarın tamamı için amortisman ayrılmıştır. Ayrıca bu kıymet satışı nedeniyle alacak senedi alınmış olduğu tespit edilmiştir.

______________ / ____________________________

257 BİRİKMİŞ AMORTİSMANLAR 70.000 TL

121 ALACAK SENETLERİ 141.600 TL

255 DEMİRBAŞLAR 70.000 TL

(7440 sayılı Kanunun 6/2 maddesi)

391 HESAPLANAN KDV 21.600 TL

679 DİĞER OLAĞANDIŞI GELİR 120.000 TL

VE KARLAR

_______________/ ________________________________

b) İşletme Hesabı Esasına Göre Defter Tutan Mükellefler

Kayıtlarda yer aldığı hâlde işletmede mevcut olmayan emtia makine, teçhizat ve demirbaşlar nedeniyle düzenlenen faturalar, işletme hesabı esasına göre defter tutan

mükelleflerce yasal defterlerine hasılat olarak kaydedilecektir.

5- Kayıtlarda Yer Aldığı Hâlde İşletmede Mevcut Olmayan Emtia, Makine, Teçhizat ve Demirbaşların Bs Formu Karşısındaki Durumu

Kayıtlarda yer aldığı hâlde işletmede mevcut olmayan emtia, makine, teçhizat ve demirbaşlar nedeniyle düzenlenen faturalar, Bs formu vermek zorunda olan mükelleflerce, Bs formu ile bildirilmek zorundadır.

Söz konusu bildirim işlemi, Bs formunun “Soyadı/Adı Unvanı” bölümüne “Muhtelif Alıcılar (7440 sayılı Kanun Madde 6/2)”, “Vergi Kimlik Numarası” bölümüne (4444 444 444) yazılmak suretiyle yapılacaktır.

Kaynak: GİB TEBLİĞ TASLAĞI

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.