30 Aralık 2023 CUMARTESİ

Resmî Gazete Sayı : 32415 (2. Mükerrer)

TEBLİĞ

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

EMLAK VERGİSİ KANUNU GENEL TEBLİĞİ

(SERİ NO: 84)

Amaç ve kapsam

MADDE 1- (1) Bu Tebliğin amacı, 2024 yılına ait emlak (bina, arsa ve arazi) vergi değerleri ile 2024 yılında mükellef olacakların emlak vergi değerlerinin hesabında dikkate alınacak asgari ölçüde arsa ve arazi metrekare birim değerlerinin ve değerli konut vergisine ilişkin

olarak 2024 yılında uygulanacak olan 29/7/1970 tarihli ve 1319 sayılı Emlak Vergisi Kanununun 42 nci maddesinde yer alan tutar ile 44 üncü maddesinin ikinci fıkrasında yer alan vergi oranlarına esas mesken nitelikli taşınmaz değerlerinin alt ve üst sınırlarının tespiti hususlarında açıklamalar yapmaktır.

Dayanak

MADDE 2- (1) Bakanlığımızca 2023 yılı için yeniden değerleme oranı, 25/11/2023 tarihli ve 32380 sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği (Sıra No:

554) ile %58,46 (elli sekiz virgül kırk altı) olarak tespit ve ilan edilmiş bulunmaktadır.

(2) 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun mükerrer 49 uncu maddesinin

(b) fıkrasında, takdir komisyonlarının dört yılda bir arsalara ve araziye ait asgari ölçüde metrekare birim değerlerini takdir edecekleri hükme bağlanmıştır. Bu hüküm uyarınca 2021 yılında söz konusu takdirler yapılmıştır.

(3) 1319 sayılı Kanunun 9 uncu maddesinin birinci fıkrasının (b) bendinde bina, 19 uncu

maddesinin birinci fıkrasının (b) bendinde de arazi (arsa) vergisi mükellefiyetinin, dört yılda bir yapılan takdir işlemlerinde takdir işleminin yapıldığı tarihi takip eden bütçe yılından itibaren başlayacağı hükme bağlanmıştır. Asgari ölçüde arsa ve arazi metrekare birim değer takdirleri 2021 yılında yapıldığından, bu hükümler uyarınca bina ve arazi vergisi mükellefiyeti 2022 yılından itibaren başlamış bulunmaktadır.

(4) 1319 sayılı Kanunun 29 uncu maddesinin ikinci fıkrasında, vergi değerinin, mükellefiyetin başlangıç yılını takip eden yıldan itibaren her yıl, bir önceki yıla ait vergi değerinin Vergi Usul Kanunu hükümleri uyarınca aynı yıl için tespit edilen yeniden değerleme oranının yarısı nispetinde artırılması suretiyle bulunacağı; üçüncü fıkrasında da 33 üncü maddede yer alan vergi değerini tadil eden sebeplerle (8 numaralı fıkra hariç) mükellefiyet tesisi gereken hallerde, Vergi Usul Kanununun mükerrer 49 uncu maddesinin (b) fıkrasına göre takdir komisyonlarınca belirlenen arsa ve arazi metrekare birim değerlerinin, takdir işleminin yapıldığı yılı takip eden ikinci yılın başından başlamak suretiyle her yıl, bir önceki yıl birim değerinin Vergi Usul Kanunu hükümlerine göre aynı yıl için tespit edilmiş bulunan yeniden değerleme oranının yarısı nispetinde artırılması suretiyle dikkate alınacağı hükme bağlanmıştır.

(5) Ayrıca, 1319 sayılı Kanunun 29 uncu maddesinin dördüncü fıkrasında, vergi değerinin hesabında bin liraya kadar olan kesirlerin dikkate alınmayacağı belirtilmiştir.

(6) 2023 yılı ve önceki yıllarda emlak vergisi mükellefi olanların 2024 yılına ait emlak

vergisinin tarh ve tahakkukunda esas alınacak vergi değerinin (matrahın) hesabı ile 2024 yılı itibarıyla emlak vergisi mükellefi olacakların mükellefiyetinin başlangıç yılı olan 2024 yılı vergi değerinin hesabı bu Tebliğde belirtilen esaslar çerçevesinde yapılacaktır.

(7) 1319 sayılı Kanunun 44 üncü maddesinin dördüncü fıkrasında, 42 nci maddede yer

alan tutar ile 44 üncü maddenin ikinci fıkrasında yer alan vergi oranlarına esas mesken nitelikli taşınmaz değerlerinin alt ve üst sınırlarının her yıl bir önceki yıla ilişkin olarak Vergi Usul Kanunu hükümlerine göre belirlenen yeniden değerleme oranının yarısı nispetinde artırılması suretiyle dikkate alınacağı, bu şekilde hesaplanan tutarların 1.000 Türk Lirasına kadar olan kesirlerinin dikkate alınmayacağı hükme bağlanmıştır.

30 Aralık 2023 CUMARTESİ Resmî Gazete Sayı : 32415 (2. Mükerrer)

2023 yılı ve önceki yıllarda mükellef olanların 2024 yılına ait emlak vergi değerlerinin hesabı

MADDE 3- (1) Bu mükelleflerin bina, arsa ve arazilerinin 2024 yılı vergi değerleri,

2023 yılı vergi değerlerinin, bu yıla ait yeniden değerleme oranının yarısı olan (%58,46/2=) %29,23 (yirmi dokuz virgül yirmi üç) oranında artırılması suretiyle bulunacak tutarlar olacaktır.

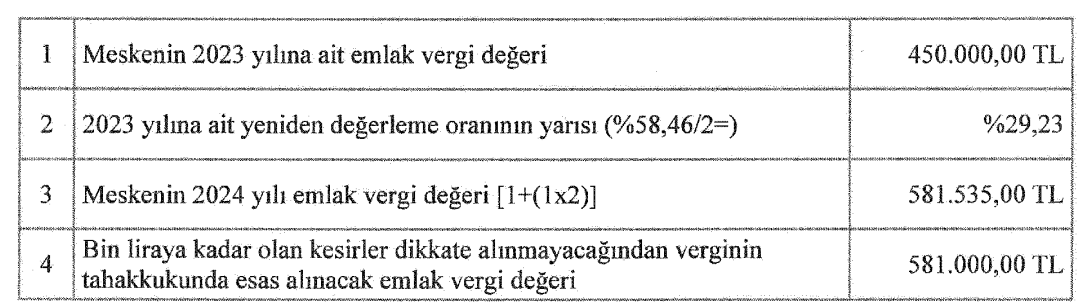

ÖRNEK 1: Mükellef (A) Trabzon ili, Çaykara Belediyesi sınırları içinde yer alan meskeni 2017 yılında satın almıştır. 2023 yılı emlak vergi değeri 450.000,00 TL olan meskenin

2024 yılı emlak vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

2024 yılı itibarıyla mükellef olacakların emlak vergi değerlerinin hesabı

MADDE 4- (1) Mükellefiyeti 2024 yılında başlayanların, mükellefiyetleri ile ilgili bina,

arsa ve arazi vergisi tarhiyatına esas alınacak vergi değerinin hesabında; takdir komisyonlarınca 2021 yılında takdir edilen ve 2022 yılında uygulanan asgari ölçüde arsa ve arazi metrekare birim değerleri; 24/11/2022 tarihli ve 32023 sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği (Sıra No:542) ile 2022 yılına ait belirlenen yeniden değerleme oranının yarısı olan (%122,93/2=) %61,465 (altmış bir virgül dört yüz altmış beş) nispetinde artırılması suretiyle bulunacak 2023 yılı değerinin, bu yıla ait yeniden değerleme oranının yarısı olan (%58,46/2=) %29,23 (yirmi dokuz virgül yirmi üç) nispetinde artırılması suretiyle dikkate alınacaktır.

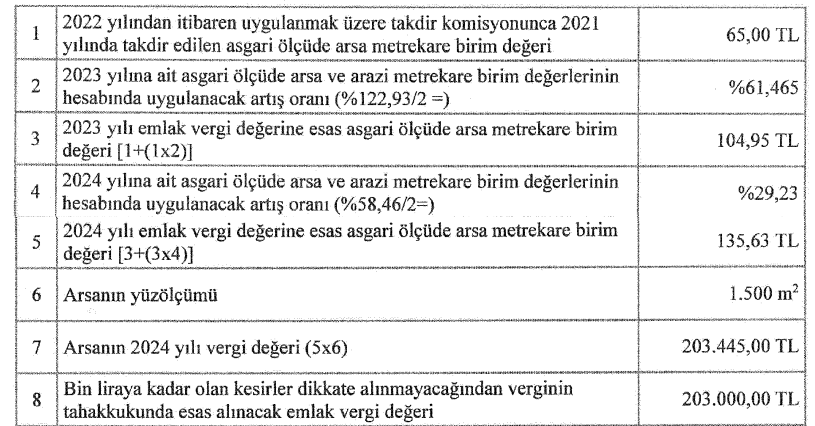

ÖRNEK 2: Mükellef (B) 2023 yılında Bitlis ili, Tatvan Belediyesi sınırları içinde yer

alan 1.500 m2 büyüklüğünde bir arsa satın almış ve bu arsaya ilişkin emlak vergisi bildirimini ilgili belediyeye vermiştir. Arsanın bulunduğu cadde için takdir komisyonunca 2022 yılından itibaren uygulanmak üzere takdir edilen asgari ölçüde arsa metrekare birim değeri 65,00 TL’dir. 2022 yılına ait yeniden değerleme oranının yarısı %61,465, 2023 yılına ait yeniden değerleme oranının yarısı ise %29,23 olarak tespit edilmiş olduğuna göre, mükellefiyeti 2024 yılında başlayacak bu mükellefin 2023 yılında satın aldığı arsanın 2024 yılı arazi (arsa) vergisine esas vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

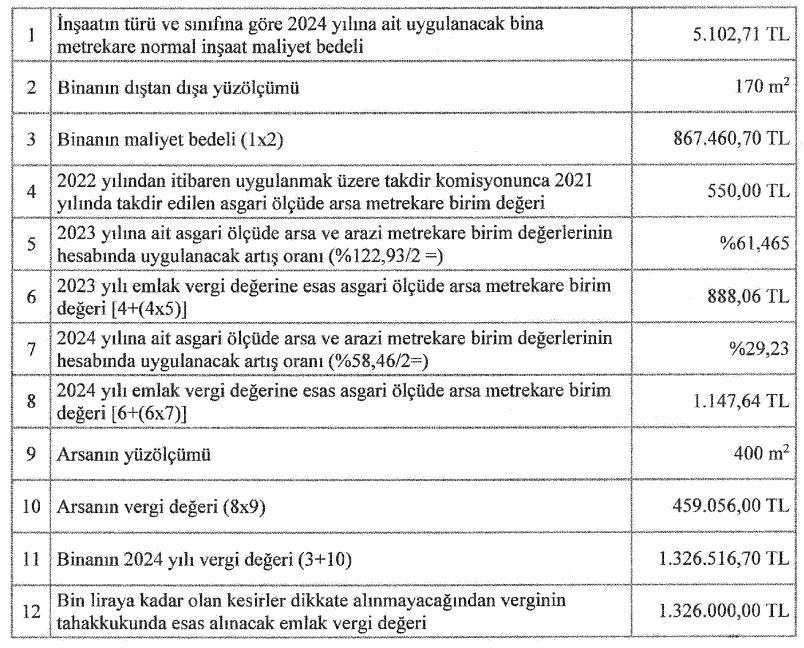

ÖRNEK 3: Mükellef (C) Ankara ili, Mamak Belediyesi sınırları içinde yer alan 400

m2 arsa üzerinde inşa edilen ve inşaatı 2018 yılında sona ermiş olan bir işyerini 2023 yılında satın almıştır. Betonarme karkas, 1 inci sınıf olan inşaatın dıştan dışa yüzölçümü 170 m2’dir.

Bu işyeri için 2024 yılına ait uygulanacak bina metrekare normal inşaat maliyet bedeli 5.102,71 TL’dir. Arsanın bulunduğu cadde için 2022 yılında uygulanan asgari ölçüde arsa metrekare birim değeri 550,00 TL’dir.

2023 yılına ait asgari ölçüde arsa ve arazi metrekare birim değerlerinin hesabında uygulanacak artış oranı %61,465, 2024 yılına ait asgari ölçüde arsa ve arazi metrekare birim değerlerinin hesabında uygulanacak artış oranı ise %29,23 olarak tespit edildiğine göre mükellefiyeti 2024 yılında başlayan bu mükellefin işyerinin 2024 yılı vergi değerinin tespitinde emlak (bina) vergi değeri aşağıdaki şekilde hesaplanacaktır. (Vergi değerinin hesabında asansör, klima veya kalorifer payı ilavesi ile aşınma payı indirimi ihmal edilmiştir.)

1319 sayılı Kanunun 42 nci maddesinde yer alan tutarın tespiti

MADDE 5- (1) 2024 yılında uygulanacak olan 1319 sayılı Kanunun 42 nci maddesinde

yer alan tutar, 2023 yılına ait tutarın 2023 yılı için belirlenen yeniden değerleme oranının yarısı olan (%58,46/2=) %29,23 (yirmi dokuz virgül yirmi üç) oranında artırılması suretiyle 12.880.000 Türk Lirası olarak tespit edilmiştir.

1319 sayılı Kanunun 44 üncü maddesinde yer alan vergi oranlarına esas mesken

nitelikli taşınmaz değerlerinin alt ve üst sınırlarının tespiti

MADDE 6- (1) 2024 yılında uygulanacak olan 1319 sayılı Kanunun 44 üncü maddesinin ikinci fıkrasında yer alan vergi oranlarına esas mesken nitelikli taşınmaz değerlerinin alt

ve üst sınırları, 2023 yılına ait değerlerin 2023 yılı için belirlenen yeniden değerleme oranının yarısı olan (%58,46/2=) %29,23 (yirmi dokuz virgül yirmi üç) oranında artırılması suretiyle;

12.880.000 TL ile 19.321.000 TL arasında olanlar (bu tutar dahil)

12.880.000 TL’yi aşan kısmı için (Binde 3)

25.763.000 TL’ye kadar olanlar (bu tutar dahil) 19.321.000 TL’si için

19.323 TL, fazlası için (Binde 6)

25.763.000 TL’den fazla olanlar 25.763.000 TL’si için 57.975 TL,

fazlası için (Binde 10)

olarak tespit edilmiştir.

Yürürlük

MADDE 7- (1) Bu Tebliğ 1/1/2024 tarihinde yürürlüğe girer.

Yürütme

MADDE 8- (1) Bu Tebliğ hükümlerini Hazine ve Maliye Bakanı yürütür.

Kaynak: Resmi Gazete – 30.12.2023

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.